It is not solvency, or the lack of capital - a vague, synthetic, and usually quite arbitrary concept, determined by regulators - that kills a bank; it is - as Dick Fuld will tell anyone who bothers to listen - the loss of (access to) liquidity: cold, hard, fungible (something Jon Corzine knew all too well when he commingled and was caught) cash, that pushes a bank into its grave, usually quite rapidly: recall that it took Lehman just a few days for its stock to plunge from the high double digits to zero.

It is also liquidity, or rather concerns about it, that sent Deutsche Bank stock crashing to new all time lows earlier today: after all, the investing world already knew for nearly two weeks that its capitalization is insufficient. As we reported earlier this week, it was a

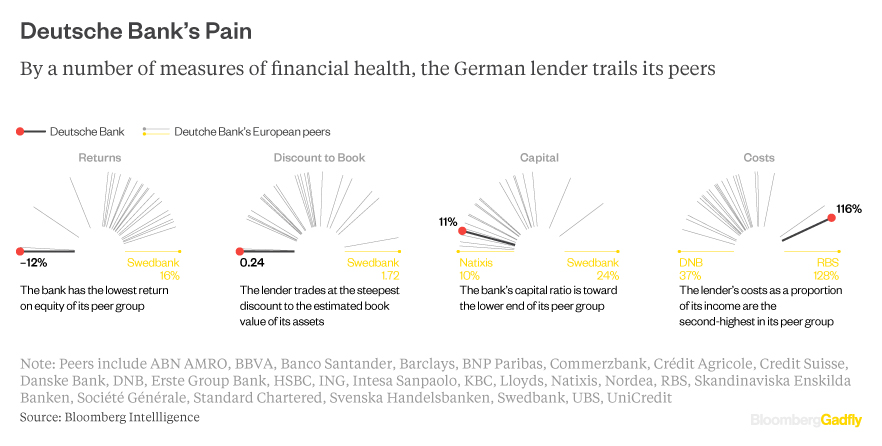

report by Citigroup, among many other, that found how badly undercapitalized the German lender is, noting that DB's "leverage ratio, at 3.4%, looks even worse relative to the 4.5% company target by 2018" and calculated that while he only models €2.9bn in litigation charges over 2H16-2017 - far less than the $14 billion settlement figure proposed by the DOJ - and includes a successful disposal of a 70% stake in Postbank at end-2017 for 0.4x book he still only reaches a CET 1 ratio of 11.6% by end-2018,

meaning the bank would have a Tier 1 capital €3bn shortfall to the company target of 12.5%, and a leverage ratio of 3.9%, resulting in an €8bn shortfall to the target of 4.5%.

When Citi's note exposing DB's undercapitalization came out, it had precisely zero impact on the price of DB stock. Why? Because as we said above, capitalization - and solvency - tends to be a largely worthless, pro-forma concept. However, when Bloomberg reported today that select funds have withdrawn “some excess cash and positions held at the lender” the stock immediately plunged: the reason is that this had everything to do with not only DB's suddenly crashing liquidity, but the pernicious feedback loop, where once a source of liquidity leaves, the departure tends to spook other such sources, leading to an outward bound liquidity cascade. Again: just ask Lehman (and AIG) for the details.

Which then brings us to the $64 trillion (roughly the same amount as DB's gross notional derivative exposure) question: since DB is suddenly experiencing a sharp "liquidity event", how much liquidity does Deutsche Bank have access to as of this moment, to offset this event? The answer would allow us to calculate how long DB may have in a worst case scenario if we knew the rate of liquidity outflow.

For the answer, we go to a just released note by Goldman Sachs, which admits that it is now facing "crisis" questions from clients, among which “can a large European bank face a liquidity event” to wit"

Deutsche Bank stands at the center of the European financial system - it is a major counterpart of all relevant European banks, and broader. Recent reports of potential litigation hits have compounded capital concerns, and raised the overall level of market anxiety. “Crisis” questions are being asked: “is there risk of a financial crisis re-run” and “can a large European bank face a liquidity event”?

So what is the answer: how much liquidity does Deutsche Bank have access to? The answer is two fold, with the first part focusing on central bank, in this case ECB, backstops in both $ and €.

Goldman starts with an overview of said back-stops, summarized below. These facilities are available to all Eurozone banks (and, naturally, also to Deutsche Bank) – they are generous in terms of volume (full allotment), price (fixed rate at 0%) and tenure (from short term, all the way to 4-years). These ECB facilities are key to ensuring the bank's long-term funding stability, in Goldman's view, and were put in place following the funding market fallout in 2007, in order to contain the effects from the Lehman crisis. They were further bolstered to contain the Eurozone sovereign crisis in 2011-12. All of the liquidity provisions remain in place, and broadly, they fall into the following two categories:

- Regular market operations: 1-week Main Refinancing Operations or “MRO” (priced @0%), and 3-month Long Term Refinancing Operations or “LTRO” (@0%);

- Non-standard measures, which split between € funding facilities with 4-year Targeted LTROs (@0%, with the option to fall to -0.4% if lending targets are met) and the emergency liquidity assistance to solvent financial institutions and a US$ funding facility: 1-week US$ MRO (@0.86%).

Stepping away from the ECB - because if Deutsche is forced to come crawling to Draghi and beg for central bank liquidity assistance to continue as a going concern, the outcome may be just as dire (recall the stigma associated with US banks using the Fed's Discount Window) especially since unlike Lehman, DB has nearly €600 billion in deposits which are susceptible to a retail depositor run - what about Deutsche Bank's own liquidity position? It is this which appears to be concerning the market most, because as Goldman writes, following the Bloomberg report that hedge fund clients have pulled excess cash, the market has reacted aggressively (ADR down 6.7%), indicating concerns have moved from DBK’s equity to question the resilience of the banks’ funding position.

Below, Goldman provides an overview of DBK’s liquidity position, noting that its last reported liquidity reserve stood at €223 bn or ~20% of its total assets. DBK’s high quality liquid assets (or HQLA) balance stood at €196 bn or 16% of its total assets; its liquidity coverage ratio (“LCR”) stood at 124%. DBK’s LCR is above that of many largest European banks (BNP 112%), as well as US banks (Citigroup

121%).

Here is the breakdown:

- Liquidity reserve: €223 bn, or ~20% of total assets. In total, DBK’s liquidity reserve stood at €223 bn, representing ~20% of the banks total net assets (where assets are US GAAP equivalent). The 2Q16 level of liquidity reserve compares to €65 bn in 2007, showing that DBK has grown its liquidity reserve by 3.4x from pre-crisis levels.

- Cash: €125 bn. The liquidity reserve breaks down between €125 bn of cash and cash equivalents, and €98 bn of securities, available for use at the central banks. As highlighted in Exhibit 2, the € portion of the securities can be used to obtain liquidity of varied duration (between O/N to 4-years) at a cost of 0% (and as low as -40 bp, if lending benchmarks are met).

- LCR: 124%. DBK’s Liquidity Coverage ratio stood at 124%, which is ~1.5x the current regulatory minimum, and a cut above the 2019 fully-loaded requirement of 100%. This compares favorably to, say, Citigroup (121%), BNP (112%). Other US banks (e.g. JPM, BofA) do not disclose their LCR other than to say that they are “compliant”, suggesting LCR is at or above 100%.

Where does this liquidity come from? Exhibit 3 above examines DBK’s funding composition – this is relevant in the context of media reports highlighting a decline in prime brokerage balances (Bloomberg, September 29). These include:

- Lowest volatility funding: 57%. Lowest volatility sources of funding - retail deposits, transaction banking balances (corporate and institutional deposits from corporate banking relationships) and equity account for 57% of total funding. Over half of the groups’ funding therefore, stems from this source.

- Low volatility funds: 15%. Debt securities in issue account for 14% of total funding. Together with the previous category, “lowest” and “low” volatility funding accounts for 72% of total funding.

- Other customers – this includes prime brokerage cash balance – 7%. The total amount of “other customer” funds, which includes: fiduciary, self-funding structures (e.g. X-markets), margin/Prime Brokerage cash balances (shown on a net basis (see DBK 2015 annual report, p178). Importantly, this represents ~7% of total funding, and is 3.1x covered with the liquidity reserve.

- Other parts of funding – unsecured wholesale, secured funding – account for the residual.

In other words, all else equal, even in a worst case Prime Brokerage situation, one where all €71 billion in "other customer" funds flee, DB should still have about €152 billion of the €223 billion in liquidity reserve as of June 30, once again assuming there have been no other changes. Stated simply, if the hedge fund outflow accelerates and depletes all the liquidity at the Prime Brokerage division, DB would part with about a third (just over €70 billion) of its €220 billion liquidity reserve.

Some other observations: even if one assumes the full loss of PB balances, DB would still have a Liquidity coverage ratio (“LCR”) of 124%. The LCR is equivalent to HQLA/net stressed outflows over 30 day period. This ratio shows the banks’ ability to meet stressed funding conditions over a period of 1 month. For Deutsche bank, the LCR stood at 124% with the ratio composed of:

- High Quality Liquid Assets (HQLAs) of €196 bn. These include Level 1 assets (the most liquid securities which include cash and equivalents, bonds issued or guaranteed by a government and certain covered bonds); Level 2A assets, which are subject to a haircut (third country government bonds, bonds issued by public entities, EU covered bonds, non-EU covered bonds, corporate bonds) and Level 2B assets (high quality securitisations, corporate bonds, other high quality covered bonds).

- The net stressed outflows: €158 bn as of 2Q16 (YE15 €161 bn). DBK’s net stressed outflows amounted to €161 bn at year-end 2015, and include an assumption of loss of prime brokerage deposits. As per Commission Delegated Regulation (EU) 2015/61 “Deposits arising out of a correspondent banking relationship or from the provision of prime brokerage services shall not be treated as an operational deposit and shall receive a 100 % outflow rate.”

- The minimum level is 100% (effective 2018) and is phased in gradually from 2015; the 2016 requirement is 70%.

Of course, the "stressed outflow over a 30 day period" is an assumption, one which can accelerate rapidly, especially if the stock price of DB continues to fall crushing what is any bank's most critical asset: counterparty confidence, either from retail investors or institutional peers.

Still, what the above calculations reveals is that the Bloomberg report suggest that while substantial, the Prime Brokerage outflow would not be, on its own, deadly. But therein lies the rub: since any bank's collapse is a procyclical event in which liquidity flees in all directions, with a speed that is usually inversely proportional to the stock price, the lower the price of DB goes (and the higher its CDS), the more dire its liquidity situation.

However, as noted above, the biggest threat to DB is not so much its hedge fund client base, whose damage potential is limited, but the depositor base. Again: while Lehman failed, it did so as a result of its corporate counterparties suffocating the bank by rapidly pulling out their liquidity lines. Lehman, however, was lucky in that it didn't have retail depositors: it death would have likely come far faster as the capital panic was not limited to institutions but also included a retail depositor bank run.

This is where Deutsche Bank is very different from Lehman, and far riskier, because if the institutional panic spreads to the depositor base, which as the table below shows amounts to some €566 billion in total, and €307 billion in retail deposits...

... then all bets are off.

Which is why it is so critical for Angela Merkel to halt the plunging stock price, an indicator DB's retail clients, simplistically (and not erroneously) now equate with the bank's viability, and the lower the price drops, the faster they will pull their deposits, the quicker DB's liquidity hits zero, the faster the self-fulfilling prophecy of Deutsche Bank's death is confirmed.

Which ultimately means that DB really has four options: raise capital (sell equity, convert CoCos, which may results in an even bigger drop in the stock price due to dilution or concerns the liquidity raise may not be sufficient), approach the ECB for a liquidity bridge (this may also backfire as counterparties scramble to flee a central bank-backstopped institution), appeal for a state bailout (Merkel has so far said "Nein") or implement a bail-in,eliminating billions in unsecured claims (and deposits) and leading to a full-blown systemic bank run as depositors everywhere rush to withdraw their savings, leading to a collapse of the fractional reserve banking mode (in which there is only 10 cents in physical deliverable cash for every dollar in depositor claims).

Which of the four choices Deutsche Bank will pick should become clear in the coming days. Until it does, it will keep the market on edge and quite volatile, because as Jeff Gundlach explained today, a "do nothing" scenario is no longer an option for CEO John Cryan as the market will keep pushing the price of DB lower until it either fails, or is bailed out.

P.S.: potete usare la funzione TRANSLATE di Google(sulla colonna di destra), selezionando prima un qualsiasi linguaggio e poi successivamente, l'italiano, per avere la traduzione automatica.

N.B. Non c’è pace per la Deutsche Bank. Ieri pomeriggio il titolo è nuovamente crollato sotto il peso di una notizia diffusa da Bloomberg. Una decina di hedge fund avrebbero ritirato i loro derivati da Deutsche per spostarli nelle banche concorrenti. Un portavoce ha dichiarato che «i nostri clienti sono tra i più sofisticati investitori del mondo » e ha aggiunto che «la stragrande maggioranza dei clienti sa che la nostra situazione finanziaria è stabile ed è a conoscenza della situazione economica generale, dei contenziosi in corso con l’autorità giudiziaria americana e con i progressi che stiamo facendo con la nostra strategia».

SCHAUBLE MERKEL

SCHAUBLE MERKELIn effetti lo stesso documento interno precisa che al di là dei dieci fondi, altri 200 clienti che investono in derivati non hanno cambiato la loro posizione. Secondo il Financial Times che cita fonti di Deutsche, alcuni clienti degli hedge fund avrebbero chiesto una maggiore protezione dai rischi sugli affari soprattutto in risposta alle incessanti notizie stampa allarmanti.

Ieri Marcel Fratzscher, capo del think tank Diw di Berlino ha sottolineato che se la situazione dovesse peggiorare, «il governo tedesco interverrà: Deutsche Bank è l’unica banca d’investimento che ha».

Ma Yigit Bulut, consigliere economico del presidente turco Erdogan ha esortato il suo Paese a investire nella banca per farla diventare Tuerkisch Bank. Il titolo ormai vale 10 euro: prima della crisi ne valeva 100.

Fonte:

qui