venerdì 20 settembre 2019

Trump si prepara a colpire l'UE con miliardi di dazi doganali

Secondo quanto riferito, Washington si sta preparando ad annunciare dazi per miliardi di euro di merci provenienti dall'Unione Europea, a seguito di una decisione confidenziale dell'OMC che è stata appena emessa venerdì, riferisce Politico , citando quattro funzionari anonimi dell'UE.

Secondo questi funzionari, l'OMC ha deciso venerdì a favore degli Stati Uniti in un caso contro Airbus, ponendo fine a una disputa transatlantica di lunga data tra i due maggiori produttori di aeromobili del mondo. Non è la prima scoperta contro Airbus, una precedente sentenza è stata rilasciata in aprile, che ha scoperto che Airbus aveva beneficiato di sussidi statali illegali.

La decisione aprirà le porte al presidente Trump di schiaffeggiare le tariffe sulle merci che vanno dal formaggio ai componenti degli aeromobili. Secondo quanto riferito, un funzionario ha dichiarato che Trump aveva ottenuto il diritto di incassare tra 5 e 8 miliardi di euro di entrate tariffarie. Un altro ha detto che la somma massima è più vicina a 10 miliardi di $.

Questa è una notizia terribile per il mercato, naturalmente, poiché qualsiasi segno che Washington stia aprendo un nuovo fronte nella guerra commerciale potrebbe porre fine alla manifestazione, proprio mentre i mercati si stavano avvicinando a nuovi massimi.

Ma una resa dei conti tra la Commissione europea in arrivo e la Casa Bianca era probabilmente inevitabile, poiché la maggior parte della gente si aspettava che Trump stesse rimandando la sua decisione sulle tariffe fino all'annuncio dei nuovi membri della Commissione europea. È successo martedì.

Martedì, il presidente entrante della Commissione Ursula von der Leyen ha segnalato un approccio aggressivo al commercio transatlantico. Ha nominato il commissario commerciale Phil Hogan, un agricoltore irlandese, alla guida dei negoziati commerciali con Washington.

Washington ha indicato che seguirà le tariffe se vincesse il caso a Ginevra e ha preparato un elenco di esportazioni dell'UE del valore di circa $ 21 miliardi, che possono scegliere qualsiasi quantità di prodotti dall'elenco. Fonte: qui

La nostra previsione sull'energia e sul debito nel 2019

Molte persone temono che abbiamo un problema di petrolio. Oppure sono preoccupati per la recessione e la necessità di abbassare i tassi di interesse.

Come vedo la situazione, abbiamo un problema di un'economia di rete che non funziona bene. Una grande parte di questo problema è legata all'energia. Per quanto strano possa sembrare, i prezzi dell'energia (compresi i prezzi del petrolio) sono troppo bassi per i produttori. Se i livelli del debito crescessero più rapidamente, questo problema a basso prezzo sparirebbe.

Il "modo standard" per incoraggiare più acquisti basati sul debito è abbassando i tassi di interesse. Ma stiamo esaurendo lo spazio per farlo ora. Sembra anche che stiamo finendo gli investimenti economici da fare con il debito. Se i rendimenti attesi sugli investimenti fossero maggiori, i tassi di interesse sarebbero più alti.

Senza investimenti economici, la domanda di materie prime di ogni tipo, compresi i prodotti energetici, tende a rimanere troppo bassa. Questo è il problema che abbiamo oggi. Il nostro problema del debito e il nostro problema energetico sono aspetti veramente diversi di un'economia in rete che non genera più un rendimento totale sufficiente. La storia suggerisce che questi periodi tendono a finire male.

Nelle sezioni seguenti, spiegherò alcuni dei problemi coinvolti.

[1] Il nostro problema non è solo quello dei prezzi del petrolio troppo bassi. I prezzi sono troppo bassi praticamente per ogni tipo di produttore di energia e in molte parti del mondo .

Petrolio : i produttori di petrolio dell'OPEC hanno ridotto la produzione perché considerano i prezzi del petrolio troppo bassi. L'OPEC registra un taglio della produzione di 2,7 milioni di barili al giorno tra novembre 2018 e luglio 2019 (da 32,3 milioni di bpd a 29,6 milioni di bpd).

Negli Stati Uniti, c'è stato un aumento dei fallimenti dei produttori di petrolio durante il 2019, rispetto al 2018. C'è stato anche una riduzione del numero di impianti di trivellazione petrolifera del 17% dalla settimana del 16 novembre 2018, secondo i rapporti di Baker Hughes. Questi sono segni di angoscia del produttore.

Gas naturale : mentre i recenti prezzi del gas naturale negli Stati Uniti sono saliti dai loro ultimi minimi, fino all'8 agosto 2019, leggevamo :

I futures sul gas degli Stati Uniti questa settimana sono crollati al minimo di tre anni, mentre i prezzi spot erano sulla buona strada per pubblicare la loro estate più debole in oltre 20 anni. In altri mercati, una tale tariffazione poco brillante indurrebbe gli investimenti a ridimensionare e fornire a contratti.Ma la produzione di gas è a livelli record e si prevede che continuerà a crescere. La domanda è in aumento man mano che i generatori di energia chiudono le centrali a carbone e bruciano più gas per l'elettricità e mentre i terminali del gas naturale liquefatto (GNL) in rapida espansione trasformano più combustibile in liquido super-raffreddato per l'esportazione.Gli analisti ritengono che il mercato del gas naturale non stia negoziando i fondamentali della domanda perché la crescita dell'offerta continua a superare ampiamente l'aumento dei consumi. Le aziende energetiche stanno estraendo quantità record di petrolio dalle formazioni di scisto e con questo petrolio viene associato il gas che deve essere spedito o bruciato.

Quando guardiamo in tutto il mondo, vediamo che il Wall Street Journal riporta " L'eccesso di approvvigionamento di gas naturale negli Stati Uniti diventa globale ". Un grafico di quell'articolo mostra la caduta dei prezzi del gas naturale in Europa e in Asia, quasi al livello dei prezzi del gas naturale negli Stati Uniti .

Carbone : la US Energy Information Administration scrive: " Più della metà delle miniere di carbone statunitensi che operano nel 2008 sono state chiuse da allora ". USA Today scrive: " Il presidente Trump sta perdendo la sua battaglia per salvare il carbone? La terza grande azienda da maggio presenta la bancarotta . "

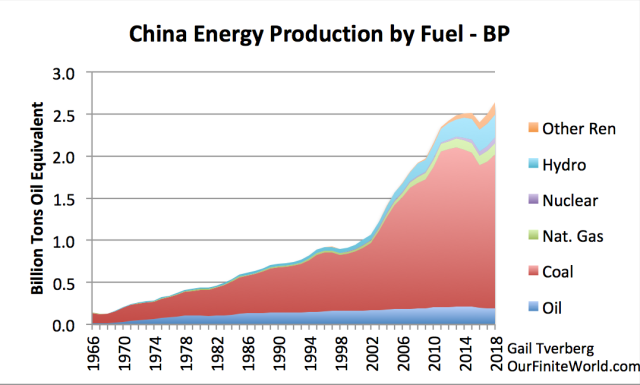

La Cina ha anche chiuso le miniere di carbone in risposta ai prezzi bassi. La sua produzione di carbone è aumentata rapidamente dopo essere entrata a far parte dell'Organizzazione mondiale del commercio nel 2001, ma dal periodo 2012-2013 la produzione è stata vicina al livello. Un documento accademico parla di un "programma di capacità ridotta" avviato in Cina nel 2016 in risposta al crollo dei prezzi del carbone e alla perdita finanziaria complessiva delle imprese carboniere.

Figura 1. Produzione di energia della Cina per combustibile, sulla base dei dati statistici della BP del 2019 sui dati energetici mondiali. "Altro Ren" sta per "Energie rinnovabili diverse dall'energia idroelettrica". Questa categoria comprende l'eolico, il solare e altri tipi vari, come la segatura bruciata per l'elettricità.

Uranio : un recente articolo afferma che " Crollare i prezzi globali dell'uranio ha colpito duramente la Namibia ". Un altro articolo parla dell'enorme quantità di capacità che è stata tolta off-line a causa dei continui bassi prezzi dell'uranio. L'articolo stima che dal 25% al 35% della produzione globale di uranio fosse già stata messa fuori linea al momento della pubblicazione dell'articolo (20 maggio 2019).

Etanolo : secondo il Wall Street Journal , l'industria dell'etanolo ha perso denaro da almeno il 2015 e ora sta chiudendo impianti di etanolo in tre stati. La guerra commerciale ha esacerbato i suoi problemi, ma chiaramente i suoi problemi sono iniziati prima della guerra commerciale.

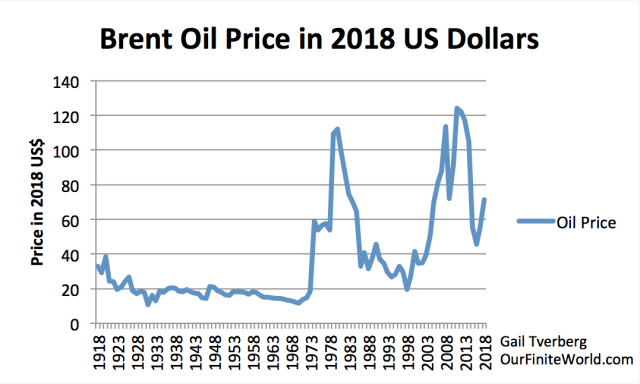

[2] La tendenza generale dei prezzi del petrolio è diminuita dal 2008. In effetti, una tendenza analoga si applica a molti altri carburanti.

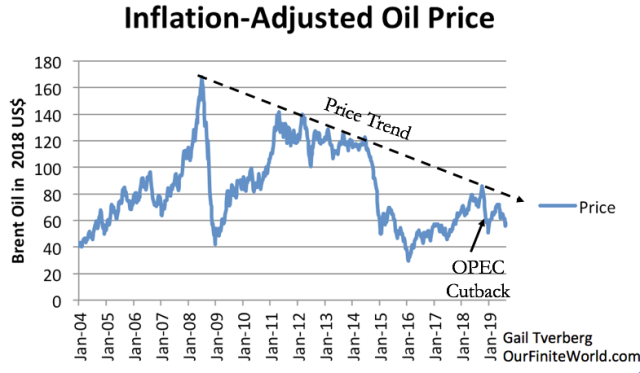

La Figura 2 mostra che i prezzi del petrolio dal 2008 sono in calo.

Figura 2. Prezzo medio settimanale del petrolio Brent adeguato all'inflazione, basato sui prezzi spot del petrolio VIA e sull'inflazione urbana-CPI negli Stati Uniti.

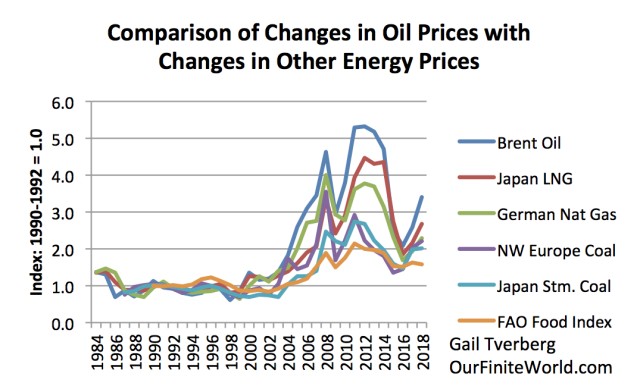

La Figura 3 mostra che altri prezzi dell'energia hanno seguito una tendenza dei prezzi simile a quella del petrolio. Questa situazione si verifica perché i prodotti energetici sono utilizzati principalmente in prodotti finiti e servizi di molti tipi, come automobili, case, viaggi per vacanze e aria condizionata. Se la domanda di prodotti e servizi finiti è elevata, ci si può aspettare che i prezzi per tutti i prodotti siano elevati; se la domanda di prodotti e servizi finiti è bassa, ci si può aspettare che i prezzi per tutti i prodotti siano bassi. Pertanto, non dovrebbe essere troppo scioccante che il problema dei prezzi troppo bassi per i produttori di energia sia molto diffuso.

Figura 3. Confronto delle variazioni dei prezzi del petrolio con le variazioni di altri prezzi dell'energia, in base alle serie temporali dei prezzi storici dell'energia mostrate nella Revisione statistica dell'energia mondiale del BP del 2019. I prezzi in questo grafico non sono adeguati all'inflazione. Sono medie annuali, quindi attenuano alcuni dossi più piccoli.

[3] La situazione dei prezzi troppo bassi contemporaneamente per molti tipi di produttori di energia è esattamente il problema che ho riscontrato nel dicembre 2008, quando ho scritto l'articolo Impact of the Crisis Credit on the Energy Industry - Where Are We Now?

L'articolo citato è stato scritto nel dicembre 2008. Se guardiamo indietro alla Figura 2, questo era un momento in cui i prezzi del petrolio erano molto bassi. Avevo notato per la prima volta un taglio del credito di vario tipo (incluso il debito delle carte di credito e il debito ipotecario) a metà del 2008, circa il tempo in cui i prezzi del petrolio si erano schiantati. Nel corso dell'anno sono emersi ulteriori problemi finanziari, tra cui il crollo di Lehman Brothers. Le banche sono diventate meno disposte a offrire credito agli acquirenti ritenuti insufficientemente affidabili.

Nel mio articolo di dicembre 2008, parlo dei fornitori di varie catene di approvvigionamento che non sono in grado di ottenere credito. Senza credito, le catene di approvvigionamento non potrebbero funzionare. Le imprese che dipendono dalle catene di approvvigionamento sono state costrette a ridurre i loro acquisti. In effetti, alcuni fornitori sono falliti. I lavoratori furono licenziati in questo processo; questi licenziamenti si sono aggiunti alla mancanza di acquirenti di prodotti e servizi finiti. I prezzi dell'energia di molti tipi si sono schiantati simultaneamente a causa della "mancanza di domanda" per le materie prime utilizzate per produrre prodotti finiti di molti tipi.

La soluzione del problema alla fine del 2008 era che gli Stati Uniti iniziassero l'allentamento quantitativo. L'allentamento quantitativo ha abbassato i tassi di interesse a più lungo termine e ha permesso a più credito di tornare alle catene di approvvigionamento. Nel 2011, i prezzi del petrolio erano saliti a un livello più tollerabile per i produttori. Questi prezzi più alti sono lentamente scivolati via, soprattutto scomparendo quando gli Stati Uniti hanno interrotto il programma di Quantitative Easing nel 2014.

Se una persona osserva la situazione della fine del 2008, è evidente che la mancanza di disponibilità di debito ha indirettamente portato a bassi prezzi delle materie prime. I prezzi sono scesi quasi subito, quando è scoppiata la bolla del debito. Questa volta, la situazione è leggermente diversa. Siamo arrivati a prezzi bassi attraverso la lunga linea tratteggiata diagonale nera nella Figura 2; questa volta sono stati coinvolti altri fattori oltre a un'evidente mancanza di debito.

Un problema che sembra essere coinvolto questa volta sta cambiando le relatività tra il dollaro e le altre valute, rendendo i prodotti energetici più costosi per quelli al di fuori degli Stati Uniti.

Un secondo problema che sta contribuendo questa volta è la crescente disparità salariale, in quanto le merci vengono sempre più prodotte in paesi a basso salario. I lavoratori a basso salario (sia nei paesi in via di sviluppo che nelle economie avanzate che cercano di competere con i paesi in via di sviluppo) sono meno in grado di acquistare beni e servizi finiti. Ciò contribuisce alla mancanza di domanda di beni e servizi finiti utilizzando materie prime di ogni tipo, compresi i prodotti energetici.

[4] Nelle giuste circostanze, un approvvigionamento in rapida crescita di prodotti energetici a basso costo può aiutare la crescita dell'economia mondiale.

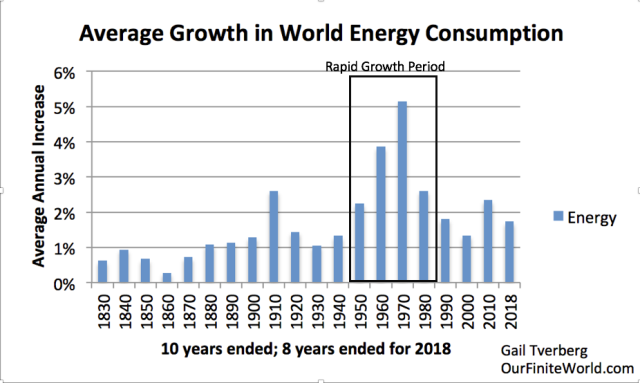

Se guardiamo indietro, c'è stato un periodo di rapida crescita del consumo energetico mondiale tra la seconda guerra mondiale e il 1980. Questo è stato un periodo di rapida crescita nell'economia mondiale.

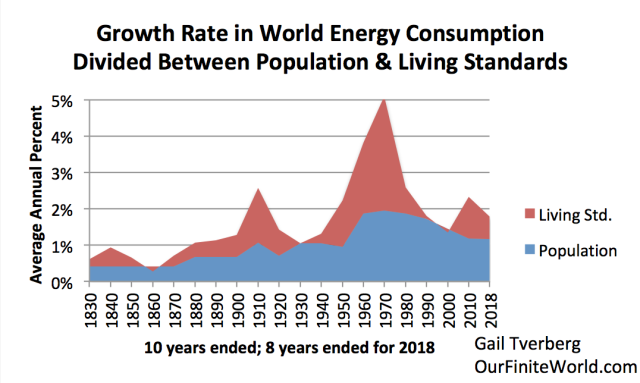

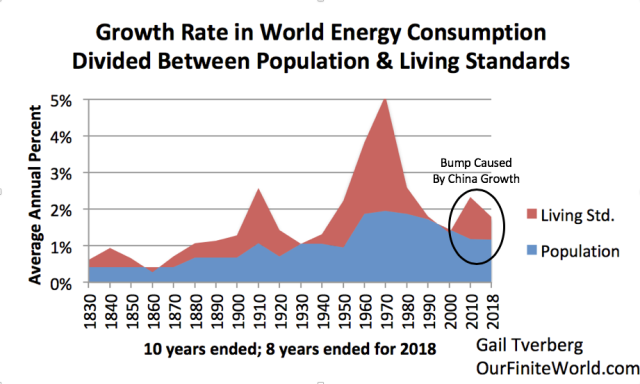

Figura 4. Crescita media del consumo di energia per periodi di 10 anni, basata sulle stime di Vaclav Smil da Transizioni energetiche: storia, requisiti e prospettive (appendice) insieme ai dati statistici BP per il 1965 e successivi.

In effetti, sia la popolazione che il consumo di energia pro capite stavano crescendo. Questo crescente consumo di energia pro capite ha permesso di aumentare anche gli standard di vita (Figura 5).

Figura 5. Importi di crescita energetica mostrati in Figura 4, divisi tra importo che ha supportato la crescita della popolazione (sulla base delle stime della popolazione mondiale del 2019 e le stime precedenti di Angus Maddison) e tutti gli altri, che ho definito "standard di vita".

La maggior parte delle persone concorderebbe sul fatto che tra la seconda guerra mondiale e il 1980 si verificò un notevole aumento degli standard di vita. Furono costruiti nuovi edifici per sostituire quelli distrutti o danneggiati durante la seconda guerra mondiale. Molte persone sono state in grado di acquistare auto per la prima volta. Furono costruiti sistemi autostradali da uno stato all'altro. Furono costruite linee di trasmissione elettriche e furono posati oleodotti e gasdotti. Nelle aree rurali, le case erano spesso elettrificate per la prima volta. Con l'aiuto di apparecchi per il risparmio energetico e pillole anticoncezionali, molte donne si sono unite alla forza lavoro. Gli Stati Uniti, l'Europa, il Giappone e l'Unione Sovietica hanno visto crescere le loro economie.

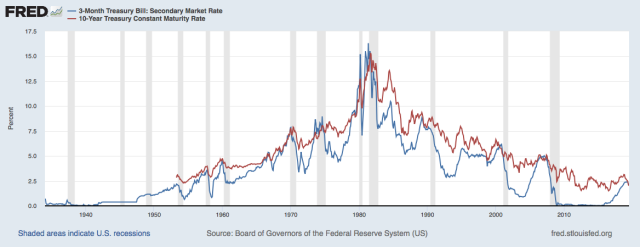

[5] È sorprendente che il periodo di rapida crescita del consumo di energia tra la seconda guerra mondiale e il 1980 corrisponda strettamente all'aumento a lungo termine dei tassi di interesse statunitensi tra gli anni '40 e il 1980 (figura 6).

Figura 6. Tassi di interesse a tre e dieci anni fino a luglio 2019, secondo il grafico della Federal Reserve di St. Louis.

Se i tassi di interesse aumentano, diventa più costoso prendere in prestito denaro. Aumentano i pagamenti mensili per case, automobili e nuove fabbriche. Evidentemente, l'economia americana è cresciuta abbastanza robusta nel periodo dal 1940 al 1980 che i tassi di interesse a breve termine degli Stati Uniti potevano essere aumentati senza molto danno economico. La grande preoccupazione sembrava essere un'economia surriscaldata a causa di una crescita troppo rapida.

L'enorme aumento dei tassi di interesse nel periodo 1980-1981 ha posto fine a qualsiasi preoccupazione per un'economia surriscaldata (confronta le figure 6 e 7). I prezzi del petrolio sono scesi una volta che l'economia mondiale era in recessione da questi alti tassi di interesse.

Figura 7. Prezzi del petrolio equivalenti al Brent aggiustati per l'inflazione storica sulla base dei dati del BP Statistical Review of World Energy 2019.

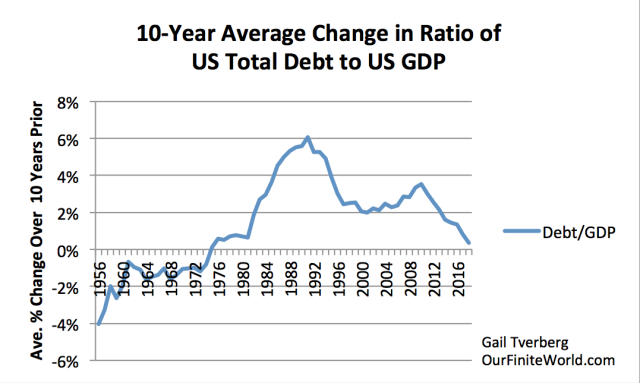

[6] A partire dal 1980 circa, l'economia americana ha iniziato a sostituire il debito in rapida crescita con forniture energetiche in rapida crescita. Per un po ', questa sostituzione sembrò far avanzare l'economia. Ora anche la crescita del debito sta fallendo.

La Figura 8 mostra come il rapporto tra il debito totale degli Stati Uniti (incluso quello pubblico, domestico, commerciale e finanziario) sia cambiato dal 1946. Diventa chiaro che una volta la grande "spinta" che l'economia ha ricevuto dall'aumento del consumo di prodotti energetici ha iniziato a cadere verso il 1980 circa , gli Stati Uniti sono passati all'aggiunta del debito come sostituto.

Figura 8. Aumento medio decennale del debito USA rispetto al PIL. Il debito è "Tutti i settori, livello di responsabilità" di FRED; Il PIL è in dollari del giorno.

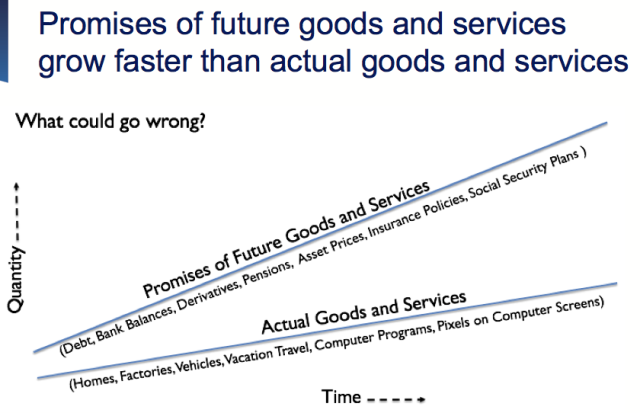

Penso al debito come a uno dei tanti tipi di promesse. La Figura 9 mostra che mentre la quantità totale di beni e servizi è cresciuta, i livelli di debito e altri tipi di promesse sono cresciuti ancora più rapidamente.

Figura 9. Le promesse di beni e servizi futuri tendono ad aumentare molto più rapidamente rispetto ai beni e servizi reali. Grafico di Gail Tverberg.

Molte cose possono andare storte con questo sistema. Se la crescita del debito aggiunto rallenta troppo, possiamo aspettarci di iniziare a vedere problemi finanziari simili a quelli che abbiamo visto nel 2008. Inoltre, se il livello del debito (come il debito degli studenti) diventa troppo alto, il suo rimborso interferisce con l'acquisto di altri beni necessari, come una casa. Se i fornitori di energia decidono che i prezzi sono troppo bassi e smettono di produrre, allora i beni e servizi futuri promessi non possono davvero apparire. Si possono prevedere enormi inadempienze su promesse di ogni tipo. Ciò accade perché le leggi della fisica richiedono la dissipazione di energia per i processi fisici alla base della crescita del PIL.

[7] Dal 2001, la crescita economica mondiale è stata portata avanti dalla Cina con la sua crescente offerta di carbone e il suo debito crescente. In futuro, questo stimolo sembra probabile scomparire.

Figura 10. Figura simile alla Figura 5, con la protuberanza che è principalmente il risultato della crescita accelerata della Cina cerchiata.

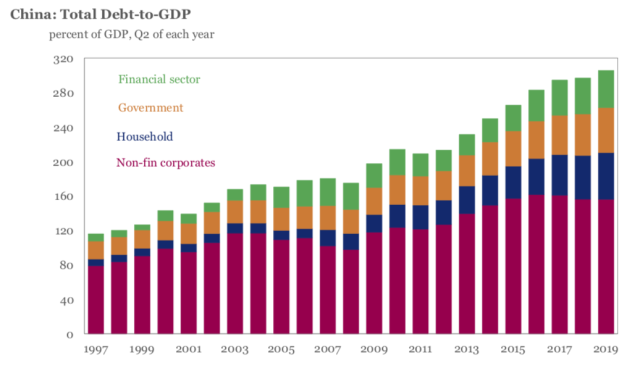

La Cina finanzia la sua rapida crescita economica dal 2001 con un debito crescente.

Figura 11. Rapporto debito / PIL della Cina, in figura dell'IIF .

Sappiamo che i bassi prezzi del carbone hanno portato all'appiattimento della produzione dal periodo 2012-2013 (Figura 1). In effetti, parte del motivo dell'appiattimento del debito societario non finanziario negli ultimi anni nella Figura 11 può riflettere gli scambi di debito inesigibile di miniera di carbone per il capitale proprio, rimuovendo parte del debito di miniera di carbone dal grafico.

Il fallimento della crescita della produzione di carbone mette rapidamente la Cina in una posizione di svantaggio economico perché il carbone è una fonte di energia a basso costo. Qualsiasi sostituzione, anche il carbone importato, è probabile che aumenti i costi di produzione di beni e servizi. Ciò rende più difficile la concorrenza in un'economia mondiale. E il livello del debito della Cina è già molto elevato, mettendolo a rischio dei problemi discussi nella sezione [6].

[8] L'economia mondiale ha bisogno di un debito in più rapida crescita se i prezzi dell'energia saliranno a un livello accettabile per i produttori di energia.

Il debito si comporta come una promessa di beni e servizi futuri. L'aumento del debito, oltre ad aumenti di altri tipi di promesse di beni e servizi futuri, aiuta a mantenere i prezzi dell'energia abbastanza alti per i produttori di energia. Ci sono almeno tre ragioni per cui la crescita del debito aiuta un'economia:

Innanzitutto, l'aumento del debito può essere utilizzato per costruire fabbriche e queste fabbriche assumono un gran numero di persone. Le fabbriche utilizzano varie materie prime e prodotti energetici, aumentando la domanda di beni e servizi. Inoltre, i lavoratori assunti dalle fabbriche, con i loro redditi dai loro posti di lavoro, aumentano anche la domanda di beni e servizi. Questi beni e servizi sono realizzati con materie prime. L'aumento del debito aumenta quindi la domanda di materie prime e quindi i loro prezzi.

In secondo luogo, l'aumento dei livelli di debito da parte dei governi viene spesso utilizzato per assumere lavoratori o aumentare i sussidi per i disoccupati o gli anziani. Ciò ha un effetto molto simile alla costruzione di nuove fabbriche. Questi lavoratori e questi beneficiari possono permettersi più beni e servizi e questi beni e servizi sono realizzati utilizzando materie prime. I governi usano anche alcuni dei loro fondi per costruire scuole, aprire strade e gestire auto della polizia. Tutte queste cose richiedono un consumo di energia.

In terzo luogo, i consumatori possono permettersi di acquistare più della produzione dell'economia, se i loro livelli di debito sono aumentati. Se il debito può essere strutturato in modo tale che chiunque entri in una concessionaria di automobili possa permettersi una nuova auto (come durate più lunghe, tassi di interesse più bassi e nessun acconto), questo debito aggiuntivo consente una domanda crescente di nuove auto. Inoltre, consente una domanda crescente di prodotti energetici utilizzati per fabbricare e gestire questi nuovi veicoli. Inoltre, se le nuove case possono essere rese più convenienti per i giovani, questo funziona nella direzione di aggiungere più debito ipotecario.

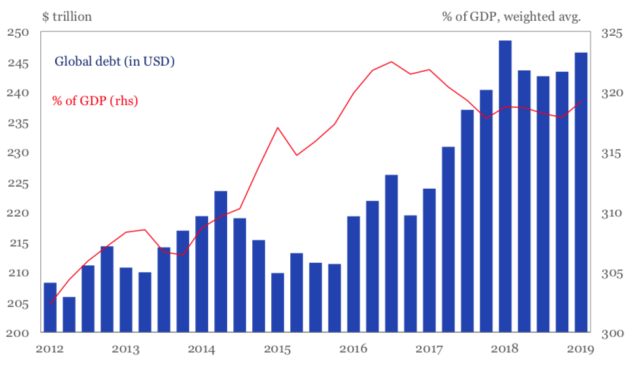

L' Institute of International Finance (IIF) riporta che il rapporto tra debito mondiale e PIL (linea rossa nella figura 12) è in calo dal 2016. Questo calo del rapporto debito / PIL contribuisce senza dubbio al problema energetico a basso costo con cui l'energia i produttori ora stanno lottando.

Figura 12. Figura IIF che mostra il debito mondiale totale e il rapporto tra debito mondiale totale e PIL.

Le promesse non legate al debito di molti tipi possono anche avere un impatto (comprese quelle non elencate nella Figura 9) sui prezzi dell'energia, ma è oltre lo scopo di questo articolo discuterne l'impatto.

[9] L'economia mondiale sembra esaurire gli usi realmente produttivi del debito. Sono disponibili investimenti, ma il tasso di rendimento è molto basso. La mancanza di investimenti con un rendimento adeguato è una parte significativa di ciò che impedisce all'economia di sostenere tassi di interesse più elevati.

In un'economia di rete auto-organizzata, i tassi di interesse di mercato (in particolare i tassi di interesse a lungo termine) sono determinati dalle leggi della fisica. Tuttavia, i regolatori hanno un certo margine di azione. Possono alzare o abbassare determinati tassi di interesse a breve termine. Possono utilizzare anche le loro banche centrali per acquistare titoli esistenti, influenzando così i tassi di interesse sia a breve che a lungo termine. Inoltre, possono influenzare indirettamente il sistema aumentando e abbassando le aliquote fiscali e adottando programmi di stimolo.

I tassi di interesse di mercato, in un certo senso, ci dicono come gli investimenti produttivi sono veramente in un determinato momento. Anni fa, gli investimenti che l'economia era in grado di fare erano molto più produttivi degli investimenti che stiamo facendo oggi. Ad esempio, la prima strada asfaltata in una zona ha avuto un enorme effetto benefico. Nuove strade sono state in grado di aprire intere aree al commercio. Una volta sviluppata un'area, gli investimenti successivi furono molto meno vantaggiosi. Riparare una strada che ha molti buchi richiede energia e materiali di molti tipi, ma in realtà non aggiunge produttività al sistema. Mantiene solo la caduta della produttività.

Dopo un certo punto, l'aggiunta di nuove strade o altre infrastrutture non aggiunge molto. Ciò è particolarmente vero se la popolazione è allo stesso livello o in calo. Se la popolazione diminuisce, probabilmente avrebbe senso ridurre il numero di strade, ma è difficile farlo, una volta che ci sono alcune case occupate lungo una strada.

Come altro esempio, un'auto che porta una persona da casa al lavoro è un'ottima aggiunta se il veicolo consente alla persona di svolgere un lavoro che altrimenti non potrebbe svolgere. Ma "campane e fischietti" aggiunti sulle automobili, come aria condizionata, impianto musicale, paraurti più robusti e dispositivi per ridurre le emissioni, hanno un valore più discutibile, visto dal punto di vista del permettere all'economia di funzionare in modo economico ed efficiente.

Un altro tipo di investimento è l'educazione. A un certo punto, un'istruzione superiore era sufficiente per la stragrande maggioranza della popolazione. Ora sono previsti sempre più anni di scolarizzazione, pagati dallo stesso studente. Un investimento nell'istruzione superiore può essere "produttivo", nel senso di impedire allo studente di svolgere i lavori poco retribuiti che quelli che non hanno un titolo avanzato sono costretti a svolgere. Ma per la società nel suo insieme, è la complessità del sistema che sta imponendo la necessità di un'educazione extra su di noi. In un certo senso, l'istruzione extra è una tassa che siamo tenuti a pagare per avere un sistema più complesso.

La necessità di un controllo dell'inquinamento potrebbe essere considerata un altro tipo di imposta sul sistema.

Il nostro sistema sanitario estremamente costoso è un'altra imposta sul sistema. Dopo aver pagato il costo dell'assistenza sanitaria, i lavoratori hanno meno fondi disponibili per l'acquisto o l'affitto di una casa, la crescita di una famiglia, cibo e trasporti.

[10] Dal 1981 i regolatori sono stati in grado di sostenere l'economia riducendo i tassi di interesse ogni volta che la crescita economica stava vacillando. Ora abbiamo praticamente esaurito questo stimolo sorgente incorporato.

Molti osservatori hanno notato che i banchieri centrali stanno esaurendo gli strumenti per risolvere i nostri problemi economici. La mancanza di spazio per abbassare i tassi di interesse è visibile nella Figura 6.

La Figura 13 mostra che modelli a lungo termine di riduzioni dei tassi di interesse (bande più scure) sono avvenuti in precedenza. Queste riduzioni dei tassi di interesse si sono concluse perché non hanno potuto scendere ulteriormente, date le aspettative di inflazione e i probabili livelli di inadempienza. Oggi ci troviamo di fronte a una situazione simile.

Figura 13. Grafico del Financial Times che mostra i tassi di interesse storici e i periodi durante i quali i tassi di interesse sono diminuiti.

Secondo la Figura 13, negli ultimi 200 anni ci sono stati tre periodi di calo dei tassi di interesse:

- 1817-1854

- 1873-1909

- 1985-2019

Nel divario tra i primi due abbattimenti dei tassi di interesse (1854-1873), ebbe luogo la guerra civile degli Stati Uniti. Questo è stato un periodo di scarso ritorno sugli investimenti. In qualche modo è finita in guerra.

Immediatamente dopo la seconda riduzione dei tassi di interesse (dopo il 1909), il mondo entrò in un periodo molto instabile. Prima c'è stata la prima guerra mondiale, poi la grande depressione, seguita dalla seconda guerra mondiale.

Ora stiamo affrontando la possibilità di un altro punto di arrivo per la riduzione dei tassi di interesse.

[11] Il rendimento totale dell'economia sembra essere troppo basso ora. Questo sembra essere il motivo per cui abbiamo problemi di molti tipi, che vanno da (a) bassi tassi di interesse a (b) bassa redditività per i produttori di energia a (c) troppa disparità salariale.

Tutti i problemi sopra elencati sono manifestazioni di un'economia che non sta producendo un rendimento totale sufficiente. Le leggi della fisica distribuiscono il problema a molte aree dell'economia, contemporaneamente.

Una persona si chiede cosa potrebbe essere davanti. Sembra che stiamo raggiungendo la fine della linea per quanto riguarda la riduzione dei tassi di interesse, come mostrato nella Figura 13. Se è possibile una riduzione dei tassi di interesse, essa funge da valvola di sicurezza per alcuni degli altri problemi che l'economia sta affrontando, tra cui troppa disparità salariale e prezzi dell'energia troppo bassi per i produttori.

Nella sezione [10], abbiamo visto che quando la valvola di sicurezza dei tassi di interesse inferiori era scomparsa, si sono verificate guerre e depressioni. Questa volta non possiamo conoscere il risultato preciso, ma la nostra situazione attuale non sembra buona. Incontreremo guerre, una grave depressione o problemi finanziari peggiori del 2008? Non possiamo saperlo con certezza. O troveremo in qualche modo un modo per aggirare i problemi seri?

Iscriviti a:

Commenti (Atom)