Finalmente una bella notizia in arrivo dall’economia reale, mentre un gruppo di ignoranti e incompetenti a Jackson Hole si sforza di dimostrare la forza dell’economia americana, la presunta piena occupazione, il pericolo del ritorno dell’inflazione…

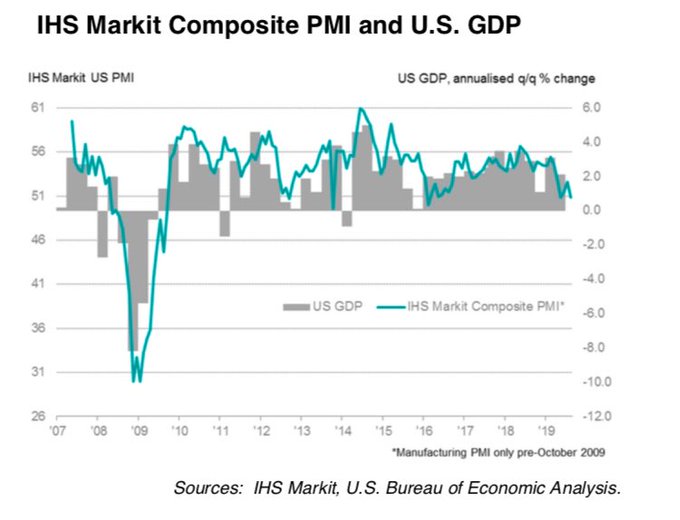

Per carità nulla di drammatico ci mancherebbe, ma per la prima volta dal 2009 l’indice manifatturiero finisce sotto la soglia che separata la crescita dalla contrazione, l’indice composito crolla a 50,6 e quello dei servizi a 50,9.

Celentano nella sua canzone, il Re degli ignoranti, cantava …

Tu non studi più (…) perché ti agiti così, se non sai cosa vuoi tu…

Commentando i dati, Moore, direttore economico associato di IHS Markit, ha dichiarato:

“I dati dell’indagine di agosto forniscono un chiaro segnale che la crescita economica ha continuato ad attenuarsi nel terzo trimestre. Le PMI per l’industria manifatturiera e i servizi rimangono molto più deboli rispetto all’inizio del 2019 e indicano collettivamente una crescita del PIL annualizzata di circa l’1,5%.

Magari domani a Jackson Hole, chiediamo ai banchieri centrali il significato di un’economia in buona salute con una crescita del 1,5% e il settore manifatturiero in chiara recessione, sempre che qualcuno non manipoli i dati della prossima settimana.

“ L’aspetto più preoccupante degli ultimi dati è un rallentamento della crescita delle nuove attività al suo punto più debole in un decennio, guidato da una forte perdita di slancio nel settore dei servizi (…) “Le aziende manifatturiere hanno continuato a subire l’impatto del rallentamento delle condizioni economiche globali, con le nuove vendite all’esportazione che sono scese al ritmo più rapido dall’agosto 2009.“Le aspettative commerciali per l’anno a venire sono diventate più cupe ad agosto e rimangono le più basse da quando i dati comparabili sono stati disponibili per la prima volta nel 2012. La continua scivolata nelle proiezioni sulla crescita aziendale suggerisce che le imprese potrebbero prestare maggiore attenzione in relazione a spese, investimenti e assunzioni di personale durante il prossimi mesi.“

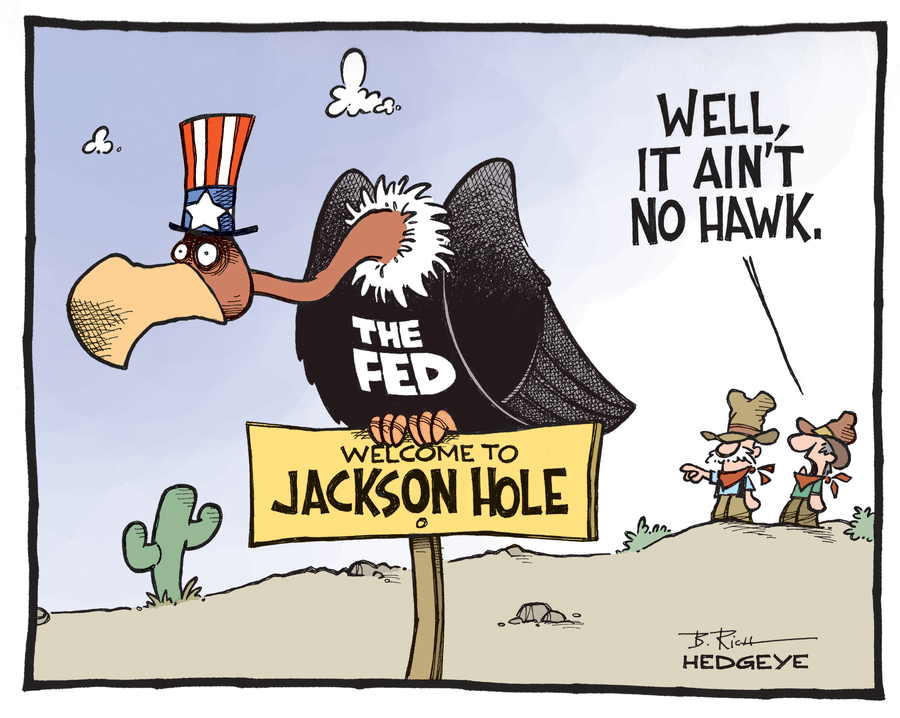

E nonostante questo a Jackson Hole, tra una tartina da mille dollari e un bicchiere di champagne da duemila, qualche ignorante suggeriva la strepitosa forma dell’economia americana, i tagli dei tassi non erano necessari…

Da #JacksonHole parla Esther George, presidente della @KansasCityFed: il taglio dei tassi a luglio non era necessario, certo è che l'incertezza causata dalle tensioni commerciali genera rischi di un rallentamento dell'economia

Visualizza altri Tweet di Class CNBC

Ad alimentare il mood negativo, il presidente della Federal Reserve di Philadelphia Patrick Harker ha detto di non vedere motivo per l’adozione di ulteriori misure di stimolo, mentre il presidente della Fed di Kansas City Esther George ha dichiarato di non vedere segnali di un rallento dell’economia statunitense.

In effetti va davvero tutto bene, come abbiamo visto ieri oltre al settore manifatturiero in contrazione…

E ora una splendida notizia per tutti coloro che cantano le lodi dell’economia americana e della piena occupazione, Il BLS, Ufficio del Lavoro americano ha appena scritto sul suo sito che dovremmo essere pronti per una revisione al ribasso di 514.000 posti di lavoro sino a marzo di quest’anno nel settore primato mitigato da 13.000, revisione che verrà pubblicata in febbraio anno delle elezioni presidenziali, non proprio una splendida notizia per il presidente Trump.Ovviamente si tratta solo di quasi 42.000 posti in meno al mese negli ultimi 12 mesi sino a marzo, niente di particolare, continuate a pensare positivo e bervi i dati che vi somministrano quotidianamente.

“Federal Reserve President Esther George and Philadelphia President Patrick Harker told CNBC they don't see the case for additional interest rate cuts”

History will not be kind to these two. The fed risks nothing by further cuts. cnbc.com/2019/08/22/us-…

Visualizza altri Tweet di Monetary Wonk

Philadelphia Fed President Patrick Harker does not see the need for additional stimulus, he said today at the Fed’s annual symposium in Jackson Hole. cnb.cx/2zhluAG

15 utenti ne stanno parlando

E’ blasfemia pura osservare grafici e inutili banchieri sullo sfondo di veri e propri paradisi naturali come Jackson Hole.

Ora non importa cosa diranno i due di picche all’interno della Fed, come abbiamo visto ieri c’era chi voleva tagliare di 50 punti base e chi non voleva tagliare, non hanno le idee chiare all’interno del club esclusivo della Fed come sempre insegna la storia, loro sono i principali responsabili delle crisi.

Non importa quello che pensano ora, come non importava nel 2008 sentire Bernanke suggerire che il sistema era fondamentalmente solido o Greenspan dire che non c’era alcuna crisi subprime, questi signori sono inattendibili per la maggior parte delle loro osservazioni perchè non hanno il coraggio di ammettere la realtà.

Vi ricordate Anna, si Anna Schwartz, insieme a Milton Friedman la regina del monetarismo in due distinte interviste una al Telegraph e una al WSJournal, arzilla nonnina con i suoi teneri 92 anni, venerata all’interno della Federal Reserve e consulente della National Bureau of Economic Research di New York, una donna senza peli sulla lingua, che accusava la Banca Centrale Americana di essere essa stessa la principale responsabile della bolla del credito.

” Non vi sarebbe stato alcun fenomeno subprime se la Fed avesse vigilato, è il momento di dire le cose come stanno, ammettere i propri errori e voltare pagina(…) ma soprattutto…“Liquidity doesn’t do anything in this situation. It cannot deal with the underlying fear that lots of firms are going bankrupt…”

Beata saggezza cara nonnina, si la liquidità non serve a nulla in questa situazione, a nulla! Per comprendere quello che sta accadendo come sottolineo da tempo, bisogna prima fare lo sforzo di comprendere la natura dell’attuale “disturbo” del mercato.

Tutto ciò che accade, non è dovuto alla mancanza di liquidità, ma alla mancanza di fiducia del mercato sulla capacità dei debitori di onorare i propri debiti, i bilanci delle imprese finanziarie non sono credibili. Come dice Anna, tenendo in piedi aziende fallite, non si fa altro che prolungare la crisi, l’agonia dell’economia.

Quando noi vi raccontiamo le dinamiche della deflazione da debiti, il fatto che siamo posizionati benissimo per cogliere quello che la storia suggerisce, non significa che quello che stanno facendo le banche centrali, ridurre i tassi a zero, portarli in negativo, offrire liquidità solo alla banche sia la cosa giusta, loro sono i principali responsabili di quasi tutte le bolle della storia.

Come amava ricordare con la sua sottile ironia, il grande J.K.Galbraith, …laperniciosa inutilità della politica monetaria e i rischi che derivano dal fare affidamento su di essa sono oggi una realtà.

Ma anche Milton Friedman non scherzava in questo senso…

“We don’t need a Fed,” Milton Friedman says, twirling a letter opener as he speaks. “I have, for many years, been in favor of replacing the Fed with a computer,” he adds. Each year, it “would print out a specified number of paper dollars” to augment the money supply. “Same number, month after month, week after week, year after year.”

…Noi non abbiamo bisogno di una Fed, per molti anni sono stato a favore della sostituzione della Fed con un computer…

“The Fed has had very few periods of relatively good performance,” he continues. “For most of its history, it’s been a loose cannon on the deck, and not a source of stability.”

La Fed ha avuto molti pochi periodi di relativa buona performance…per la maggior parte della sua storia è stata una mina vagante sul ponte e non un fattore di stabilità.

Il mercato non è in alcuna maniera razionale, segue in maniera spasmodica solo le dichiarazioni, perchè oggi il mercato è un algoritmo che si muove esclusivamente sulle fesserie che quotiadianamente scrivono o dettano, analisti, economisti, banchieri centrali, sempre lo stesso semolino.

Ora le probabilità di riduzione dei tassi di 50 punti base sono crollate a ZERO per settembre, Donald Trump è entusiasta.

Germany sells 30 year bonds offering negative yields. Germany competes with the USA. Our Federal Reserve does not allow us to do what we must do. They put us at a disadvantage against our competition. Strong Dollar, No Inflation! They move like quicksand. Fight or go home!

31.200 utenti ne stanno parlando

La Germania vende obbligazioni a 30 anni offrendo rendimenti negativi. La Germania compete con gli Stati Uniti. La nostra Federal Reserve non ci consente di fare ciò che dobbiamo fare. Ci mettono in svantaggio rispetto alla concorrenza. Dollaro forte, nessuna inflazione! Si muovono come sabbie mobili. Combatti o vai a casa!

Non è uno spettacolo, mai visto un presidente degli Stati Uniti attaccare ogni giorni la sua banca centrale, a ragione o non a ragione, visto che dice anche un mucchio di fesserie il buon Donald.

Ma allo stesso tempo dichiarare che l’economia americana è in gran forma e che non servono riduzioni di tasso mentre mezzo mondo è a rendimento negativo fa sorridere.

La fuori i bond vigilantes stanno suggerendo ai banchieri centrali di tagliare, tagliare e ancora tagliare, prima che sia troppo tardi, le curve dei rendimenti si invertono ovunque e questi sostengono che questa volta è diverso.

Beata ignoranza, non conoscono la storia!

Nonostante il rendimento dei titoli a 30 anni risalito da 1,94 a 2.15 la CURVA RIMANE INVERTITA, ripeto rimane INVERTITA.

In realtà la FED sa benissimo che i tassi negativi non servono a nulla, lo sappiamo dai tempi di Janet Yellen, ma non possono fare altrimenti, ormai la BCE è in mano alla Lagarde e che Dio ci aiuti.

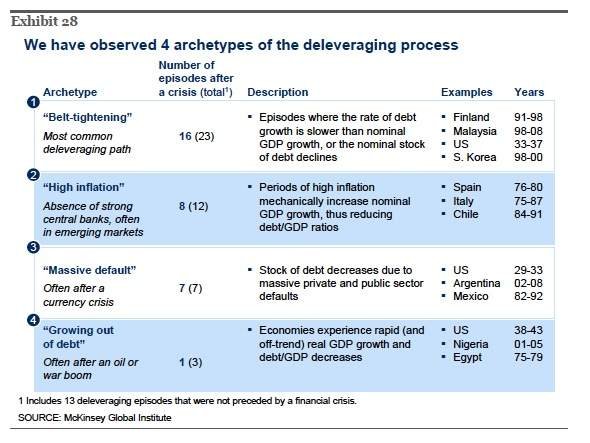

Torno a ripetere quello che dicono quotidianamente ai miei clienti, delle quattro opzioni che la storia suggerisce per sconfiggere una deflazione da debiti, quella che i banchieri centrali stanno usando è la QUINTA, tassi zero o negativi per non innescare la QUARTA opzione, ovvero DEFAULT e ristrutturazioni di massa del debito.

E’ dal 2009 che vi racconto le dinamiche della deflazione da debiti, questo qui sotto è il posti più letto in 12 anni, il più letto della storia di Icebergfinanza, la sintesi della deflazione da debiti…

Ora non resta che attendere Powell, se gli Stati Uniti hanno paura di ridurre i tassi, sappiamo cosa accadrà in seguito, una nuova opportunità si sta rivelando.

Fonte: qui