La verità è figlia del tempo, per tutti i dotti, medici e sapienti che per mesi e mesi ci hanno assicurato il cieli limpidi infiniti, la fonte dell’eterna giovinezza, compra azioni perché non c’è alternativa, per tutti quelli che brutto e cattivo hai fatto perdere un’occasione alla povera gente, ora c’è la possibilità della vita, immagino!

“C’è un sacco di soldi in disparte … Saremo inondati di denaro”, ha detto. “Se stai tenendo i contanti, ti sentirai piuttosto stupido.”

Benedetto Keynes, avevi proprio ragione i mercati sanno sempre separare il denaro dagli stupidi come Ray Dalio, il gestore del più grande hedge fund al mondo, peccato che c’è sempre qualche banchiere centrale che salva le chiappe a questi immensi idioti che morirebbero di fame senza qualcuno che li sostiene.

Non ho idea se le affermazioni di questi scienziati del nulla segneranno, ora la svolta epica per quello che verrà considerato il periodo della paura, ma quello che è certo è che senza il sostegno delle banche centrali il mercato azionario è morto e sepolto.

Ieri, non mi ricordo dove, ho letto che le banche centrali stanno lasciando soli i mercati poverini.

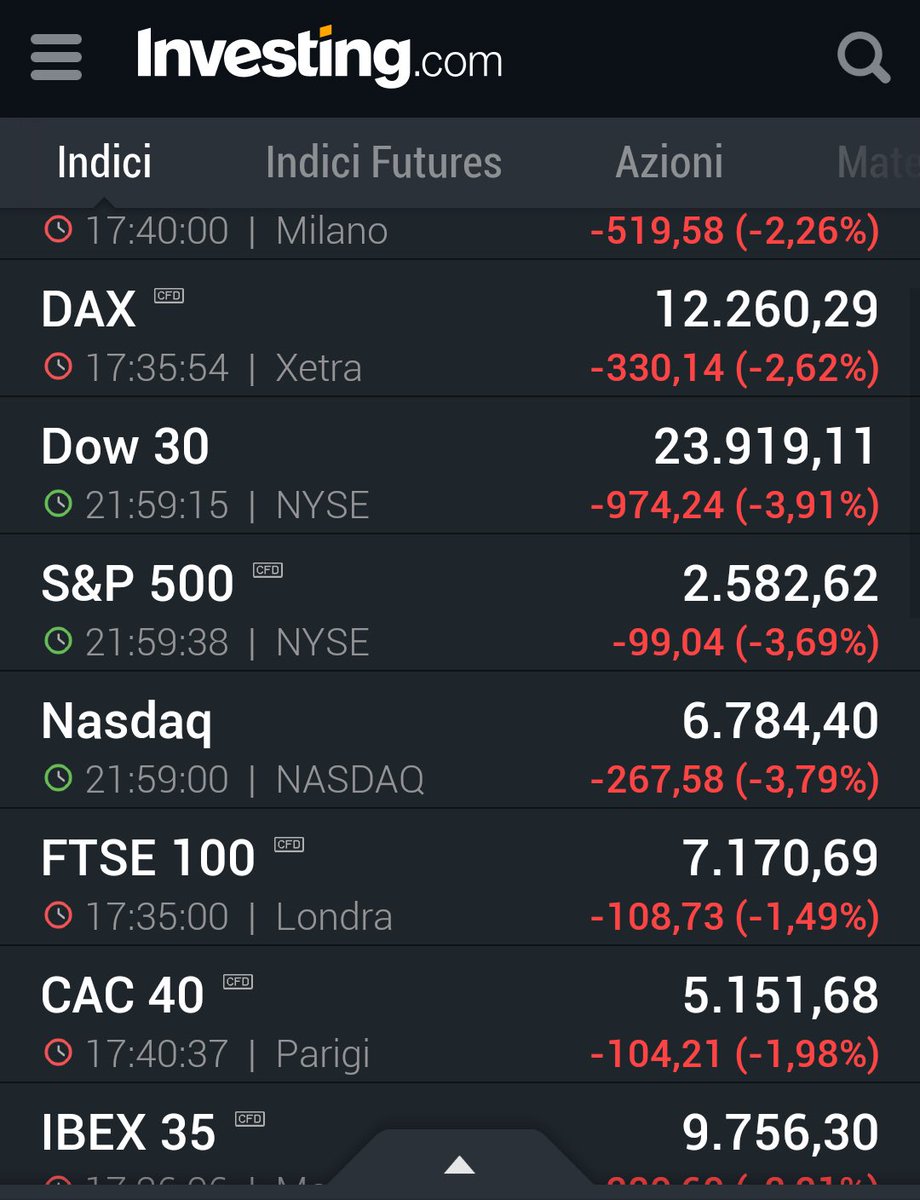

NEW YORK – Nuovo tonfo per Wall Street: la drastica volatilità di Borsa ha divorato oggi altri 1.033 punti dal Dow Jones, il 4,3%, infiggendo allo storico indice la seconda flessione a tre zeri della settimana. Uno scivolone che ha ufficialmente fatto chiudere il Dow in territorio di correzione, in calo cioè di oltre il 10% sui massimi raggiunti soltanto a gennaio.Quasi altrettanto hanno ceduto gli altri due grandi indicatori di Borsa, il Nasdaq, che ha bruciato il 3,9%, e lo Standard & Poor’s 500, scivolato del 3,75 per cento. Per la Borsa è stata la quinta pesante caduta in sei sedute, una ritirata scatenata da nuovi timori d’inflazione e rialzi dei tassi di interesse che rendono vulnerabili azioni che erano da tempo salite a vette record.

Ieri ci hanno provato nuovamente a superare la nostra linea Maginot, ma hanno dovuto battere in ritirata perché sanno che è minata…

Buona l’asta sul trentennale USA di ieri, il rapporto tra domanda e offerta è stato di 2,26 volte da 2,36 volte. Agli investitori indiretti, riflesso della domanda dall’estero, è andato il 61% contro una media del 63%. Agli investitori diretti, riflesso della domanda Usa, è andato l’8,1%. (America24)

Come detto nelle ultime settimane oggi non c’è trend line o livello che conta, quello che conta è la tendenza FINALE e in mezzo a esplosioni deflattive ovunque, in mezzo ad una deflazione da debiti non c’è speranza per chi vuole l’inflazione.

Patrick Harker, presidente della Federal Reserve di Philadelphia, vede “qualche prova” di un’inflazione che inizia a crescere ma secondo lui l’outlook su questo fronte resta incerto.Con l’arrivo alla guida della Federal Reserve del governatore Jerome Powell, la politica monetaria americana non subirà un “cambiamento notevole”

Ieri Charles Evans, presidente della Fed di Chicago e a sua volta fuori dal Federal Open Market Committee, aveva detto che preferirebbe tenere i tassi invariati fino alla metà dell’anno. Secondo lui l’inflazione non raggiungerà il tasso annuo di crescita del 2% fino almeno alla fine del 2019.

America 24

Nel frattempo la sterlina vola…

Balzo della sterlina sulle principali divise dopo che la Banca di Inghilterra ha ipotizzato un ritocco ai tassi di interesse in modo piu’ rapido di quanto annunciato a novembre e di quanto il mercato si aspetta.

Hanno dovuto adeguarsi anche i governatori inglesi alla moda del momento, relax, l’inflazione inglese è una fake news!

I mercati sono ufficialmente in correzione, alcuni come il DAX ben oltre la correzione, ma non finisce qui, questo è solo un acconto e gli amici di Machiavelli questo lo sanno.

Ho scritto in settimana che questa rasoiata resterà per sempre nella memoria non solo degli investitori ma soprattutto degli algoritmi.

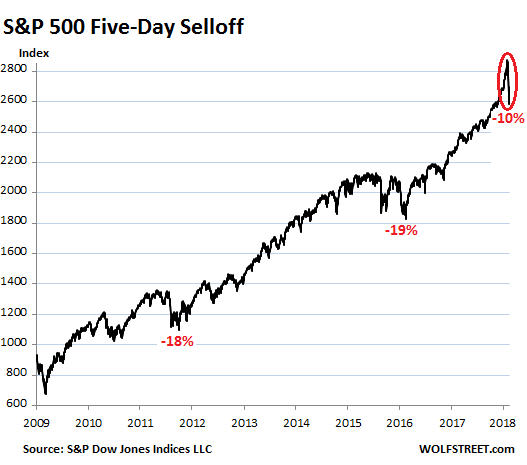

Come scrive Wolf Richter, il selloff sta iniziando a comparire nei grafici a lungo termine. Questo grafico, che cattura la dinamica dell’ultimo “incidente”, mostra quanto sia ripido l’attuale selloff in termini di punti – 187 punti in cinque giorni di trading – rispetto ai selloff dal 2009…

Ora il mercato è in attesa della nuova ondata di acquirenti. E loro si presenteranno. Wall Street li sta incoraggiando a farlo. L’intero settore lo sta facendo, loro vivono di questo, senza sarebbero tutti a zappare.

Ma la tendenza è diventata pessima. Ci saranno nuove ondate di acquirenti, ma se continuano a essere schiacciati da questi improvvisi sell-off, aspetteranno sempre più a lungo prima di comprare, e avranno orizzonti temporali sempre più brevi, comprando e vendendo velocemente e sempre più nervosamente. Se questo va avanti abbastanza a lungo, i compratori perderanno interesse, questo è il momento in cui il mercato si troverà nei guai. Ma ci vorranno molte più ondate di compratori delusi prima che arrivi questo momento.

Ora ci riproveranno, lunedì Trump ha promesso di svelare il piano di infrastrutture che non servirà a nulla. Quello che è interessante è che la nemesi continua, il fatto sta per fare ingresso nella storia della madre di tutte le crisi.

Ve lo ricordate Marvin Goodfriend, un nome che vi avevo suggerito di tenere bene a mente?

Si fa in salita la strada per la conferma definitiva della nomina di Marvin Goodfriend, il professore di economia alla Carnegie Mellon University scelto lo scorso novembre dal presidente americano Donald Trump per entrare a fare parte del board della Federal Reserve. Un panel della commissione Bancaria del Senato ha approvato oggi la nomina ma con uno scarsissimo margine di vantaggio: i voti a favore sono stati 13 e quelli contrari sono stati 12, riflesso degli schieramenti politici nel panel stesso. La tempistica del via libera definitivo – che spetta al Senato – resta incerta. In quell’aula del Parlamento, i repubblicani possono contare su una maggioranza risicata (51 contro 49 democratici). La differenza si riduce a un solo voto se si considera che il senatore dell’Arizona, il repubblicano John McCain, probabilmente non parteciperà al voto in quanto da tempo ammalato di cancro al cervello. La differenza scompare se si considera che il repubblicano Rand Paul ha detto che voterà contro. Se Goodfriend fosse confermato, andrebbe a occupare uno dei quattro posti ancora vuoti all’interno del board della Fed, che comprende sette poltrone. A osteggiare l’incarico di Goodfriend sono soprattutto i legislatori democratici. A loro non va giù che l’economista successivamente alla crisi finanziaria del 2008 abbia previsto un rialzo pericoloso dell’inflazione tanto da consigliare alla Fed di aumentare i tassi. Peccato che negli ultimi 5 anni, l’inflazione sia cresciuta meno del 2% annuo stabilito per mandato dalla Fed. Non solo. La Fed nel dicembre 2008 portò i tassi ai minimi storici pari allo 0-0,25% e furono alzati per la prima volta dal giugno 2006 soltanto nel dicembre 2015. Goodfriend a parte, due altri nominati alla Fed da Trump hanno ricevuto al Senato un ok bipartisan: si tratta di Randal Quarles, vicepresidente per le attività di supervisione della banca centrale Usa, e il neo governatore Jerome Powell.

America 24

Peccato che i democratici siano ignoranti e non conoscano la storia di Marvin come i lettori di Machiavelli, state sintonizzati ci sarà da divertirsi su questo nome.

Sempre a proposito di Machiavelli, non si può certo dire che aver focalizzato quasi l’intero manoscritto sul rischio FONDI PASSIVI etf e affini, non sia stata una scelta azzeccata.

Come scrive Citigroup, in settimana i fondi obbligazionari hanno registrato un afflusso di oltre 4 miliardi di dollari a fronte di un deflusso dai fondi azionari per oltre TRENTA MILIARDI DI DOLLARI, in sintesi gli investitori stanno fuggendo dal cinema in fiamme.

In sintesi se nelle prossime settimane, banche centrali o banche o imprese non sostengono il mercato il più grande mercato orso della storia sta per avere inizio. Per carità non fuggite, lasciate tutto fermo, ognuno faccia come meglio crede.

In questi giorni gli analisti di JPMorgan vi raccontano quello che vi abbiamo raccontato all’inizio dell’anno, ovvero che la liquidità dei fondi azionari ed ETF era in gran parte dovuta ad afflussi sostenuti dal mercato retail, il famigerato parco buoi,

If these equity ETF flows start reversing, not only would the equity market retrench, but the resultant rise in bond-equity correlation would likely induce de-risking by risk parity funds and balanced mutual funds, magnifying the eventual equity market sell-off.

Ciò rende il mercato ancora più fragile agli shock negativi – in termini aggregati, meno fragile rispetto a qualche giorno fa, ma ancora a rischio.

Buona consapevolezza e all’orizzonte vedo le elezioni italiane…