La scorsa settimana è stata piena di eventi portentosi. Solo qualcuno che non è stato sveglio negli ultimi anni non riuscirà a capire come questi eventi a prima vista non collegati facciano parte della stessa matrice. C'è stato un discorso sempre più forte nei media mainstream su una recessione globale in avvicinamento, curve di rendimento invertite e rendimenti negativi, che ci dicono che il sistema finanziario occidentale è sostanzialmente in coma e mantenuto vivo solo da generose iniezioni IV di liquidità della banca centrale. Ormai è emerso che i banchieri centrali che agiscono come pianificatori centrali in un'economia di comando e stampano denaro (noto anche come allentamento quantitativo) per alimentare bolle di attività stanno per spazzare via le ultime vestigia di quella che era un'economia di mercato.

Poi abbiamo visto Trump che portava nuovi colpi di twitter in Cina nel suo "grande affare commerciale" e che i mercati azionari si muovevano come le montagne russe in risposta a ogni nuova salva di Twitter. Inoltre, abbiamo avuto sia Trump che Macron che parlavano di riavere la Russia e di rinominare di nuovo il club G8. Martedì scorso, presso un pressore del G7 a Biarritz, il Macron governato dai Rothschild ha fatto un ulteriore passo in avanti aprendo le ragioni per cui improvvisamente desideravano l'amicizia con la Russia: "Stiamo vivendo la fine dell'egemonia occidentale". Nella stessa serie , Il nuovo governo britannico sotto Boris Johnson stava dicendo ai suoi colleghi di Biarritz che ora sta decisamente andando a fare una Brexit No deal, dopo di che è tornato a Londra e ha organizzato un colpo di stato sospendendo il parlamento per assicurarsi che nessuna opposizione eletta interferisse con esso.

Forse la notizia più strana per incoronare tutto, è arrivata da Jackson Hole, nel Wyoming, dove i banchieri centrali occidentali sono stati rinchiusi per il loro ritiro annuale. Il presidente della Banca d'Inghilterra Mark Carney ha scioccato tutti (almeno quelli non presenti) annunciando che il dollaro USA ha superato il suo picco e dovrebbe essere sostituito con qualcosa che i banchieri centrali hanno in mano.

Il Nuovo Ordine Mondiale è in preda alla morte

Ciò che questi eventi hanno in comune è che ammettono che il progetto globalista del Nuovo Ordine Mondiale nella sua forma attuale è morto, o almeno in preda alla morte. Ha urtato la testa contro un impenetrabile muro di resistenza sino-russo. L'accesa propaganda totalitaria contro la Russia dal 2001 (quando la NWO si rese conto che Putin non era il loro uomo); cambio di regime e rivoluzioni di colore nei paesi vicini; tentativi di colpi di stato alla Maidan a Mosca; e infine le sanzioni dal 2014 sono state fondamentali per la strategia degli imperi anglo-sionisti. Dovevano conquistare la Cina o la Russia per ottenere l'egemonia mondiale assoluta. Prendendo il controllo di uno dei due, avrebbero controllato il rimanente, e poi il mondo intero. Hanno giustamente considerato la Russia come il pezzo più debole e sono andati tutti in quella direzione. La NWO voleva approfittare della debolezza della Russia sotto forma della sua classe comprador occidentale e di un'intellighenzia liberale sconvolta dalla conchiglia (che domina i media, la cultura e gli affari, proprio come a Hong Kong, BTW), che è costituzionale incapace di pensare con i propri cervelli per liberarsi dagli stereotipi dell'era sovietica ("Unione Sovietica / Russia cattiva, Occidente buona").

Hanno quindi capito che le sanzioni economiche e culturali (ad esempio il divieto olimpico) accoppiate al raddoppio della propaganda avrebbero spezzato il paese. Fortunatamente, il narod russo , la gente comune ha visto tutto e non avrebbe giocato con il nemico. Allo stesso tempo, la Russia ha sfoggiato i suoi militari resuscitati in Crimea e Siria, nonché le sue formidabili nuove armi ipersoniche del giorno del giudizio. L'opzione militare per impadronirsi della Russia non era più nelle carte.

Economia russa sempre più forte

Credendo nella propria propaganda, avevano sbagliato totalmente. Ripetendo senza sosta i propri punti di discussione egoistici, devono aver veramente immaginato che l'economia russa non fosse altro che l'esportazione di combustibili fossili, che "l'economia della Russia ha le dimensioni di quella olandese", che "la Russia non produce nulla" e che la Russia era "nient'altro che una stazione di servizio con bombe atomiche" (riuscendo in qualche modo a ignorare il significato della parte nucleare). Credo seriamente che la propaganda fosse diventata così completa che i leader occidentali e le persone dell'intelligence erano effettivamente giunti ad adattare la propria propaganda alla verità. Ciò che è certo, è che tutti i media occidentali, compresi quelli che dovrebbero essere le riviste di settore più rispettate e tutti quei gruppi di riflessione, non hanno pubblicato una valutazione onesta dell'economia russa in 15 anni. Ogni singolo pezzo che ho letto negli anni era stato chiaramente scritto con l'obiettivo di denigrare i risultati e lo sviluppo economico della Russia. Non è stato possibile trovare informazioni su come Putin nel 2013 abbia completamente rivisto l'economia trasformando la Russia nel paese principale diversificato più autosufficiente al mondo con tutte le capacità delle principali potenze industriali. In realtà, tendo a pensare che anche i presidenti degli Stati Uniti da Bush ad Obama siano stati nutriti nei loro briefing di intelligence hanno preparato falsi resoconti sull'economia russa e sull'intera nazione. In realtà, farei un ulteriore passo avanti. Scommetto che alla fine la stessa CIA credette alla propaganda che aveva dato alla luce. (È stato detto che a un certo punto i veri analisti russi erano stati tutti licenziati o retrocessi e sostituiti con una squadra specializzata nella propaganda anti-russa). Tendo a pensare che anche i presidenti degli Stati Uniti da Bush ad Obama siano stati nutriti nei loro briefing sull'intelligence hanno preparato falsi rapporti sull'economia russa e sull'intera nazione. In realtà, farei un ulteriore passo avanti. Scommetto che alla fine la stessa CIA credette alla propaganda che aveva creato. (È stato detto che a un certo punto i veri analisti russi erano stati tutti licenziati o retrocessi e sostituiti con una squadra specializzata nella propaganda anti-russa).

Ma in realtà tutti i dati erano lì in bella vista. Io stesso mi sono preso la briga di compilare un rapporto sulle condizioni reali dell'economia russa fresco all'inizio della crisi del 2014. Nel rapporto, ho iniziato a dimostrare che la Russia aveva effettivamente modernizzato e diversificato la sua economia; che aveva una vivace industria manifatturiera in aggiunta al suo settore dell'energia e dei minerali; e che le sue entrate di bilancio e l'economia in generale non dipendevano affatto dal petrolio e dal gas come era stato affermato. Tra le altre cose, abbiamo sottolineato che la produzione industriale della Russia era cresciuta di oltre il 50% (tra il 2000 e il 2013) pur avendo subito una modernizzazione totale. Nello stesso periodo, la produzione di cibo è aumentata del 100% e le esportazioni sono salite alle stelle di quasi il 400%, superando tutti i principali paesi occidentali.

L' essenza dello studio può essere riassunta con questa citazione da esso:

"L'economia lacerata dalla crisi, battuta da anni di capitalismo rapinatore e anarchia degli anni '90, che Putin ha ereditato nel 2000, ha ormai raggiunto una maturità sufficiente a giustificare la convinzione che la Russia possa compiere la svolta industriale annunciata dal Presidente".

Gli eventi hanno confermato questa intuizione. Ed è quindi così che la Russia ha vinto la battaglia delle sanzioni.

Il rapporto rappresentava un appello ai leader occidentali a rinunciare alla vana speranza di distruggere la Russia attraverso le loro sanzioni e il rischio di una guerra nucleare. La Russia era invincibile anche da questo punto di vista. A tal fine ho espressamente aggiunto questa missiva nell'introduzione al rapporto:

“ Siamo fermamente convinti che tutti traggano beneficio dalla conoscenza del vero stato dell'economia russa, dei suoi risultati reali negli ultimi dieci anni e del suo vero potenziale. Conoscere lo stato reale è ugualmente utile per gli amici e i nemici della Russia, per gli investitori, per la popolazione russa - e in effetti per il suo governo, che non è stato molto esplicito nel parlare dei reali progressi. Penso che vi sia un grande bisogno di dati precisi sulla Russia, in particolare tra i leader dei suoi nemici geopolitici. Dati corretti aiuteranno gli investitori a fare profitti. E i dati corretti aiuteranno i leader politici a mantenere la pace. Sapere che la Russia non è il caso del paniere economico che viene rappresentato sarebbe di aiuto per evitare i nemici del percorso di collisione con la Russia che hanno intrapreso. "

Un rapporto di follow-up di giugno 2017 che copre le sanzioni per gli anni 2014-2016, ha mostrato come la Russia è andata sempre più rafforzando, a prescindere dai tentativi occidentali di isolamento. Questo rapporto ha sottolineato che l'economia della Russia era diventata la più diversificata al mondo, rendendo la Russia il paese più autosufficiente su questa terra.

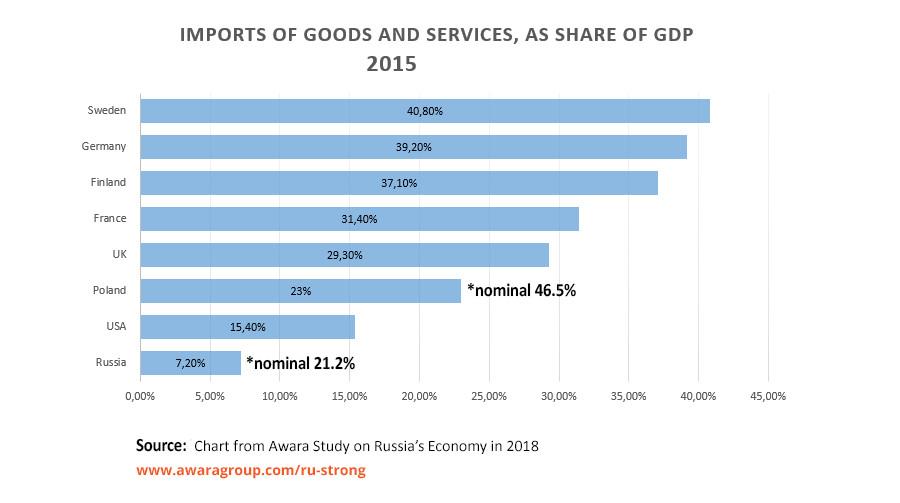

In questo rapporto abbiamo messo in luce il più grande singolo errore dell'analisi della Russia guidata dalla propaganda. Questa era la ridicola convinzione che la Russia presumibilmente dipendesse totalmente dal petrolio e dal gas solo perché quei prodotti costituivano la maggior parte delle esportazioni del paese. Confondendo le esportazioni con l'economia totale, avevano stupidamente confuso la quota di petrolio e gas sulle esportazioni totali - che era e rimane al livello del 60% - con la quota di queste materie prime dell'economia totale. Nel 2013 la quota di petrolio e gas del PIL russo era del 12% (oggi 10%). Se gli "esperti" si fossero preoccupati di dare un'occhiata più da vicino, si sarebbero resi conto che dall'altra parte dell'equazione le importazioni dalla Russia erano di gran lunga le più basse (in percentuale del PIL) di tutti i principali paesi. La differenza qui è che mentre la Russia non esporta molti beni manufatti, produce una quota di gran lunga maggiore di quelli destinati al mercato interno rispetto a qualsiasi altro paese al mondo. Prendere il 60% delle esportazioni per rappresentare l'intera economia è stato creato il meme "La Russia non produce nulla".

Infine, in un rapporto del novembre 2018 , ho potuto dichiarare che la Russia aveva vinto a mani basse la guerra delle sanzioni emersa da essa come una superpotenza quadrupla: superpotenza industriale, superpotenza agricola, superpotenza militare e superpotenza geopolitica.

Macron et co. si rende conto che la Russia in realtà è una superpotenza

Questi fatti sono finalmente emersi su alcuni stakeholder chiave del regime globalista che possono essere discerniti dal fatto che hanno incaricato il loro presidente fantoccio Macron, scelto a mano, di compensare la Russia. Trump ha lo stesso incarico, come risulta dalle chiamate della sirena dei due leader nell'indirizzo di Putin. Entrambi vogliono invitare Putin alle loro future riunioni del G7-8.

Come si diceva, Macron arrivò fino a unilateralmente capitolare e dichiarando il declino dell'Occidente. Ha continuato spiegando che la ragione di questo spettacolare faccia a faccia geopolitica è stata la nascita dell'alleanza Pechino - Mosca (di fatto) che ha causato un cambiamento terminale sulla scena mondiale. Curiosamente, ha anche incolpato apertamente gli errori degli Stati Uniti per la terribile situazione sottolineando che "non solo l'attuale amministrazione" avrebbe dovuto essere incolpato. Senza dubbio, il principale di questi errori, pensava Macron, era l'alienazione della Russia e la spinta del paese nel caldo abbraccio della Cina. È abbastanza chiaro, questo è ciò che vogliono rimediare, strappare l'orso al drago. Fortunatamente, ciò non accadrà. Bene se ci sarà un riavvicinamento ed è positivo se l'Occidente ci proverà, ma dopo tutto quello che la Russia ha imparato ormai non si esaurirà in nessun caso in Cina. Penso che Putin e le potenze russe che hanno chiaramente optato per un ordine mondiale multipolare. Questo non è sicuramente ciò che i datori di lavoro di Macron e Trump hanno in mente, ma lasciarli provare.

Fino a quando Trump non è entrato in carica, la strategia del regime americano era stata quella di perseguire solo la Russia nelle sue ambizioni geopolitiche, ma ormai aveva capito che la Russia era invincibile soprattutto nell'alleanza di fatto con la Cina. In segno di disperazione, l'impero aprì alla grande un altro fronte con la Cina. Essenzialmente andando di male in peggio.

L'ordine mondiale viene scosso come mai prima d'ora

"L'ordine mondiale viene scosso come mai prima ...", è un'altra citazione di Macron. Ovviamente, si riferisce ai punti di forza militari e geopolitici dell'alleanza sino-russa, ma certamente anche ai cambiamenti economici poiché l'Occidente ha perso - e continuerà a perdere - il suo dominio economico. Questo ci riporta a Mark Carney della Bank of England e al suo attacco senza precedenti al dollaro americano sostenendo che era tempo di porre fine al suo status di valuta di riserva globale. Come opzione, Carney ha affermato che le principali banche centrali occidentali avrebbero invece emesso una criptovaluta digitale. Vale a dire, una valuta NWO controllata dalle banche centrali. Ciò significherebbe effettivamente la sostituzione del cartello della Federal Reserve con un cartello delle banche centrali occidentali (la Fed ovviamente ne fa parte). Questo è ancora un passo più a nord da qualsiasi tipo di controllo democratico e un passo da gigante verso il governo mondiale.

Cosa potrebbe aver spinto a proporre un'egemonia americana così radicale che buca l'idea? Una ragione ovviamente è che le economie occidentali sono davvero in quella condizione critica estrema che sempre più analisti mettono in guardia. (Esamineremo i fatti economici più in basso). C'è una reale possibilità che saremo colpiti da una recessione del giorno del giudizio. Quel che è certo è che il bizzarro discorso di Carney non avrebbe potuto essersi verificato in un normale contesto economico (non più dell'ammissione di Macron con cui l'egemonia occidentale è terminata) . Secondo Zerohedge , The Financial Times, l'organo di partito dell'élite globalista, ha ammesso altrettanto nel suo rapporto sull'incontro di Jackson Hole.I banchieri centrali “hanno riconosciuto di aver raggiunto un punto di svolta nel modo in cui hanno visto il sistema globale. Non possono fare affidamento sugli strumenti che hanno usato prima della crisi finanziaria per plasmare il contesto economico e gli Stati Uniti non possono più essere considerati un attore prevedibile nella politica economica o commerciale, anche se non è in vista un rimpiazzo imminente per il dollaro USA. "

C'era un'ammissione efficace che i banchieri centrali avevano esaurito i trucchi per estrarre le economie dal caos delle bolle, per non parlare dell'incombente recessione del giorno del giudizio. Secondo FT, Carney è arrivata al punto di lanciare la carta di guerra dicendo: "casi passati di tassi molto bassi hanno teso a coincidere con eventi ad alto rischio come guerre, crisi finanziarie e rotture del regime monetario". Da un lato questo può essere visto come un'ammissione di quanto siano profondamente tormentati dalla situazione finanziaria e da ciò che potrebbe accadere in caso di caduta. D'altra parte, può essere visto come un passo di vendita, "solo noi possiamo ripararlo, fidarci di noi, darci una carta bianca." O più probabilmente, entrambi.

Nota dall'alto Carney che dice: "gli Stati Uniti non possono più essere considerati un attore prevedibile nella politica economica o commerciale".

E solo un paio di giorni dopo William Dudley, ex presidente della Federal Reserve Bank di New York (la più influente delle 12 banche della riserva federale che compongono il Federal Reserve System), ha seguito un attacco diretto a Trump. Ma come si dice delle spie, non ci sono ex-spie e penso che lo stesso valga per l'élite finanziaria globale. E sì, davvero, Dudley è un membro titolare del consiglio delle relazioni estere. Dudley aveva scritto un'opera per Bloomberg intitolata "La Fed Dovrebbe Abilitare Donald Trump", dove fa apertamente pressioni affinché la Fed danneggi deliberatamente l'economia al fine di neutralizzare le politiche (vale a dire le guerre commerciali) del presidente in carica e prevenire le sue possibilità di rielezione rovinano volontariamente l'economia.

Una cosa è certa, l'élite è disperata e in grave disordine. Molto probabile che anche l'élite sia divisa. Sembra che ci siano due fazioni globaliste in competizione tra loro e che vogliono seguire strategie molto diverse. Una fazione sostiene Trump e l'altra è contro di lui. Forse, uno che vuole fare le cose con forza e un altro che vuole guadagnare di nascosto. Potrebbe essere il Pentagono e il complesso militare-industriale contro l'élite finanziaria, che possiede anche i media. La mia tesi non dipende dalla veridicità di quelle linee di divisione, ma che esiste una certa rottura tra le élite deve essere dato per scontato, altrimenti Trump sarebbe stato estromesso ormai con tutta quella pressione su di lui.

Riassumendo questa introduzione .

Il mondo occidentale è in subbuglio: il precedente schiacciante dominio geopolitico è perduto; le soluzioni militari contro i principali avversari - Cina e Russia - sono prive di valore; le guerre ibride contro di loro sono fallite; Cina e Russia sono economicamente più forti che mai, troppo forti per l'avversario; e per avviare le economie occidentali domestiche sono in pessime condizioni, rischiando una depressione di proporzioni epiche.

* * *

Più in basso in questa relazione, esaminerò un aspetto della domanda che sono più adatto a gestire, vale a dire l'economia. Descriverò proprio in che forma sono le economie dei casinò occidentali alimentate dal debito. Detto questo, mostrerò poi quanto sia sorprendentemente forte l'economia russa, almeno in confronto con le nazioni di gioco occidentali. Ancora più importante, la Russia è praticamente senza debiti, e questo è davvero l'indizio di sopravvivenza in questo straordinario contesto economico. Oltre alle solide finanze, anche la Russia ha altre cose da fare, come vedremo di seguito. Non fornirò dati comparativi sulla Cina. Uno dei motivi è che la Cina non è un rischio economico. La Cina non ha il problema del debito che è spesso propagandato dalla stampa occidentale. La Cina, in quanto paese di esportazione numero uno al mondo, avrebbe ovviamente subito un colpo in una grave crisi globale, ma ciò non avrebbe ucciso l'economia. Sebbene la Cina sia il maggiore esportatore, c'è stato uno spostamento dalla crescita trainata dalle esportazioni agli investimenti e ai consumi interni. La quota delle esportazioni di beni e servizi nel PIL del paese è scesa entro il 2018 al 19,5%, metà del picco del 2006 del 36%. Al contrario, l'economia cinese rimarrebbe vivida e quindi contribuirebbe anche a sostenere le esportazioni della Russia.

Posso aggiungere come ulteriore sfondo, che sono fermamente convinto che l'avvicinarsi del disastro economico sia stato a lungo evidente per i banchieri centrali e i responsabili delle decisioni dell'élite globalista. Molto probabilmente il piano di gioco consisteva nel stabilire l'egemonia mondiale assoluta - che non molto tempo fa pensavano fosse a portata di mano - e poi, dopo quel patto con i debiti, se lo ritenevano opportuno come dissenso democratico non avrebbe più avuto importanza per allora. Ecco perché si sono sentiti sicuri nel costruire le bolle di attività per portarle alla soluzione finale. Mi ricorda una storia raccontata sui cosiddetti edifici di appartamenti della Kruscevka di Mosca. Si tratta di case a tre o cinque piani a basso costo costruite rapidamente ed a buon mercato durante l'era Krusciov per far fronte alle gravi carenze abitative degli anni '60. Secondo la storia, i pianificatori sapevano che avrebbero servito solo per qualche decennio, ma questo non avrebbe avuto molta importanza perché a quel punto ci sarebbe stato il comunismo e tutto sarebbe stato perfetto comunque. Nessun comunismo materializzato, ma attualmente il governo di Mosca sotto il sindaco Sobyanin ha avviato un programma per demolirli tutti ed erigere nuovi edifici in cui gli appartamenti con titolo verranno dati gratuitamente per ospitare gli 1,5 milioni di residenti attuali di quegli edifici in programma per la sostituzione. - Beh, è una specie di comunismo, vero? - Questo tipo di pio desiderio deve aver portato avanti anche l'elite globalista. Sfortunatamente per i sognatori, tuttavia, i loro piani hanno colpito un ostacolo in forma di Russia e Cina.

La banca centrale ha alimentato bolle di attività

La Russia ha pochi debiti, ma non si può dire lo stesso degli Stati Uniti e delle altre nazioni occidentali. E quel debito è davvero ciò che ha preso il mondo nel caos attuale e lo ha portato a vacillare sull'orlo del collasso finanziario. Dalla fine degli anni '80, la banca centrale americana, la Federal Reserve sotto Alan Greenspan ha sviluppato una dipendenza per curare qualsiasi tick al ribasso su Wall Street con un facile credito, richiedendo alla fine dopo ogni flessione iniezioni di liquidità della banca centrale sempre più grandi per mantenere una crescita degli indici azionari curva. Greenspan stava sperimentando una politica volta a creare un "effetto ricchezza", noto anche come "ribasso". L'idea è che i banchieri di Wall Street e le grandi società vengano riempiti con tutto il denaro gratuito che possono ingoiare allo scopo di mantenere i prezzi delle azioni e delle obbligazioni alta. Il quadro teorico diceva che facendo così qualcosa alla fine sarebbe arrivato all'economia reale e tutti sarebbero vissuti felici e contenti. Dopo azioni e obbligazioni, la politica di effetto ricchezza di Greenspan è stata indirizzata a gonfiare i prezzi delle case e tutti gli immobili con quello.

Ma Wall Street si riprese presto, perché il successore di Greenspan, Ben Bernanke, aveva deciso di far esplodere una bolla patrimoniale ancora più grande. E gli europei hanno seguito l'esempio. La Fed ha alimentato la frenesia del mercato con la creazione di denaro dal nulla (noto anche come allentamento quantitativo) a favore di governi, banche e società per un importo di $ 3,5 trilioni nel decennio successivo al crollo del 2008.

Finora la Banca centrale europea ha fatto lo stesso per l'Europa con volumi superiori ai 2,5 trilioni di euro. Tutte le altre banche centrali occidentali si sono unite al gioco d'azzardo inondando i mercati di denaro fiat agli stessi livelli relativamente parlando.

Ma comunque questa leva astronomica e gli enormi deficit di bilancio dei paesi occidentali non hanno portato l'economia reale da nessuna parte. Hanno fatto esplodere bolle di attività di proporzioni fantasmagoriche con una goccia preziosamente piccola. Dopo il picco pre-crash dell'ottobre 2007, l'indice azionario statunitense più ampio (Wilshire 5000) ha guadagnato il 95% (oltre a coprire il crollo di quasi il 60% tra di loro). Nello stesso periodo di 12 anni la produzione industriale (manifatturiera, mineraria, energetica, utilitaria) è cresciuta solo del 5% combinata in tutti questi anni . Dedurre - la perdita in sé - petrolio e gas di scisto e non c'è quasi nessuna crescita nei 12 anni. In effetti, il settore manifatturiero americano a giugno era ancora dell'1,6% inferiore al picco pre-crisi di dicembre 2007. Quindi abbiamo un guadagno del 5% nella parte più importante dell'economia reale rispetto al 95% nel gioco d'azzardo in borsa. L'assurdità della crescita del mercato azionario è ulteriormente evidenziata dal divario tra la crescita delle vendite finali reali e le valutazioni dei titoli dal picco del 2007. Da allora, il primo è cresciuto in media dell'1,6% all'anno, mentre il mercato azionario ha prodotto una crescita annualizzata a livelli del 15%. La quota di produzione industriale totale del PIL negli Stati Uniti è scesa al 18%. (Per fare un confronto, la cifra per la Russia era del 32% e in crescita.)

Qualcuno a terra?

Sarebbe falso affermare che non vi è stato alcun gocciolamento. Milioni di persone hanno conservato il proprio lavoro grazie a questo. Allo stesso tempo, però, i loro salari reali sono stati ridotti e la stragrande maggioranza ha visto scendere i loro standard di vita. Solo enormi carichi di crediti al consumo e mutui ultra economici hanno mantenuto l'illusione di una prosperità superficiale tra le classi medie. Questa prosperità alimentata dal debito e il suo risultato superficiale, la bolla del bene immobile artificiale si dimostrerà un lupo travestito da pecora quando scoppierà la bolla di tutto.

C'è stata anche un'altra forma di decadimento, molto più reale e realmente benefica. Creando l'illusione della prosperità alimentata dal debito, le banche centrali occidentali hanno effettivamente sovvenzionato la Cina, la Russia e tutto il mondo emergente mentre hanno scaricato i loro beni di esportazione sui mercati globali dove le nazioni occidentali hanno raccolto tutto sul denaro preso in prestito. Grazie per quello, comunque. Allo stesso tempo, ciò ha comportato un aumento dei costi di produzione in Occidente, con la conseguenza che i loro settori sono stati eliminati.

I prestiti ingenti non riescono a produrre una crescita del PIL

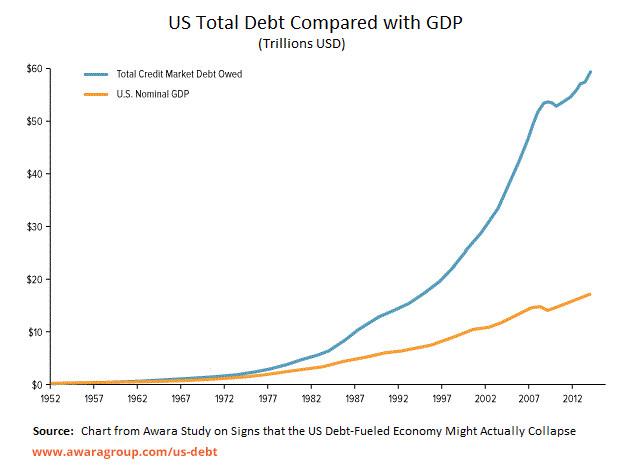

Ogni anno dall'ultimo attacco della crisi nel 2008, la crescita del debito nelle economie nazionali di ciascun paese occidentale ha superato di gran lunga la crescita della produzione economica misurata come PIL. Il grafico qui sotto mostra quanto sia stato brutto negli Stati Uniti.

Le curve di crescita del debito e del PIL hanno iniziato a divergere alla fine degli anni '70, ma dal 2000 il debito è sfuggito al controllo offrendo un PIL incrementale prezioso. Dedurre il debito dispendioso e la spesa dispendiosa e non ci sarebbe alcuna crescita.

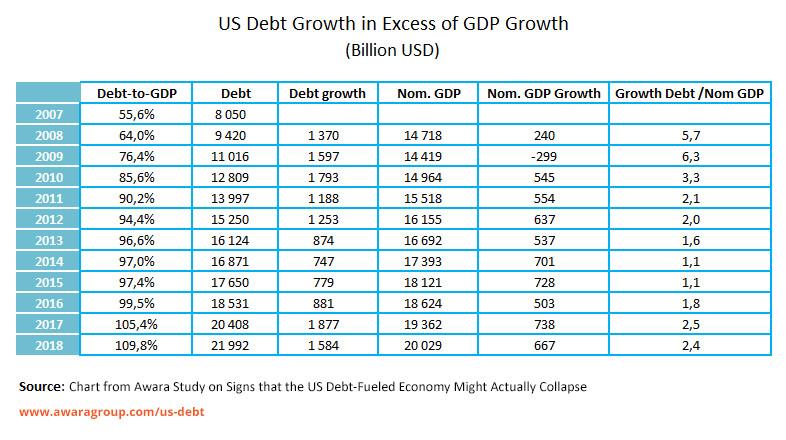

Non solo non vi è stata alcuna crescita del PIL reale , ma anche la crescita nominale è stata fornita in misura cruciale mediante enormi prestiti pubblici. Dalla tabella che segue vediamo che in ogni anno dal 2008 al 2017 anche la crescita del PIL nominale è stata inferiore alla crescita del debito pubblico, con il 2015 e il 2015 come uniche eccezioni quando erano alla pari.

Negli anni di crisi di picco del 2008 e del 2009, la crescita del debito è stata sconcertante di 5,7 e 6,3 volte quella della crescita del PIL.

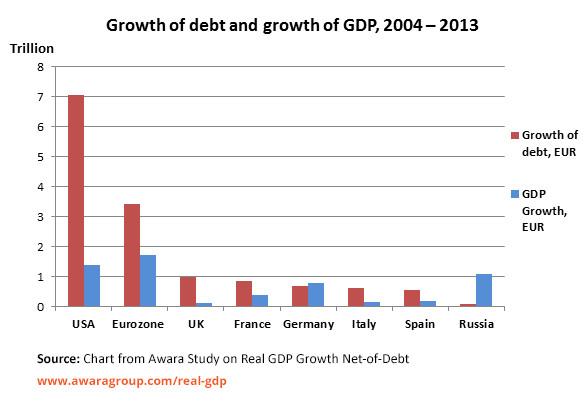

Il gioco del debito è stato ugualmente miserabile in tutto l'Occidente, forse con la sola eccezione della Germania, che si è saggiamente astenuta dal partecipare, anche quando spinta da economisti liberali che hanno definito la politica più prudente della Germania ingiusta nei confronti delle nazioni di gioco. Il grafico seguente mostra quanto più i governi occidentali hanno preso in prestito che la crescita economica prodotta. Il grafico copre gli anni dal 2004 al 2013, ma la tendenza è stata la stessa da allora. La crescita del PIL è stata notevolmente inferiore alla crescita del colossale debito.

Nota la Russia lì come l'eccezione brillante.

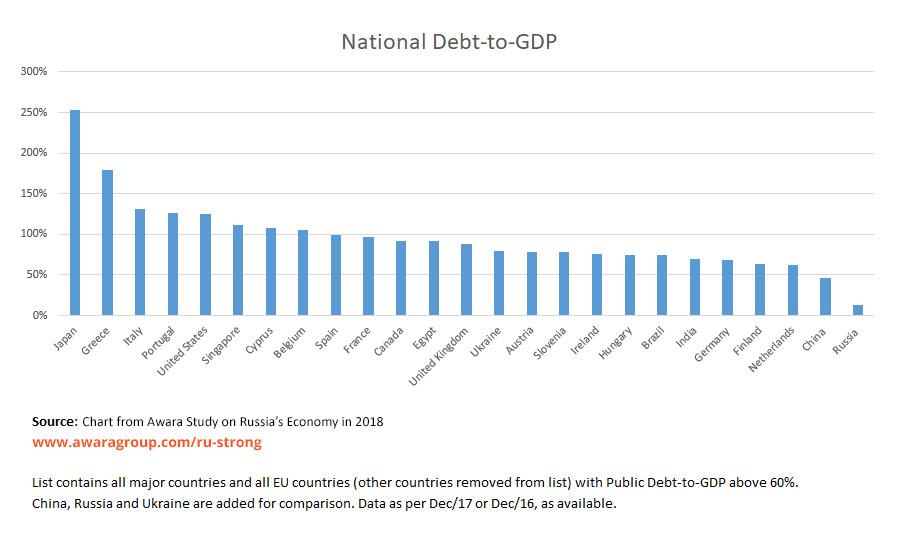

Il grafico seguente classifica i paesi in base al loro debito rispetto al PIL. E di nuovo vedi come la Russia senza debiti viene confrontata con le nazioni sperperanti.

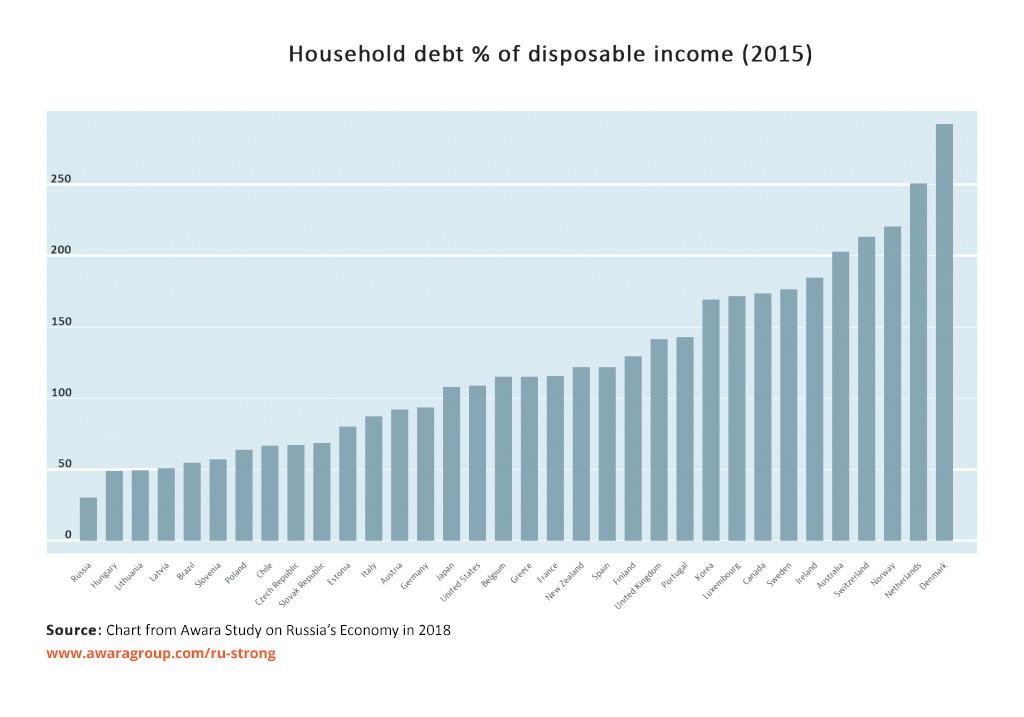

Questi grafici riguardavano solo il debito pubblico, quando aggiungiamo debito privato ad esso, il quadro è doppiamente peggiore. Dal punto di vista di un'economia nazionale, in realtà non importa in quale forma si espande il debito in eccesso, pubblico o privato. In effetti, in media in Occidente la situazione del debito delle famiglie è altrettanto terribile. Il grafico sotto ti dice quanto male. E ancora una volta nota la Russia come l'unica brillante eccezione.

E non è meglio con le società, che nell'ultimo decennio hanno goduto di livelli strabilianti di generosità della banca centrale sotto forma di finanziamenti senza interessi praticamente illimitati. Ad esempio, rispetto agli utili, gli emittenti di obbligazioni statunitensi hanno circa il 50% in più di leva rispetto al 2007 .

Infine, c'è il buco nero che contiene trilioni e trilioni di rischi derivati dai banchieri. Deutsche Bank - che è stata recentemente messa in pronto soccorso - da sola si dice che abbia 49 trilioni di dollari in esposizione a derivati. Questi rischi da soli potrebbero abbattere l'intero sistema finanziario globale.

Prima nessun interesse reale, poi i rendimenti negativi

Uno dei molti effetti collaterali mortali della pratica dei banchieri centrali sul gioco d'azzardo con le economie nazionali è che prima hanno eliminato i tassi di interesse reali (spinti al di sotto dell'inflazione) e poi raddoppiati sulla distruzione di solidi principi economici elaborando un sistema con obbligazioni a rendimento negativo(obbligazioni che cedono sotto lo zero). Ormai 30 trilioni di $ dei 60 trilioni di dollari del rendimento del mercato obbligazionario statunitense sotto l'inflazione (nessun interesse reale) e quasi $ 17 trilioni di obbligazioni sono in territorio a rendimento negativo. Ciò è in gran parte costituito dal debito sovrano del Giappone e dei governi europei (12 al momento), ma recentemente la massa di obbligazioni societarie a rendimento negativo è raddoppiata a $ 1,2 trilioni. La metà dei $ 5 trilioni di dollari di titoli di stato europei presenta un rendimento negativo e il 20% delle obbligazioni societarie europee investment grade.

Rischio di inflazione

Normalmente, questo tipo di liquidità in eccesso immessa artificialmente sul mercato (ovvero la stampa di denaro) avrebbe portato a un'inflazione elevata se non all'iperinflazione. Numerosi fattori hanno contribuito a tenere sotto controllo i prezzi. In primo luogo, è necessario sottolineare, tuttavia, che l'inflazione è in realtà molto più elevata di quanto riferito dal governo. Ciò è stato dimostrato in modo abbastanza convincente nel caso degli Stati Uniti. Le statistiche ufficiali potrebbero non vederlo, ma la gente lo sente sicuramente.

In secondo luogo, le bolle dei prezzi delle attività immobiliari e dei mercati finanziari rappresentano in realtà l'inflazione, ma non è ufficialmente registrata come tale. Dato che sono solo il 10% (e sempre più l'1%) a ottenere i soldi, li spendono per le cose che contano per loro, azioni e proprietà immobiliari. Mantenere il loro bottino in mare aperto aiuta anche a smorzare l'inflazione a casa. La stretta sulle classi medie e i salari stagnanti, è purtroppo un fattore importante nel mantenere bassa l'inflazione. La gente comune non può permettersi di comprare.

Va anche notato che, a causa della prosperità illusoria alimentata dal debito e dei suoi effetti sul mantenimento artificioso delle valute occidentali locali, si è verificata effettivamente un'inflazione dei salari e dei costi di produzione, ma solo in termini relativi rispetto al mondo emergente. Ciò a sua volta ha portato a ulteriori offshoring di lavori di produzione.

Un fattore cruciale, che nell'ambiente folle della stampa di denaro ha impedito l'iperinflazione dei beni di consumo, sono state le importazioni dall'Asia emergente e in particolare dalla Cina. L'enorme crescita dell'industria manifatturiera cinese unita al massiccio afflusso di manodopera a basso costo dalle campagne nelle città ha permesso alla Cina per un paio di decenni di aumentare costantemente le sue esportazioni verso gli Stati Uniti e l'Europa e questi paesi per mantenere bassi i prezzi. (Compreso dalle industrie nazionali che devono abbassare i prezzi in concorrenza). Con le guerre commerciali di Trump e il protezionismo drammaticamente crescente, questo cambierà. E potrebbe diventare molto brutto.

Infine, vi è una considerazione importante che pochi se qualcuno sembra capire. Questo è il fatto che gli Stati Uniti e gli altri paesi occidentali sono stati in grado di stampare le stupende quantità di denaro mantenendo bassi i tassi e senza che i valori di valuta si schiantassero solo perché godono di monopoli di valuta locale nei rispettivi territori. Ovviamente l'USD ha goduto di un monopolio globale, ma questo sta rapidamente svanendo. Tutti gli altri fattori sopra menzionati (e molti altri), hanno permesso di sostenere e prolungare questi monopoli valutari, ma esiste un limite a tutto. Nella prossima recessione, mi aspetterei che alcune delle valute minori perderanno la loro fiducia nel monopolio e ciò frantumerebbe la posizione delle valute più grandi USD ed Euro e le costringerebbe ad alzare i tassi di interesse. In precedenza ho scritto più in dettaglio al riguardo in un rapporto intitolato Come il monopolio del dollaro e dell'euro ha distrutto l'economia di mercato reale. https://www.awaragroup.com/blog/dollar-euro-monopolies-destroyed-market-economy/

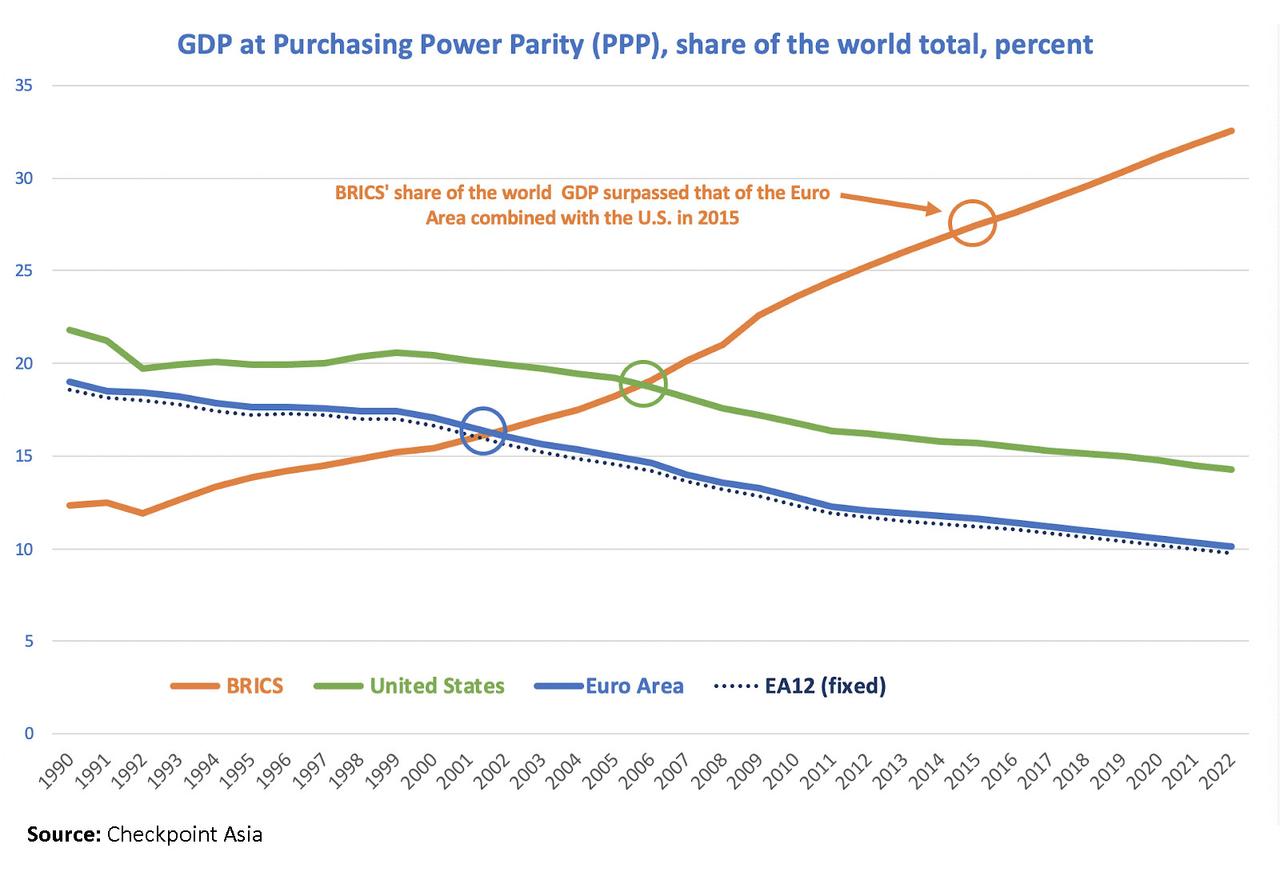

Il grafico seguente suggerisce che i paesi occidentali sono già sulla buona strada per perdere i rispettivi monopoli valutari. I paesi BRICS (Brasile, Russia, India, Cina, Sudafrica) hanno ora un PIL combinato (misurato in PPP, che è l'unico modo corretto per misurare la dimensione relativa delle economie nazionali) più grande di non solo i paesi del G7, ma il Economie degli Stati Uniti e dell'Eurozona messe insieme.

Alla sua fondazione nel 1973, i paesi del G7 avevano un PPP combinato del 50% dell'economia mondiale, oggi è sceso al 30%. Allo stesso tempo, la quota nominale del PIL dell'economia mondiale è crollata dall'80% al 40%. I monopoli valutari derivavano dalla superiorità economica, quindi è naturale che anche con il dominio economico vada anche il dominio monetario. Se non abbiamo ancora raggiunto il punto critico, ciò avverrà entro 5-10 anni.

In sintesi, tutto il resto invariato, il rischio di aumento dell'inflazione con solo pochi punti percentuali potrebbe far crollare l'intero sistema finanziario occidentale a causa della pressione sui tassi di interesse in crescita. La Fed e la BCE parlano continuamente dei loro obiettivi di inflazione e di come vogliono pompare i mercati con più liquidità per aumentare l'inflazione. Potrebbe esserci ancora una grande sorpresa in serbo per loro. I tassi di interesse in quanto tali potrebbero anche essere il principale fattore scatenante (anche senza che l'inflazione salga per prima), poiché le nazioni dovrebbero proteggere le loro valute e attirare finanziamenti per i loro colossali debito.

Devo aggiungere come PS che il volo incipiente verso l'oro potrebbe essere uno degli eventi scatenanti per quelle valute che perdono i loro monopoli. (Il prezzo dell'oro è aumentato del 20% da maggio).

Verrà il Deleveraging

Questi ingenti prestiti non hanno prodotto alcun valore tangibile. Ora, quando la festa è quasi finita, rimangono le bolle del debito che hanno raggiunto il tetto. I valori reali di tutte le attività sottostanti non hanno alcuna relazione con il denaro che è stato impiegato per gonfiare i palloncini. Ciò che resta sono le difficoltà economiche per l'80% delle persone, un'infrastruttura fatiscente e le tensioni sociali a fuoco lento.

Il punto di saturazione del debito è stato raggiunto, quindi questa volta sarà diverso, i banchieri centrali hanno perso la loro bacchetta magica e non saranno in grado di rinnovare il limite del debito e di estenderlo con un altro decennio. Invece, ci sarà una giornata di resa dei conti. I governi e le società dovranno mettere insieme le loro azioni e lasciare che il mercato elimini le entità fallite. Coloro che non possono portare il debito, dovranno versarlo. Ci saranno bagni di sangue con inadempienze, fallimenti e disoccupazione massiccia. - Forse una rivoluzione qua e là. - Non ci sarà scelta, la deleveraging deve avvenire.

Ora, se questo sistema si arresterà in modo anomalo o morirà lentamente mentre rotola in discesa non importa molto. Alla fine morirà in entrambi i modi. La maggior parte delle persone preferirebbe l'opzione al rallentatore, ma solo con l'incidente sarebbe arrivata una cura. In ogni caso, è diventato sempre più difficile evitare lo schianto e questa volta i mercati finanziari avrebbero abbattuto l'economia reale con loro alla grande.

Le figure impressionanti sulla Russia

La domanda allora è: chi rimarrebbe in piedi? Naturalmente, coloro che sono meno indebitati. Ora, scorri indietro per dare una nuova occhiata ai grafici sopra sul debito pubblico e delle famiglie. Trova la posizione della Russia lì? Giusto. La Russia è il paese con - di gran lunga - il minor debito, sia pubblico che privato. Dopo che dopo il 2014 le sanzioni sono state tagliate dopo l'orgia del debito occidentale, persino le società russe sono protette da una possibile apocalisse del debito occidentale.

In una recessione globale, nessun paese è al sicuro, ma la Russia sembra avere molto da offrire in termini di vantaggi economici. Il bilancio nazionale della Russia non ha praticamente nessuno con il debito di gran lunga più basso di tutti i principali paesi. Tutti gli attori economici, il governo, le società e le famiglie sono economicamente solidi e minimamente sfruttati. Non solo il governo è praticamente senza debiti, ma ha nuovamente riempito le sue spettacolari riserve forex e di fondi sovrani. A ciò si aggiunge un pesante avanzo di bilancio. - Sì, hai sentito bene, surplus. In un momento in cui tutti i paesi occidentali sono in lotta cronica contro i deficit, raramente si sente anche il termine surplus di bilancio. Inoltre, la Russia gestisce il terzo più grande surplus commerciale del mondo. Aggiungete a ciò l'eccedenza del conto corrente e c'è la tripletta sotto forma dei vostri tripli avanzi classici.

Diamo un'occhiata all'attuale rapporto sulla salute finanziaria della Russia.

Grazie alla sostituzione delle importazioni (produzione nazionale anziché importazioni per neutralizzare le sanzioni), la produzione industriale russa è aumentata del 2,6% su base annua a giugno. (USA + 1,1%, Regno Unito + 0,8%, Giappone -2,4%, Germania -5,9%). Sopra, abbiamo menzionato che la produzione industriale statunitense è cresciuta con un minimo del 5% cumulativo dal 2008 ad oggi. Nello stesso periodo l'industria russa è cresciuta del 18% nonostante le difficoltà delle sanzioni e il forte calo del prezzo del petrolio. In effetti, dal 2014, quando le sanzioni sono state imposte per la prima volta, l'industria russa è cresciuta del 12%.

Il surplus commerciale della Russia nella prima metà del 2019 è stato di 93 miliardi di $, al terzo posto nel mondo dopo Cina e Germania e prima della Corea del Sud. Le importazioni sono diminuite del 3%, l'altro lato della medaglia della crescente produzione interna. Anche quando anche le esportazioni sono leggermente diminuite, le minori importazioni manterranno il surplus sulla buona strada per raggiungere livelli vicino ai $ 200 miliardi per l'intero anno, appena sotto il record dello scorso anno $ 212 miliardi.

Il surplus delle partite correnti del primo trimestre è stato di $ 33 miliardi, in crescita del 10% rispetto all'anno precedente.

A questo proposito, potrebbe essere utile ricordare che l'economia russa non è affatto dipendente dall'estrazione di combustibili fossili come si crede abitualmente in Occidente. In effetti, petrolio e gas rappresentano solo il 10% del PIL russo secondo le statistiche della Banca mondiale. (Nel 2017, la quota totale delle risorse naturali del PIL era del 10,7%, ma includeva anche minerali e foreste).

Dobbiamo anche sottolineare che la Russia ha una forza enorme per essere il paese principale più autosufficiente del mondo. La Russia ha il livello di gran lunga più basso delle importazioni rispetto al PIL di tutti i paesi, come evidenziato dalla tabella seguente. Mostra che le importazioni della Russia in percentuale del PIL erano basse fino al 7,2%, mentre il livello corrispondente per i paesi dell'Europa occidentale era tra il 30 e il 40%. Gli straordinari bassi livelli delle importazioni in un confronto globale indicano ovviamente che la Russia produce internamente una quota molto più elevata di tutto ciò che consuma (e investe), questo a sua volta significa che l'economia è superbamente diversificata contrariamente alle affermazioni della maggior parte della cosiddetta Russia esperti.

Nonostante le paure iniziali, l' inflazione è rimasta bassa anche quando l'aliquota IVA è salita dal nuovo anno dal 18% al 20%. L'inflazione mobile a 12 mesi si attesta al 4,6%, ma con un trend in calo l'inflazione per l'intero anno dovrebbe raggiungere l'obiettivo della banca centrale del 4%.

Il mercato del lavoro continua forte con livelli di disoccupazione record , mentre il tasso di partecipazione al lavoro non è peggiorato (quindi non ci sono trucchi qui). La lettura di luglio del 4,6% si traduce in 3,4 milioni di disoccupati, il che è basso per un paese con una popolazione di 146 milioni. La forza del mercato del lavoro è stata sottolineata da un aumento dei salari reali del 3,5% entro luglio. Questo mentre il reddito disponibile è rimasto altrimenti contenuto.

Mentre gli Stati Uniti stanno combattendo i deficit di bilancio persistenti (ultima lettura, un deficit del 4,5% del PIL) - allo stesso modo dei paesi dell'UE - la Russia ha raccolto un enorme avanzo di bilancio pari al 3,4% del PIL entro luglio di quest'anno.

Anche la valuta estera e le riserve auree della Russia hanno fatto un ritorno spettacolare raggiungendo $ 520 miliardi.

Il fondo sovrano russo è salito a luglio per raggiungere un valore pari al 7,2% del PIL.

Nonostante il sano contesto macroeconomico e cifre impressionanti, la crescita del PIL russo finora è stato meno dell'1% quest'anno (0,6% anno su anno nel primo trimestre e 0,9% nel secondo trimestre). Tuttavia, a quanto pare, l'economia fondamentale sembra crescere e modernizzarsi, mentre la resistenza alla crescita deriva dal depresso consumo delle famiglie. La cosa più importante, tuttavia, è che mentre la crescita della Russia si aggira attorno all'1%, così è quella di tutto il mondo occidentale. (Se vuoi, accusami di approssimazioni, ma queste cose devono essere messe in prospettiva). La crescita del 2 ° trimestre nella zona euro è stata dell'1,1%, con la Germania che sta per scivolare nella recessione. Il Regno Unito ha registrato l'1,2% e il Giappone allo 0,4%. (Tutte le cifre, di anno in anno). Gli Stati Uniti hanno mostrato solo il 2% (rivisto al ribasso del 28 agosto) anche quando alimentato da un disavanzo di bilancio montuoso destinato a raggiungere $ 1 trilione per l'anno fiscale e nonostante tutti quei soldi facili che la Fed continua a pompare.

Ma, il vero enigma è, come può la Russia produrre lo stesso PIL di tutti i paesi occidentali con le loro iniezioni apparentemente illimitate di denaro donato? Come è possibile che tutti quei trilioni e trilioni che i banchieri centrali occidentali hanno lanciato sull'economia non producano alcun reale output economico incrementale?

Il grande svantaggio che la Russia ha confrontato con i paesi occidentali è il tasso di interesse reale esorbitante che la banca centrale mantiene. Il tasso di interesse è attualmente del 7,25%, con un'inflazione prevista del 4%, che si traduce in un interesse reale primario del 3,25%. Confrontalo con l'interesse reale negativo - e persino i rendimenti negativi - dei paesi concorrenti. Poiché la banca centrale russa non è riuscita a creare un vero settore bancario che presterebbe secondo le norme internazionali alle imprese del paese, quelli che hanno la fortuna di ottenere un prestito sembrerebbero pagare interessi al livello del 15% in più (salva le più grandi società). Tuttavia, il governatore della Banca centrale russa Elvira Nabiullina non vede questo problema. Ha detto che avrebbe invece riposto le sue speranze nel migliorare il clima degli investimenti dei paesi (sic!).(Chiede il miglioramento del governo societario, lo sviluppo del capitale umano e tutti i tipi di cose carine. Lo farebbe sicuramente.)

Proprio questa settimana, Putin ha convocato un incontro di alto profilo con Nabiullina, il ministro dello sviluppo economico Maxim Oreshkin e il ministro delle finanze Anton Sulanov, per esprimere la sua profonda preoccupazione per la crescita lenta del PIL e il reddito stagnante. Senza dubbio, il reddito depresso non è solo un freno per l'economia ma per la popolarità del presidente. C'è solo una soluzione rapida per questo. Il governo e la CBR devono abbandonare i loro programmi di austerità troppo zelanti. È positivo che la Russia non sia troppo indebitata dal debito, ma certamente un po 'di debito sarebbe per finanziare l'infrastruttura e altri programmi di sviluppo strategico nazionale invece di strapparlo dalla schiena alla gente. Liberare invece i fondi per aumentare le pensioni e gli stipendi del servizio pubblico. E, soprattutto, Nabiullina deve abbassare i tassi e non gestire interessi reali superiori al 3% quando il resto del mondo sviluppato si trova in territorio negativo. Non esiste altro rimedio rapido per aumentare il reddito delle persone. Questa è la scelta di Putin. Spero che qualcuno glielo dica.

In conclusione, non stiamo dicendo che la Russia non sarebbe stata ferita dalla prossima recessione, ma semplicemente esprimiamo la nostra fiducia nel fatto che la Russia sia tra i paesi del mondo nella posizione migliore per affrontarla.

Autore di Jon Hellevig tramite il blog di The Saker