Si dice spesso che non si dovrebbe mai discutere di religione o politica in quanto si finisce per offendere qualcuno. Nel mondo finanziario menziona la parola "R" .

La ragione, naturalmente, è che è l'inizio di una recessione che in genere finisce la festa del "mercato toro" . Come affermava una volta il leggendario Bob Farrell:

"I mercati toro sono più divertenti dei mercati ribassisti".

Tuttavia, le recessioni fanno parte di un'economia normale e sana che elimina gli eccessi accumulati durante la prima metà del ciclo.

Poiché le "recessioni " sono dolorose, come investitori, preferiremmo non pensare ai "bei tempi" che finiscono. Tuttavia, ignorando il rischio di una recessione, gli investitori sono stati storicamente più volte schiacciati dall'inevitabile completamento dell'intero ciclo economico e di mercato.

Ma dopo più di un decennio di un ciclo di crescita economica, gli investitori si sono compiaciuti dell'idea che le recessioni possano essere state per lo più mitigate dalla politica monetaria.

Mentre la politica monetaria può certamente estendere i cicli, non possono essere abrogati.

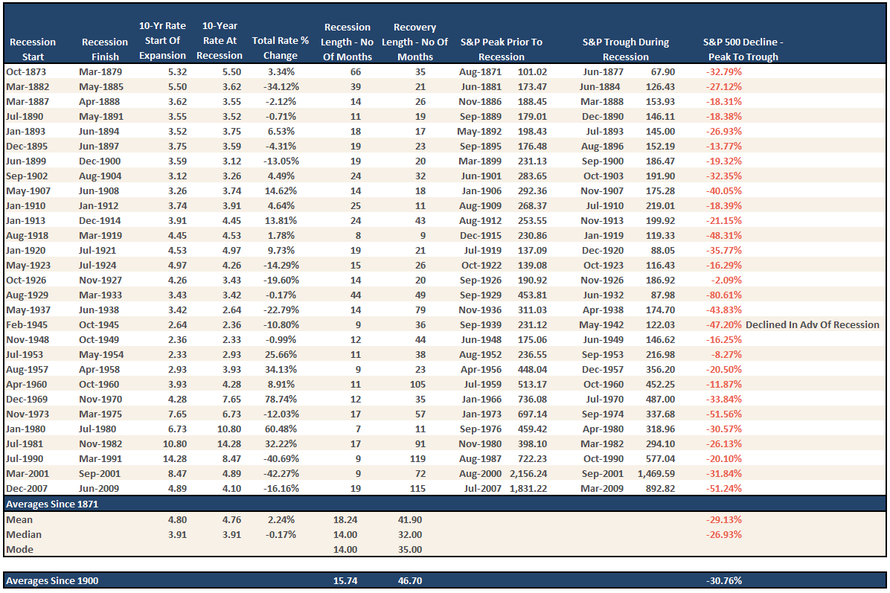

Dato che la politica monetaria ha costantemente gonfiato i prezzi delle attività storicamente, i rovesci di tali eccessi sono stati altrettanto drammatici. La tabella seguente mostra tutti i cicli di ripresa economica e recessiva risalenti al 1873.

È importante sottolineare che il drawdown medio recessivo storicamente è di circa il 30%. Mentre ci sono stati certamente alcuni drawdown recessivi che erano molto piccoli, la maggior parte delle reversioni, in particolare da livelli di sopravvalutazione più estremi come stiamo attualmente vivendo, non sono stati gentili con gli investitori.

Quindi, perché raccontare questo?

"Nel più duro avvertimento sull'imminente recessione globale, che alcuni ritengono colpire alla fine del 2019 o 2020 al più tardi, l'FMI ha avvertito che i leader dei maggiori paesi del mondo sono " pericolosamente impreparati "per le conseguenze di un grave rallentamento globale . La principale preoccupazione del Fondo monetario internazionale: gran parte delle munizioni per combattere un rallentamento è stata esaurita e i governi troveranno difficile usare misure fiscali o monetarie per compensare la prossima recessione, mentre il sistema di meccanismi di supporto transfrontaliero - come le linee di swap delle banche centrali - è stato indebolito. " - David Lipton, primo vice amministratore delegato del Fondo monetario internazionale.

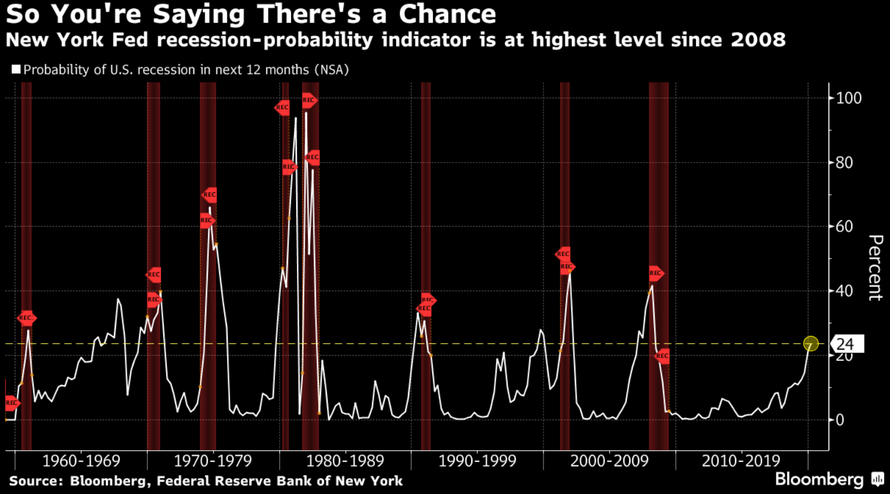

Nonostante i recenti commenti sul fatto che il " rischio di recessione" sia inesistente, ci sono varie indicazioni che suggeriscono che il rischio è molto più alto di quello che è attualmente prezzato. L'indicatore di recessione della Federal Reserve di New York è ora al livello più alto dal 2008.

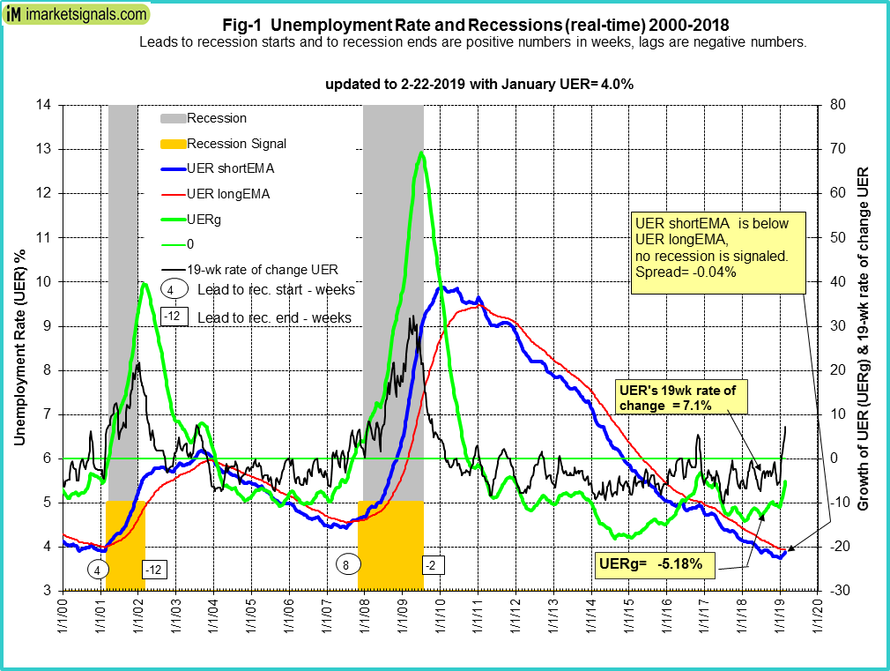

Inoltre, come notato recentemente da George Vrba , il tasso di disoccupazione potrebbe anche mettere in guardia da una recessione.

"Per quello che è considerato un indicatore ritardato dell'economia, il tasso di disoccupazione fornisce segnali sorprendentemente buoni per l'inizio e la fine delle recessioni. Questo modello, backtested al 1948, forniva in modo affidabile segnali di recessione.Il modello, aggiornato con il tasso di gennaio 2019 del 4,0%, non segnala una recessione. Tuttavia, se il tasso di disoccupazione dovesse salire al 4,1% nei prossimi mesi, il modello segnalerebbe una recessione. "

John Mauldin ha anche notato di recente lo stesso:

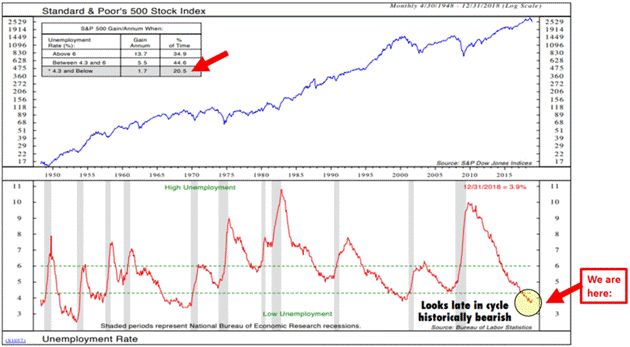

"Questo grafico successivo ha bisogno di una piccola spiegazione. Viene dalla ricerca di Ned Davis tramite il mio amico e socio in affari Steve Blumenthal. Risulta che esiste una correlazione significativa tra il tasso di disoccupazione e i rendimenti azionari ... ma non nel modo in cui ci si potrebbe aspettare.Intuitivamente, si potrebbe pensare che la bassa disoccupazione significhi un'economia forte e quindi un mercato azionario forte. È vero il contrario, infatti. Tornando al 1948, il tasso di disoccupazione negli USA era inferiore al 4,3% per il 20,5% delle volte. In quegli anni, l'indice S & P 500 ha guadagnato un 1,7% annualizzato. "

"Ora, l'1,7% è scarso ma comunque positivo. Potrebbe essere peggio. Ma perché non è più forte? Penso che la disoccupazione sia più bassa quando l'economia è in un ciclo di crescita maturo, e i rendimenti azionari sono in fase di appiattimento e di ribaltamento. Purtroppo, è qui che sembra che ci troviamo adesso. La disoccupazione è attualmente nella fascia "bassa" che, in passato, spesso precedeva una recessione.

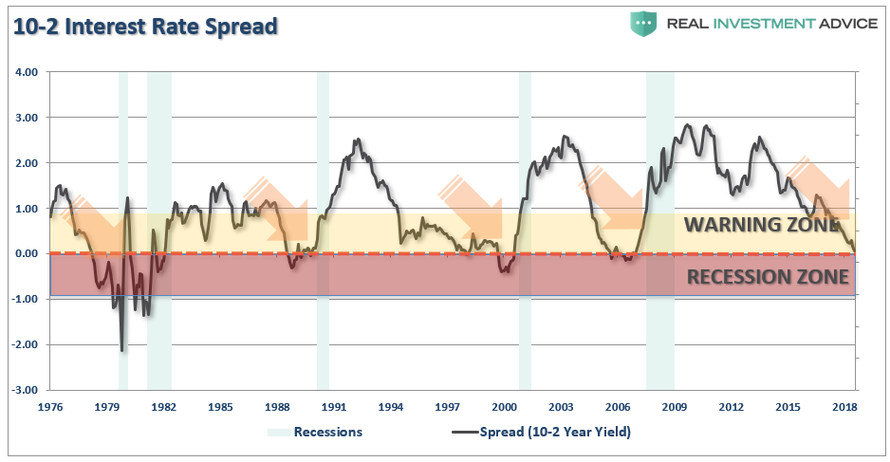

Il differenziale di rendimento tra i rendimenti del Tesoro a 10 anni e a 2 anni suggerisce anche che vi è un aumento del rischio di recessione nell'economia.

Come ho notato in precedenza:

"La curva dei rendimenti sta chiaramente inviando un messaggio che non dovrebbe essere ignorato ed è una buona scommessa che gli investitori" basati sul rischio "agiranno probabilmente prima o poi. Certo, è semplicemente la contrazione della liquidità che causa il declino che alla fine aggraverà la contrazione economica. È importante sottolineare che, dal momento che le recessioni sono identificate solo a posteriori, quando i dati attuali sono rivisti negativamente in futuro, non diventerà "ovvio" che la curva dei rendimenti sta inviando il messaggio corretto fino a troppo tardi per essere utile.Anche se non è saggio utilizzare la "curva dei rendimenti" come strumento di "market timing", è altrettanto imprudente ignorare completamente il messaggio che sta attualmente inviando. "

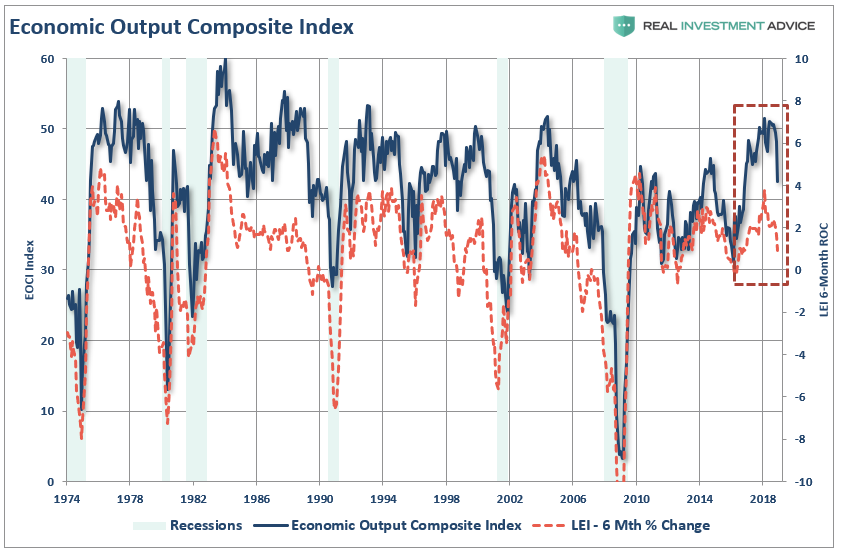

Possiamo anche vedere più chiaramente il rallentamento dell'attività economica, osservando il nostro indice composito di uscita economica della RIA (EOCI). (L'indice comprende CFNAI, Chicago PMI, ISM Composite, Tutti i sondaggi sulla produzione della Fed, Markit Composite, PMI Composite, NFIB e LEI)

" Come mostrato, negli ultimi sei mesi, il calo del LEI è stato in realtà più accentuato di quanto inizialmente previsto. È importante sottolineare che esiste una forte correlazione storica tra il tasso di variazione a 6 mesi del LEI e l'indice EOCI. Come mostrato, la recessione del LEI ha predetto l'attuale debolezza economica e suggerisce che i dati probabilmente continueranno a indebolirsi nei prossimi mesi ".

Ad eccezione della curva dei rendimenti, che è "tempo reale", il resto dei dati si basa su dati economici che presentano una moltitudine di problemi.

Ci sono molti che suggeriscono attualmente che sulla base degli attuali dati economici, non ci sia "nessuna recessione" in vista. Questo si basa sull'analisi dei livelli di dati economici rispetto a quelli in cui le "recessioni" sono iniziate in passato.

Ma qui sta il più grande difetto.

"Il problema di fare una valutazione sullo stato dell'economia oggi, sulla base dei dati attuali, è che questi numeri sono" le migliori ipotesi "sull'economia al momento. Tuttavia, i dati economici sono soggetti a revisioni sostanziali negative in futuro, poiché i dati effettivi vengono raccolti e adeguati nei prossimi 12 mesi e 3 anni. Considerate per un minuto che nel gennaio 2008 il presidente Bernanke ha dichiarato:'La Federal Reserve non sta attualmente prevedendo una recessione.'Con il senno di poi, il NBER ha definito una recessione ufficiale iniziata nel dicembre del 2007. "

Il problema con una dichiarazione di "non c'è recessione in vista" è che si basa sulle "migliori ipotesi" sull'economia al momento. Tuttavia, i dati economici sono soggetti a revisioni sostanziali negative in futuro, poiché i dati effettivi vengono raccolti e adeguati nei prossimi 12 mesi e 3 anni. Considerate per un minuto che nel gennaio 2008 il presidente Bernanke ha dichiarato:

"La Federal Reserve non sta attualmente prevedendo una recessione".

Con il senno di poi, il NBER ha definito una recessione ufficiale iniziata nel dicembre 2007.

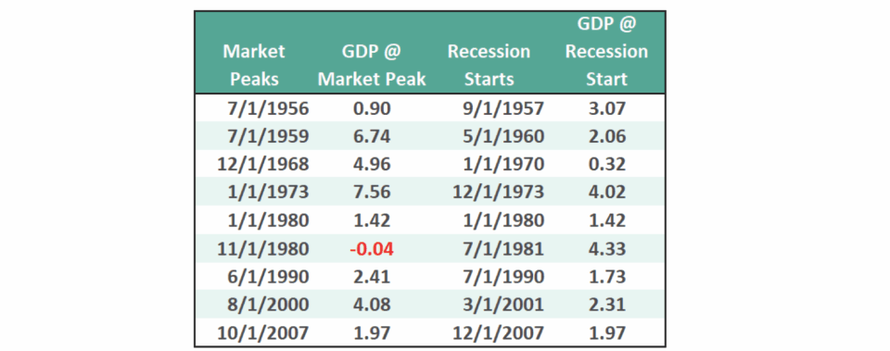

Ma questo è quasi sempre il caso. Dai uno sguardo ai dati seguenti dei tassi di crescita economica reale (inflazionata) :

- Settembre 1957: 3,07%

- Maggio 1960: 2,06%

- Gennaio 1970: 0,32%

- Dicembre 1973: 4,02%

- Gennaio 1980: 1,42%

- Luglio 1981: 4,33%

- Luglio 1990: 1,73%

- Marzo 2001: 2,31%

- Dicembre 2007: 1,97%

Ciascuna delle date sopra mostra il tasso di crescita dell'economia immediatamente prima dell'inizio di una recessione. Nel 1957, 1973, 1981, 2001, 2007 non c'era "nessun segno di recessione".

Il mese successivo è iniziata una recessione.

Quindi, e adesso?

"Il recente declino dal picco del mercato, è proprio questo, una semplice correzione. Con l'economia che cresce al 3,0% su base aggiustata per l'inflazione, non c'è una recessione in vista ".

È davvero così o il mercato ci sta dicendo qualcosa?

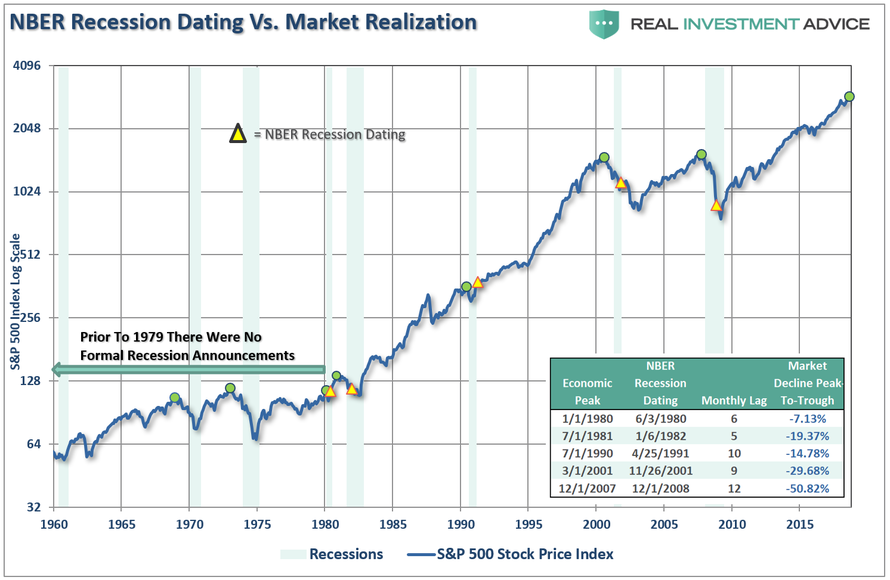

Il grafico sottostante è l'S & P 500 di due punti dati rilevati.

I punti verdi sono il picco del mercato PRIMA dell'inizio di una recessione. In 8 casi su 9, l'S & P 500 ha raggiunto il picco e si è abbassato prima del riconoscimento di una recessione. I punti gialli sono le recessioni ufficiali datate dal National Bureau of Economic Research (NBER) e le date in cui tali proclamazioni sono state fatte.

A quel tempo, il declino dal picco era considerato solo una "correzione" in quanto la crescita economica era ancora forte.

In realtà, tuttavia, il mercato stava segnalando la prossima recessione nei prossimi mesi. I dati economici non hanno ancora riflettuto fino ad ora. (L'unica eccezione era il 1980 dove coincidevano nello stesso mese). Il grafico sottostante mostra la data del picco del mercato e del PIL reale rispetto all'inizio della recessione e la crescita del PIL in quel momento.

Il problema è nell'attesa che i dati recuperino.

Oggi, stiamo ancora una volta vedendo molti degli stessi primi avvertimenti. Se hai prestato attenzione all'andamento dei dati economici, del mercato azionario e della curva dei rendimenti , gli avvertimenti stanno diventando più pronunciati. Nel 2007, il mercato ha avvertito di una recessione di 14 mesi prima del riconoscimento.

Quindi, qui sta la domanda:

Il mercato sta attualmente segnalando un "avviso di recessione"?

Tutti vogliono una risposta specifica. "Sì" o "No. ”

Sfortunatamente, fare previsioni assolute può essere estremamente costoso quando si tratta di gestione del portafoglio.

Ci sono tre lezioni da trarre da questa analisi:

- Il "numero" economico riportato oggi non sarà lo stesso quando verrà rivisto in futuro.

- La tendenza e la deviazione dei dati sono molto più importanti del numero stesso.

- I record "record" alti e bassi sono record per un motivo in quanto indicano i punti di svolta storici nei dati.

Come ha notato Doug Kass martedì, ci sono certamente molti rischi da prendere in considerazione:

- La crescita economica interna si indebolisce, la crescita cinese non si stabilizza e l'Europa entra in recessione

- USA / Cina non riescono ad accordarsi su un accordo commerciale

- Trump istituisce un attacco al commercio dell'Unione Europea aumentando le tariffe auto

- I rendimenti del Tesoro USA non riescono a ratificare un miglioramento della crescita economica

- Il calo degli utili nel 2019 e le valutazioni non si espandono

- Il rapporto Mueller mette a repentaglio il presidente

- Una Brexit dura e dirompente

- Il petrolio e le forniture di petrolio greggio crollano, abbattendo il mercato ad alto rendimento

- Draghi è sostituito da un falco

Mentre l'appello di una "recessione" può sembrare inverosimile sulla base dei dati di oggi, nessuno ha chiesto una recessione all'inizio del 2000 o nel 2007. Nel momento in cui i dati vengono aggiustati e l'eventuale recessione viene rivelata, non importa quanto il danno sarà già stato fatto.

Presta attenzione al messaggio che i mercati stanno inviando. Potrebbe semplicemente dire qualcosa di molto importante.