Questa settimana, la seconda più grande banca tedesca, Commerzbank, ha registrato un quarto trimestre consecutivo di entrate in calo e ha previsto un utile inferiore per l'anno, suggerendo che i clienti sono stati influenzati dalle tensioni commerciali.

L'amministratore delegato Martin Zielke descrive la situazione:

“Nonostante tutti i successi che abbiamo realizzato, le sfide continuano ad aumentare per l'industria e per noi ... Ciò potrebbe richiedere ulteriori investimenti. E questo è esattamente ciò che stiamo esaminando e valutando nel nostro attuale processo di strategia. "

Commerzbank ha dichiarato che prevede ancora un "lieve" aumento degli utili quest'anno, ma quell'obiettivo "è diventato significativamente più ambizioso".

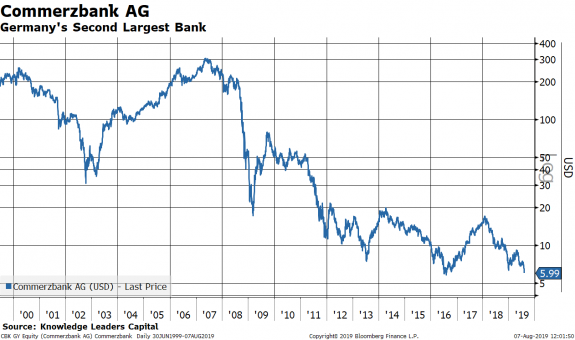

Commerzbank è la seconda banca più grande della Germania con 528 miliardi di $ di attività. Ha $ 494 miliardi di debito totale che lascia un leggero 34 miliardi di $ di capitale proprio, o un cuscino azionario del 6%. Il titolo è sceso del 98% dal suo massimo $ 304 / share il 09/05/07, facendo un nuovo minimo storico di oggi.

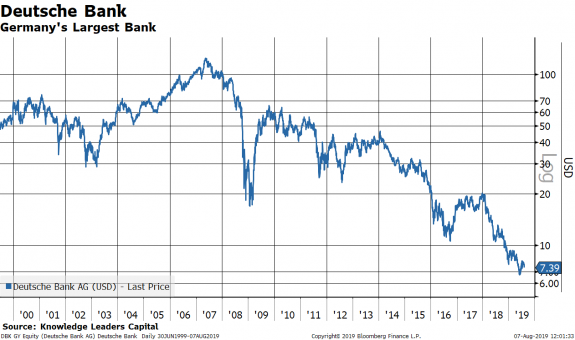

La più grande banca del paese è Deutsche Bank, con 1,541 trilioni di dollari in attività e 1,468 trilioni di dollari in debito. Ciò lascia un cuscinetto azionario di soli 73 miliardi di dollari, ovvero circa il 5% delle attività. Lo stock ha raggiunto il picco il 23 maggio 2007 a $ 123 / share ed è sceso del 93% dal suo massimo.

Pertanto, le due maggiori banche tedesche hanno combinato asset per circa $ 2,1 trilioni di dollari. Il PIL nominale della Germania nel 2018 era di 4 trilioni di $ (USD). Solo le due maggiori banche tedesche hanno attività pari al 50% del PIL nominale. Si stima che le Landesbanken tedesche - banche regionali - abbiano ulteriori 2 trilioni di Euro di attività.

Questo è ben oltre il 100% del PIL se combiniamo Deutsche, Commerzbank e Landesbanken.

Come si confronta con gli Stati Uniti?

Nel 2018, gli Stati Uniti avevano un PIL nominale di 20,6 trilioni di $ e un totale di attività bancarie noleggiate a livello nazionale di 15,2 trilioni di $. Quindi, l'intero sistema bancario statunitense, tutte le 4.652 banche (secondo la Federal Reserve di St. Louis) hanno attività pari a circa il 65% del PIL.

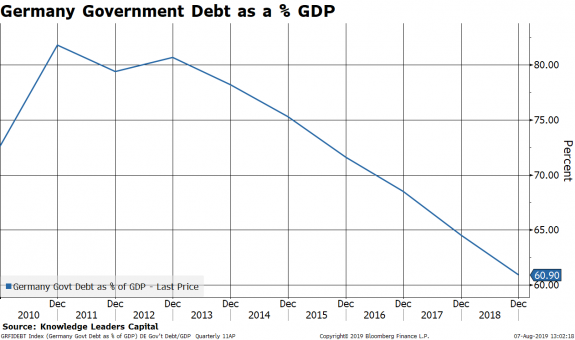

Mentre il resto dell'Europa ha ampliato con entusiasmo il proprio bilancio nazionale, la Germania ha fatto il contrario. Il debito pubblico tedesco in percentuale del PIL si è ridotto dall'80% al 60% nell'ultimo decennio.

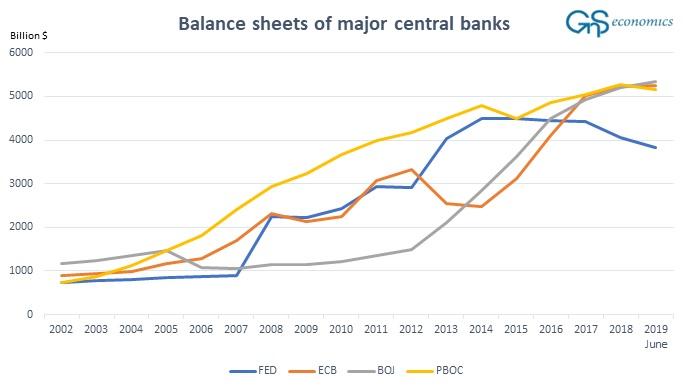

Questo comportamento ha ostacolato la capacità della Banca centrale europea (BCE) di acquistare obbligazioni per fornire uno stimolo monetario poiché la BCE aveva acquistato obbligazioni in base alle dimensioni del mercato obbligazionario del paese. Mentre la Germania riduce il proprio debito netto, comprime la capacità della BCE di acquistare obbligazioni da tutti i membri - in primis l'Italia.

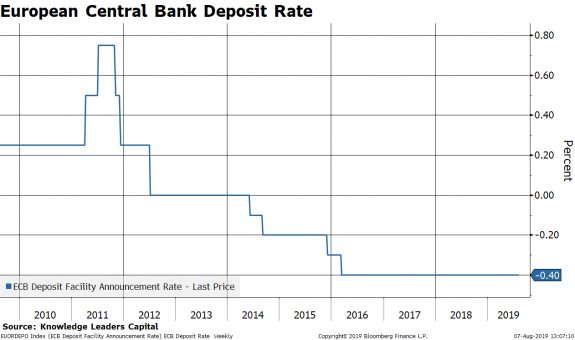

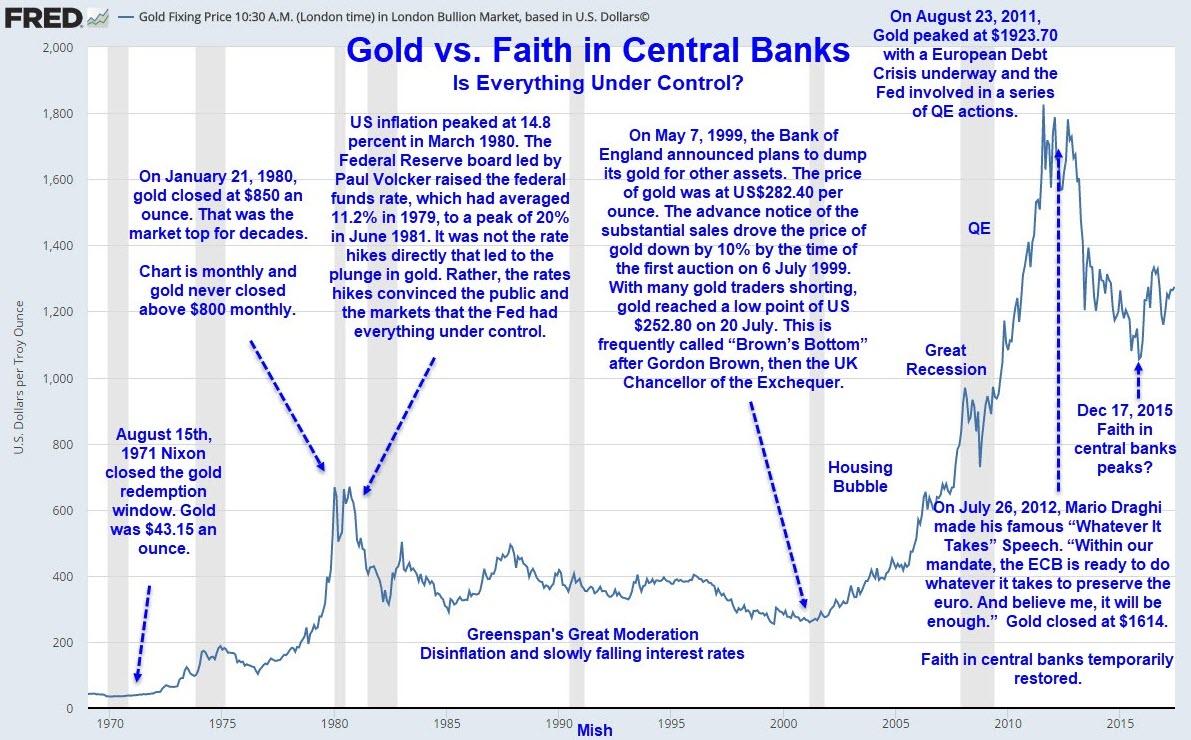

Quindi, in cambio, la BCE ha dovuto ricorrere a tassi di deposito negativi per contrastare questo. Le aspettative sono che la prossima mossa della BCE è di ridurre il tasso di deposito al -,5%. Ciò dovrebbe aiutare le banche tedesche ...

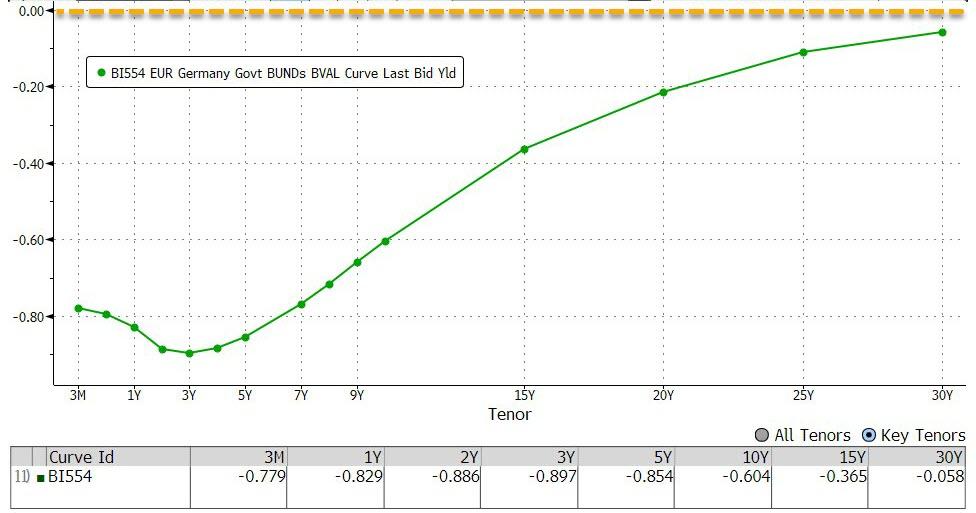

Questa contraddittoria politica fiscale e monetaria sta minando il sistema bancario tedesco e forse l'intera economia europea. La curva dei rendimenti della Germania è negativa fino a 30 anni.

Chi, nella loro mente giusta, non prenderebbe in prestito il più possibile se questo fosse il prezzo del denaro offerto?

La Germania si sta tagliando il naso per far dispetto al volto dell'Europa, ma nel frattempo sta lasciando fallire il suo sistema bancario.