Mercati trasformazionale: Storia stati fatti

No-Bond World e il rischio di una crisi di liquidità giornaliera

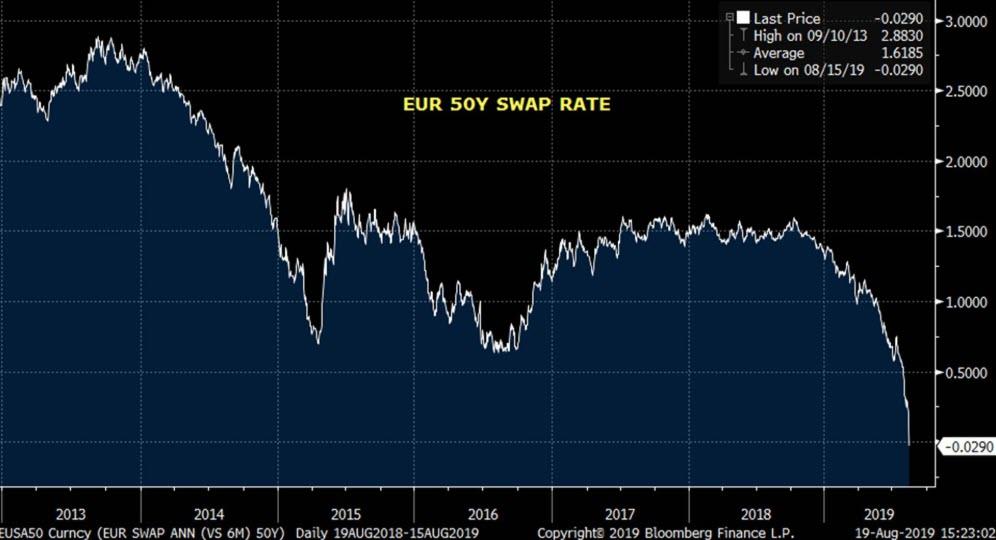

Le tariffe hanno toccato nuovi minimi questo mese. Simbolicamente, il tasso swap a 50 anni in Europa si è tuffato in territorio negativo. Le obbligazioni come asset class sono in via di estinzione, uno spostamento importante nella finanza moderna come la conosciamo, trasformando inavvertitamente "portafogli bilanciati" in "portafogli azionari a lungo termine". L '"effetto nocebo" del persistere di tassi di interesse negativi è tale che i tassi negativi sono deflazionistici, quindi autolesionistici. Nel frattempo, hanno potenti conseguenze indesiderate per il rischio sistemico, che si diffonde intorno, portando il mercato in una trappola storica. Potrebbe derivarne una "crisi di liquidità giornaliera". Nel frattempo, mentre i mercati scendono dalla corsa allo zucchero dei tagli dei tassi di Trump, e l'Europa ha il suo settore bancario a rischio di implosione.

Storia in corso

Deve essere una grande cosa assistere alla storia fatta durante l'arco della tua carriera, trovarti in un mercato in cui accadono così tante cose per la prima volta nella storia della finanza e vicino a tutto ciò che è all'estremo nel passato decennio. Non rimane molto intorno a noi, che viene scambiato regolarmente o attorno alle medie storiche.

In nessun ordine particolare: l'intera curva dei tassi di interesse degli Stati Uniti è scesa al di sotto del 2% a metà agosto, per la prima volta nella storia. L'intera curva dei tassi di interesse tedesca è scesa sotto lo zero. Le curve svizzere, svedesi e giapponesi sono anch'esse negative per la loro interezza o posizione. Il titolo di Stato svizzero a 10 anni produce un sorprendente -1,2% , una scommessa sicura per non perdere meno del 12% in perdite di capitale entro la scadenza. L'Europa periferica ha aderito: il titolo di governo del Portogallo a 10 anni è prossimo allo 0% e sta per immergersi anche in terra negativa.

In tutta Europa, il tasso swap di 50 anni di EUR è sceso sotto lo zero per la prima volta in assoluto questo mese.

Circa 20 obbligazioni spazzatura in Europa vengono scambiate oggi con rendimenti negativi, tra cui Altice, Nokia, Arena.

Le obbligazioni ipotecarie sono scambiate in negativo in Danimarca (scadenze a 10 anni) e Germania (scadenze a 5 anni). Per la prima volta in assoluto, la terza banca più grande della Danimarca ha offerto mutui al -0,5%. Per la prima volta nella sua storia, UBS addebiterà i super ricchi per i depositi in contanti. Per la prima volta nel genere umano, un apparentemente noioso investito in titoli di Stato con rating AA ha restituito l'80% in 8 mesi in apprezzamento dei prezzi, il 100% in ca. 2 anni : il coupon austriaco 100yr coupon 2,1%, che ora produce un generoso + 0,70%, per un titolo governativo privilegiato che ha corso più velocemente di un penny all'IPO. E poi, ovviamente, per la prima volta nella storia, oltre ca. $ 16,4 trilioni di dollari di obbligazioni a livello globale vengono scambiati con rendimenti negativi, circa. un terzo di tutti i gay a livello globale.Pensavamo di aver visto il minimo dei rendimenti nel 2016, avendo registrato i rendimenti più bassi in 5.000 anni, solo per il record da battere di nuovo nel 2019!

Anche nell'equity-land abbondano gli outlier. L'indice MerVal argentino è sceso del 37,9% in un giorno il 13 agosto, il più grande crollo giornaliero registrato, un evento a 15 sigma, le cui probabilità sono davvero infinitesime; nel frattempo, le loro obbligazioni hanno registrato un evento a 4 sigma. Le banche europee hanno fatto nuovi minimi storici, superando il caos post-Lehman; e persino flirtare con i bassi della metà degli anni '80, circa 35 anni fa. Con meno di 20 miliardi di euro, oggi puoi acquistare le due maggiori banche tedesche, Deutsche Bank e Commerzbank. La capitalizzazione di mercato totale delle 26 maggiori banche in Europa è inferiore a quella di Facebook. Ed è destinato a continuare a ridursi, poiché i tassi si abbassano attraverso le scadenze.

In assenza di azioni drammatiche da parte della FED, il dollaro USA sembra sul punto di rompere le linee di resistenza decennali contro il mondo, sia sviluppate che in via di sviluppo. L'indice del dollaro asiatico (ADXY), ad esempio, che misura la forza del dollaro rispetto a determinate valute asiatiche, sta flirtando con un supporto a lungo termine e minaccia di rompere con la vendetta. Il suo principale costituente (per il 41,2%) è il Renminbi cinese, che ha incrociato 7 contro il Dollaro per la prima volta in un decennio, mentre le tensioni commerciali aumentano e viene utilizzato come strumento di negoziazione.

Per il futuro, battere i record di Guinness si nutre di più record. Dato che gli investitori in obbligazioni lunghe austriache hanno raddoppiato il capitale in 2 anni (vale a dire prima della leva finanziaria) e gli investitori in Bund 10 anni sono aumentati del 12% da inizio anno (prima della leva finanziaria), ci si può aspettare che i guadagni rapidi attirino nuovi domanda speculativa e tassi ancora più bassi. Se 10yr Swiss ha già un rendimento negativo dell'1,20%, perché non dovrebbero esserci Bund? Con PMI in Germania che mostra una sorprendente caduta libera ai livelli di crisi dell'UE del 2012, una pratica narrativa è lì per giustificare che è lì che appartengono, nel profondo territorio dell'antimateria. Nuovi minimi sono cotti nella torta.

I tassi negativi non sono una legge naturale

I tassi di interesse profondamente negativi sono evidentemente il più grande elefante nella stanza. Ma invece di alzare le sopracciglia e far esplodere le teste, ora sembrano ampiamente accettate dai partecipanti al mercato e dai responsabili delle politiche, essendo diventate una sorta di legge naturale nella finanza moderna. Dimenticando che i tassi sono già negativi, la BCE prevede nuovi tagli; il FMI è d'accordo. Per abitudine, ci siamo abituati così tanto che sono diventati parte dei mobili, noiosi e liquidati come una sorta di déjà vu '. Devono essere accettati dal mondo della finanza come un fatto di vita e tutti meglio adattarsi a loro a margine.

Al contrario, i tassi negativi duraturi dovrebbero essere visti per quello che sono, la mela magica e velenosa che desidera il rosso sangue, mandando Biancaneve a dormire profondamente. I mercati diventano " mercati falsi ", dove le valutazioni non sono un problema per nessuno, e la struttura del mercato stessa si trasforma in risposta, per diventare non diversificata, passiva, insensibile al prezzo e al rischio, anormalmente lenta, metà addormentata. In letargia indotta.

Mentre le menti degli investitori vanno in letargo, il discorso di mercato scende a nuovi minimi accanto ai tassi di interesse, e oggigiorno è ossessivamente incessante per gli elementi di ordine secondario: la forma della curva, le tensioni commerciali, l'indipendenza della FED, le indicazioni dalle rotazioni settoriali, il VIX. Ad esempio, la curva. La curva degli Stati Uniti è diventata negativa questo mese, per la prima volta in un decennio, il che si è storicamente correlato bene alla recessione imminente e alle forti flessioni del mercato. Tuttavia, i tassi non sono mai stati così negativi prima a livello globale, quindi come può il confronto essere ugualmente informativo oggi? Se i tassi sono negativi, abbastanza a lungo, in tutto il mondo, le curve non dovrebbero diventare piatte o negative, eventualmente, naturalmente? Come abbiamo discusso a lungo nelle precedenti scritture, i tassi negativi sono deflazionistici e funzionano come una calamita. I tassi sono stati negativi nonostante le fluttuazioni dell'inflazione e dei tassi di crescita ormai da diversi anni,le obbligazioni come strumento finanziario stanno morendo . È difficile sopravvalutare la congiuntura storica in cui ci troviamo.

Al giorno d'oggi, vittime di un incantesimo, la maggior parte dei partecipanti al mercato pensa che sia giusto che un legame abbia un rendimento negativo. Nella finanza comportamentale, l'incantesimo può essere suddiviso in "effetto struzzo " e "pregiudizio all'ancora" : l'hack mentale che ci consente di ignorare il quadro generale e concentrarci su un singolo elemento che ha funzionato bene per noi nel recente passato, attaccando così la testa nella sabbia per proteggersi dai segnali di avvertimento.

Tuttavia, esiste una semplice differenza tra un legame cedolare e un legame negativo. La differenza è che uno è un legame, mentre l'altro no. È qualcosa che non si è mai visto prima nella storia finanziaria, almeno in questo ordine di grandezza e durata, qualcosa che ha bisogno di un nuovo nome ma sicuramente non è più un legame. Forse, un anti-bond, o un falso legame, o denaro falso; ma sicuramente non un legame. Tradizionalmente, uno strumento obbligazionario si differenzia da uno strumento azionario per avere un rialzo limitato, un reddito ricorrente chiamato rendimento, stabilità e sicurezza sui flussi di cassa. Le attività a rendimento negativo (o, per così dire, le passività) hanno un certo svantaggio, in quanto garantiscono una perdita di capitale, tranne per il fatto che non è limitato in quanto potrebbe sempre essere maggiore in caso di evento creditizio.

Gran parte dell'alfabetizzazione e della modellistica in finanza, nel corso della storia, presuppone che i tassi siano a zero. Nessuno dei padri fondatori di economia e finanza ha dovuto affrontare questa forma e forma di "economia di mercato". Ne consegue che non possiamo raggiungere facilmente e comodamente il lavoro di Keynes, Smith, Cantillon, Galbraith, Friedman, né gli strumenti di determinazione dei prezzi di Cox, Ingersoll, Ross, Black, Scholes, Hull, ecc. Come guida. Qual è il valore nel modellare la struttura a termine dei tassi di interesse oggi? Allo stesso modo, strumenti di gestione del portafoglio come Capital Asset Pricing Model (CAPM), Modern Portfolio Theory (MPT), Value At Risk (VAR), Risk Parity sono tutti mal equipaggiati per gestire un mondo di tassi di interesse negativi duraturi.

Questo ci lascia, al giorno d'oggi, nel mezzo dell'oceano durante una tempesta senza bussola per aiutare la navigazione.

Nemmeno il visionario economista e riformatore monetario John Law, fondatore della prima banca centrale in Francia nel 1716, non avrebbe mai potuto immaginare l'alchimia della finanza dei tassi negativi. Un audace giocatore d'azzardo sullo sfondo, ha salvato il paese dal fallimento introducendo "banconote" e banconote. Ben prima di Keynes e dell'economia moderna, credeva che l'intrepida espansione della moneta stampata senza supporto in circolazione potesse riportare l'economia in vita e creare l'inflazione necessaria per ripagare il debito. Tuttavia, anche lui ha lavorato con il vincolo che i risparmiatori dovevano essere pagati per il rischio corso da fallimento. I banchieri centrali di oggi sono più coraggiosi rispetto al loro padrino John Law, sembrano disposti a correre più rischi del giocatore d'azzardo rivoluzionario. Per la cronaca, l'esperimento monetario di John Law ha raggiunto il picco nella storica bolla del Mississippi.

In un territorio inesplorato come quello in cui viviamo, dove le leggi finanziarie sono testate in laboratorio su larga scala e le tradizionali economie del risparmio e del prestito sono ribaltate, la convinzione che la forma della curva dei tassi di interesse, o l'oro / Treasury ratio, o correlazioni credito / equity, linee di tendenza generiche, o VIX / VXX, o Hindenburg Omen .. ci aiuteranno a valutare la probabilità di ciò che verrà probabilmente si collocherà tra un pio desiderio e una fiaba. Sono necessari nuovi strumenti per comprendere la transizione secolare e critica in cui ci troviamo. Nei nostri sforzi degli ultimi anni, abbiamo dedicato la nostra attenzione alla teoria della complessità, per cercare di aggiungere valore al discorso. Al minimo indispensabile, tale teoria disturba le connessioni non lineari, gli effetti in fuga, i circuiti di feedback positivi, la dinamica tutt'altro che in equilibrio, tutto così visibile nell'ambiente di oggi. Potrebbe essere un'impresa sbagliata o insufficiente, ma sicuramente la curva dei tassi di interesse è meno istruttiva. Non puoi combattere la guerra moderna con frecce e catapulte.

Lieto fine

A proposito, se i tassi negativi sono davvero la mela rossa della fiaba di Biancaneve, dovremmo allacciare tutte le cinture di sicurezza. Nella storia originale dei fratelli Grimm, diversamente dal film Disney e altri, Biancaneve non è stato curato dall'essere baciato; il principe fu stupito dalla sua bellezza e la fece portare nella bara di vetro nel suo castello; mentre era in viaggio per il suo regno, venne sballottata, la bara si aprì e Biancaneve vomitò la mela. Quindi, non è stato un romantico bacio d'amore a salvarla, come molti credono, ma piuttosto un incidente stradale. È stato un buon incidente, che ha risvegliato la nostra eroina. Informativo.

Obbligazioni: essere o non essere

Mondo No Bond. Le obbligazioni come asset class sono in crisi esistenziale. Ma, se le obbligazioni non sono obbligazioni, significa anche che molti "portafogli bilanciati" là fuori - che incidentalmente rappresentano la maggior parte dell'allocazione patrimoniale a livello globale - non sono più "portafogli bilanciati", ma piuttosto "portafogli azionari a lungo termine", con un po 'di "contanti" a lato.Tranne che il "denaro" è denaro falso, nella misura in cui può anche perdere denaro, ed è probabile che lo faccia ad un certo punto lungo la strada in caso di ripresa dell'inflazione, rischio di insolvenza o crisi di fiducia. Questa è una grande conseguenza non intenzionale di tassi negativi per l'allocazione patrimoniale globale e il settore della gestione patrimoniale istituzionalizzata come la conosciamo. A malincuore, se non inconsapevolmente, molti investitori istituzionali in tutto il mondo, incaricati con obiettivi di allocazione sicuri a bassa volatilità e in genere esprimendoli attraverso portafogli prevalentemente a reddito fisso, si trovano invece di fatto a essere gestori "long only equity".

Ad un estremo, se le obbligazioni si stanno ritirando come una classe di attività , stiamo osservando un'economia di mercato totalmente diversa da quella a cui siamo abituati, un nuovo paradigma monetario, un grande spostamento storico. Il che poi, di nuovo, significa anche che discutere della forma della curva, o della FED, o delle guerre commerciali è meschino. Un po 'come avere l'incredibile Hulk che entra nella stanza, si unisce alla riunione e passa tutto il tempo a discutere del suo taglio di capelli.

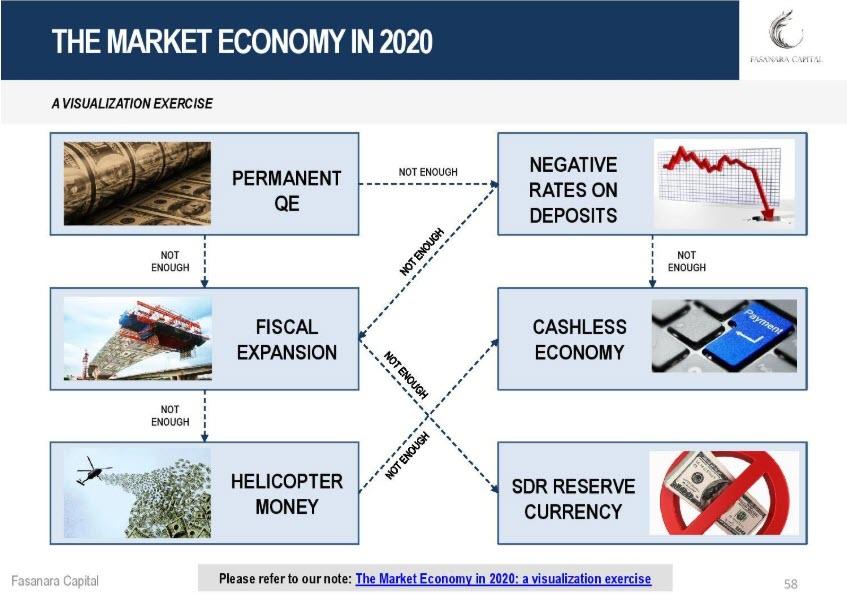

Dopotutto, tassi negativi profondi e persistenti non sono una sorpresa. Nel nostro pezzo del 2016 intitolato "L'economia di mercato nel 2020: un esercizio di visualizzazione. The Emergence of a New Monetary Orthodoxy '' ( link ), abbiamo discusso di come sarebbe potuto apparire il mercato questa volta il prossimo anno e i tassi negativi sono stati in cima alla lista, in riconoscimento della transizione storica a cui stiamo assistendo in anni come questi .

Tuttavia, pensare che non abbiano conseguenze sistemiche negative è un costoso errore di calcolo. Pensiamo che lo facciano, e non c'è bisogno di aspettare perché il processo si sta già svolgendo. Più dura e più brutale è il ritiro, e più il tipo di riconoscimento sarà il giorno biblico.

Fonte: capitale di Fasanara | SCENARI, 7 giugno 2016L'economia di mercato nel 2020: un esercizio di visualizzazione. L'emergenza di una nuova ortodossia monetaria ( link )' ' Non è la prima volta nella storia che attraversiamo una crisi esistenziale del capitalismo globale. Negli anni '20, la deflazione strutturale portò alla rivoluzione di Keynes in economia. Negli anni '70, l'inflazione cronica portò alla controrivoluzione di Milton Friedman e a governi come Thatcher o Reagan. Le economie basate sul mercato sono sopravvissute ad entrambi. Oggi, potrebbe essere necessario elaborare una nuova forma di capitalismo globale , dopo aver decifrato il modo in cui potremmo essere ancora impigliati nella deflazione nonostante ciò che abbiamo imparato dalle esperienze passate. Pensavamo di sapere tutto e non lo sappiamo. L' interruzione della tecnologia, facendo miracoli per accelerare i rendimenti, sta accadendo così velocemente che è difficile venire a patti con esso e coglierne appieno le implicazioni. Per quel che vale, anche la rivoluzione industriale ha impiegato anni per equivalere alla crescita della produttività e della ricchezza, mentre ha attraversato la sua fase di attuazione. La crescita della produttività industriale e aggregata ha subito un forte rallentamento negli anni dal 1890 al 1913, mentre ci dirigevamo verso la seconda rivoluzione industriale ("le dinamo elettriche erano visibili ovunque ma nelle statistiche di produttività": il moderno paradosso della produttività , il caso della dinamo. Interessante anche a questo proposito la ' tesi di transizione di regime ' di Freeman / Perez). '' .. '' A la nuova fase evolutiva della combinazione di QE, spesa in deficit e "soldi degli elicotteri" - la fusione nucleare delle politiche monetarie e fiscali - potrebbe essere la tappa successiva per i politici, dal momento che passano dall'impostazione dei prezzi all'allocazione diretta delle risorse, in alcuni mercati più che altri, in alcuni luoghi prima che in altri, ma la strada per quella fase successiva sarà sicuramente accidentata. Errori politici e incidenti sul mercato sono legittimi lungo la strada. ''

La brutta faccia di sopportare tassi negativi: sistema di stabilità

Le forze gravitazionali indotte a livello centrale di infiniti rendimenti negativi in vaste aree dell'universo obbligazionario stanno conquistando forze di mercato. La trasformazione dell'economia di mercato sta procedendo e i pianificatori centrali stanno vincendo, divorando i meccanismi dei prezzi di mercato.

Ma c'è un rovescio della medaglia e terribili conseguenze indesiderate.

Innanzitutto, l '"effetto nocebo" dei tassi di interesse negativi. In medicina, l'effetto nocebo è opposto a un "effetto placebo", tanto da rappresentare il fenomeno in cui sostanze inerti o semplici suggerimenti di sostanze producono effettivamente effetti negativi in un paziente. Come partecipante al mercato, se so che il prestito non produce molto, ma può comportare livelli non tradizionali di rischi, non lo prendo. Aspetto e vedo cosa succede prima. Come mutuatario, se sento che l'economia è così disperata da aver bisogno di infiniti tassi negativi non sensuali, non prendo prestiti. Quali sono le prospettive in un'economia che necessita di misure drammatiche? Avendo rovesciato completamente il sistema di prestiti, facendo casino con il prezzo del denaro, si crea un'economia di mercato che lascia gli agenti economici vagare e aspettare ai margini. Vanno a dormire, come Biancaneve dopo aver morso la mela rossa.

In ciò, i tassi negativi permanenti sono deflazionistici. Quindi, in un circolo vizioso, sconfiggendo lo scopo per cui sono stati introdotti.

Ma non è solo un fenomeno di sostanze inerti che influenza gli agenti nell'economia. Diventa abbastanza meccanico . In primo luogo, come banchiere centrale, se vedo i miei colleghi banchieri indulgere in tassi negativi, potrei essere costretto a seguire l'esempio, per non perdere svalutazioni competitive e guerre valutarie. Ciò è particolarmente vero in quei momenti in cui i rischi geopolitici sono in aumento .

Quindi, l'effetto involontario sulla struttura del mercato. La Politica sui tassi di interesse negativi, se combinata con il Quantitative Easing, ha ogni sorta di amplificazione dei circuiti di feedback con la comunità degli investimenti privati. Ha creato i mercati finanziari moderni non diversificati di oggi: una comunità di investimento omogenea, eccessivamente concentrata, sistemicamente instabile. Una serie di strategie di investimento che sono diverse solo nell'etichettatura / marketing, ma fanno lo stesso lavoro. Due fattori spiegano tutto: beta lunga / Carry (o ciò che resta di Carry a tassi zero) e volatilità breve. Può essere chiamato Risk Parity, Risk Premia, momentum a inseguimento del trend o CTA, ETF a basso vol o Equity long-short, ma è in effetti limitato alla scossa di questi due fattori per la maggior parte. Questo segue la logica. Se quei due fattori sono tutto ciò che funziona, questi due fattori devono diffondersi attraverso, percolando le vene del sistema finanziario come una droga che crea dipendenza. E così è successo che dopo un uso ripetuto, dopo l'uso, dopo l'uso.

Il primo serio mercato orso potrebbe dimostrarlo ed esporre la non diversificazione della comunità di mercato per quello che è. Fino ad allora, in assenza di meccanismi di feedback per riallineare l'esposizione, il problema non può che aggravarsi ulteriormente. Più a lungo si aggrava, più violento è l'adeguamento lungo la strada: una legge della matematica che i tassi negativi non possono sostituire.

Inoltre, i tassi zero e negativi hanno accelerato l'ascesa delle strategie passive e degli ETF . Come investitore azionario, guardando un ambiente di tassi negativi a livello globale e sapendo che qualcosa non va, dovrei fare un passo prudente. Ciò dovrebbe contenere gli eccessi azionari e nel frattempo mantenere lo S&P al di sotto del 2000. Ma tale investitore informato non è più lì: è un fatto noto che tra il 70% e il 90% scorre giornalmente (a seconda della fonte che è BAML, MS o Vanguard) su gli S&P sono passivi. I veicoli passivi non hanno bisogno di analizzare eccessivamente le risorse prima di acquistare. Il lungo elenco di anomalie di prezzo tra gli ETF lo dimostra in modo piuttosto conclusivo.

Nel frattempo, nell'economia reale, sempre meccanicamente, se prevale la follia e come mutuatario spazzatura posso raccogliere liquidità a tassi negativi, ovviamente lo farò, per sfruttare e riacquistare le mie azioni, aumentando così il prezzo azionario a livelli innaturali. Oggi, Nokia, Altice e molti altri possono decidere di farlo, in matematica semplice. Abbastanza presto, probabilmente vedremo tentativi di raccogliere obbligazioni spazzatura a scadenza ultra lunga per un mucchio di punti base in coupon annuali in cambio: un aumento dei rendimenti ingombranti.

A causa degli effetti meccanici e degli effetti nocebo, il peccato originale di tassi negativi e manipolazione del mercato pesante ha portato ai "mercati falsi" in cui ci troviamo oggi, insensibili ai fondamentali, dominati da veicoli passivi, carichi di rischi sistemici.

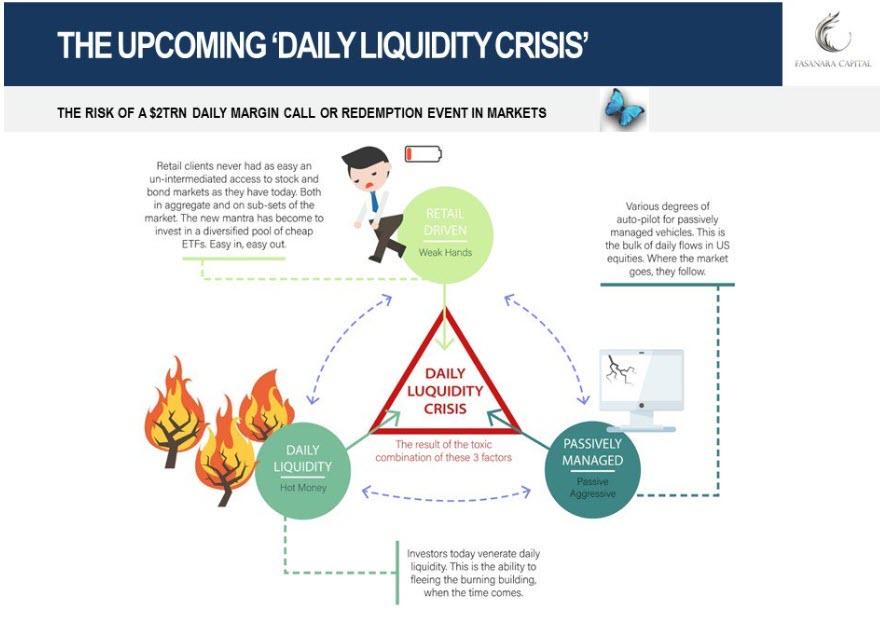

Rischi sistemici: l'imminente "crisi della liquidità giornaliera"

Le azioni, in particolare le azioni statunitensi ma anche quelle europee, sono in uno stato di illusoria stabilità, mentre le nuvole si radunano all'orizzonte nei mesi a venire. Alla base della forza azionaria ci sono 16,4 miliardi di non obbligazioni a rendimento negativo. Oggi i mercati sono sostenuti dalle aspettative sbagliate di ulteriori stimoli e di una risoluzione pacifica del commercio.Alla fine, entrambi saranno probabilmente comprovati presupposti negativi. Nel frattempo, la liquidità nel mercato è effimera tra obbligazioni e azioni e pronta ad evaporare: una crisi di liquidità si nasconde in avanti.

Il rischio sistemico è stato incubato nella struttura del mercato negli ultimi anni.

In mercati fortemente manipolati come questi, sono emersi tre fattori chiave che oggi interagiscono pericolosamente:

- I veicoli di liquidità quotidiani , siano essi ETF o diversi altri formati nelle principali economie, non sono mai stati così dominanti come lo sono oggi.presumibilmente-attiva-ma-girare-passivo.

- I veicoli passivi con pilota automatico, sotto forma di fondi interamente quantici, sistematici, quantistici, CTA o presumibilmente attivi ma trasformati non sono mai stati una quota così grande del totale come lo sono oggi.

- Gli investitori al dettaglio volubili non hanno mai avuto un accesso diretto ai mercati così facile come hanno oggi attraverso ETF delle più disparate nature, spesso sovrastimando la liquidità (molto al di sopra di quella dei loro sottostanti) e la diversificazione (spesso una frazione di ciò che viene rappresentato).

Soldi caldi sbloccati, guidati dalla vendita al dettaglio, gestiti passivamente: il rischio di liquidità giornaliero è oggi molto sottovalutato. Con esso, il cosiddetto "rischio gap", in particolare il rischio gap notturno. Il che ci porta al vero pericolo nei mercati in questi giorni essendo il mercato stesso, che può implodere sotto il suo stesso peso in un momento.

La liquidità, definita come la capacità di uscire da posizioni in periodi di stress del mercato, è oggi sopravvalutata dalla proliferazione di veicoli passivi e veicoli di liquidità giornalieri. Ora più che in qualsiasi momento dell'ultimo decennio, gli investitori hanno la possibilità di vendere posizioni in un dato giorno per l'intero importo. Se si verifica un evento di shock sufficientemente ampio, il sistema di mercato potrebbe avere difficoltà ad assorbire i flussi di vendita, portando quindi a un effetto a valanga di maggiori flussi di vendita e ampi rischi di gap al ribasso.

Il rischio di una richiesta di margine giornaliero di $ 2 trilioni o di un evento di riscatto sui mercati non è più un esercizio teorico, ma al giorno d'oggi è un'ipotesi praticabile. Quando i primi tre gestori patrimoniali statunitensi da soli gestiscono l'incredibile cifra di 14 milioni di dollari di AuM, per la maggior parte al dettaglio / giornaliera / passiva, il problema dovrebbe trovarsi su ogni tabella di regolamentazione del mercato / partecipante e non lo è. Al contrario, non vi sono FED, BCE né BoJ messi insieme. Una massiccia mossa durante la notte è quindi resa del tutto possibile, da un passivo giornaliero al dettaglio passivo non diversificato.

Il nostro progetto per la prossima crisi non è il 1987, né il 2000 né il 2008. Ma piuttosto il "Quant Quake" di agosto 2007. Chiamato anche " fattore di agosto" . A quel tempo, i rinomati fondi quantistici, incluso il famoso fondo QIS Goldman Sachs, persero il 30% in breve tempo: senza alcun motivo apparente - il che a sua volta dice molto sulla fragilità del mercato. Tranne che questa volta potrebbe essere 10 volte peggiore, in quanto non sarebbe isolato dai fondi quantistici ma piuttosto si espanderebbe rapidamente attraverso la costosa rete finanziaria passiva non diversificata.

I rapporti sui rifiuti non sono mai stati Trashier

Liquidità giornaliera, gestita passivamente e orientata al dettaglio. Le lacune di liquidità hanno abbastanza da lavorare. Ma questo non è tutto. La liquidità giornaliera è un'ossessione per gli investitori in Europa, che rappresenta la stragrande maggioranza delle strategie di investimento nel continente in questi giorni. In un mondo a rendimento zero, i gestori hanno voluto includere nei loro portafogli il maggior premio possibile di illiquidità, investendo in titoli quasi invendibili fino ai limiti di legge dei loro fondi. Per i fondi OICVM, i veicoli comuni per la liquidità giornaliera in Europa, quel limite era il 10% di Cestino. I recenti casi di Woodford, H2O, GAM - in cui sono state trovate sacche illiquide in portafogli apparentemente liquidi e hanno colto di sorpresa il mercato - descrivono una tendenza diffusa in tutto il settore e misurano la disperazione per le prestazioni (e la sopravvivenza) dei gestori patrimoniali dopo 10 anni di repressione del raccolto.

Questo può essere previsto. È una conseguenza logica del persistente ambiente a rendimento zero.

Mark Carney, Governatore della Banca d'Inghilterra, ha indicato la questione delle discrepanze di liquidità come segue: “Questo è un grosso problema. Puoi vedere qualcosa che potrebbe essere sistemico. Questi fondi sono costruiti su una bugia, ovvero è possibile disporre di liquidità giornaliera per attività fondamentalmente non liquide. E questo porta ad aspettarsi che gli individui non siano così diversi dall'avere denaro in una banca ”.

I rapporti di spazzamento non sono i soli a rischiare illiquidità abitativa tra i fondi OICVM. Altre fonti di illiquidità includono:

- Derivati overlay, in cui i gestori vendono volatilità per migliorare le prestazioni e rilanciare il carry, sia su azioni (vendere put o chiamate per accettare upfront premium, convertibili inversi / autoclabili), credito (vendere swaptions su tassi, vendere opzioni di spread di credito, vendere CD o altro strumenti non finanziati), valuta o combinazioni (opzioni esotiche)

- Quegli ETF - e altri veicoli di liquidità giornalieri - in cui la liquidità e la diversificazione sono sopravvalutate, alla fonte: teoricamente vendibili su base giornaliera ma, in realtà, la liquidità evapora quando è più necessaria su ripide flessioni del mercato - liquidità illusoria

Back To Square One, Dopo Trump Sugar Rush Digressione

Quando è stata l'ultima volta in cui i tassi si sono spostati in territorio negativo in massa, il dollaro USA ha avuto paura di apprezzare selvaggiamente, il Renminbi a rompere i nuovi minimi e creare il caos, i PMI crollano? Alla fine del 2015.

Nel frattempo, interviene un intervento monetario coordinato a livello globale e poi, alla fine del 2016, i lavori preparatori che porterebbero alla "corsa allo zucchero fiscale di Trump" di massicci tagli fiscali.

Se al momento l'intervento monetario funzionasse a meraviglia, oggi possiamo aspettarci una minore efficacia marginale, dato che la maggior parte delle munizioni sono state spese e il coordinamento della Banca centrale globale è oggi più arduo a causa delle tensioni commerciali e delle interferenze politiche.

Se il mercato è una bolla ora, è stata anche una bolla un anno o due fa, una che è stata colpita un po 'di più dagli steroidi monetari e fiscali. La lattina è stata calciata lungo la strada a caro prezzo.

The Next Jolt in Europe: Banks

Estratto da una struttura di mercato in evoluzione e tendenze secolari, e tornando per un momento alle tradizionali analisi di mercato, il problema più imminente che il mercato dovrà affrontare nell'H2 2019 sembra essere in Europa, anche prima delle guerre commerciali.

L'Europa sta attraversando un periodo difficile, e questa non è una novità. Come abbiamo discusso di recente a gennaio, le elezioni del Parlamento europeo sono state un evento critico, ben oltre un argomento sulla Brexit troppo pubblicizzato. L'evento non si è rivelato per il meglio, poiché i partiti populisti sono progrediti ulteriormente, indiscutibilmente, e una mancanza di visione a lungo termine era ancora evidente. Nel frattempo, l'ambiente politico in Italia si è complicato ulteriormente, con il governo disarticolato e nuove elezioni in vista. Con tassi negativi profondi e duraturi, le banche europee si trovano in una situazione terribile per non dire altro. I recenti nuovi minimi pluriennali del settore bancario sono inevitabilmente la variabile da tenere d'occhio da qui. La BCE proverà a guadagnare più tempo con nuovi stimoli monetari e la Germania introdurrà una qualche forma di stimolo fiscale (finalmente). Dovremo vedere le attuali politiche che verranno introdotte, prima di valutare. In generale, tuttavia, nonostante tali misure temporanee nei tempi supplementari, permangono problemi strutturali, e le forze di mercato potrebbero a un certo punto prevalere. L'intervento monetario è marginalmente inefficace, indipendentemente dalle dimensioni, e irto di maggiori danni collaterali al settore bancario stesso. È probabile che venga introdotta una misura di controllo della curva dei rendimenti, per evitare che i rendimenti di lungo termine implodano ulteriormente (Germania) o aumentino in modo incontrollato (Italia). Per inciso, un Dollaro più forte nel processo, su un EUR più debole, non può aiutare a rischiare attività a livello globale, in un momento in cui il Dollaro è forte e minaccia di spezzare le linee di tendenza a lungo termine contro la maggior parte delle valute mondiali.

Nuovi problemi Nuovi strumenti

Il motivo della nostra disaffezione con le tradizionali analisi di mercato è che sembra impotente aiutare a navigare negli storici spostamenti tettonici che abbiamo di fronte.

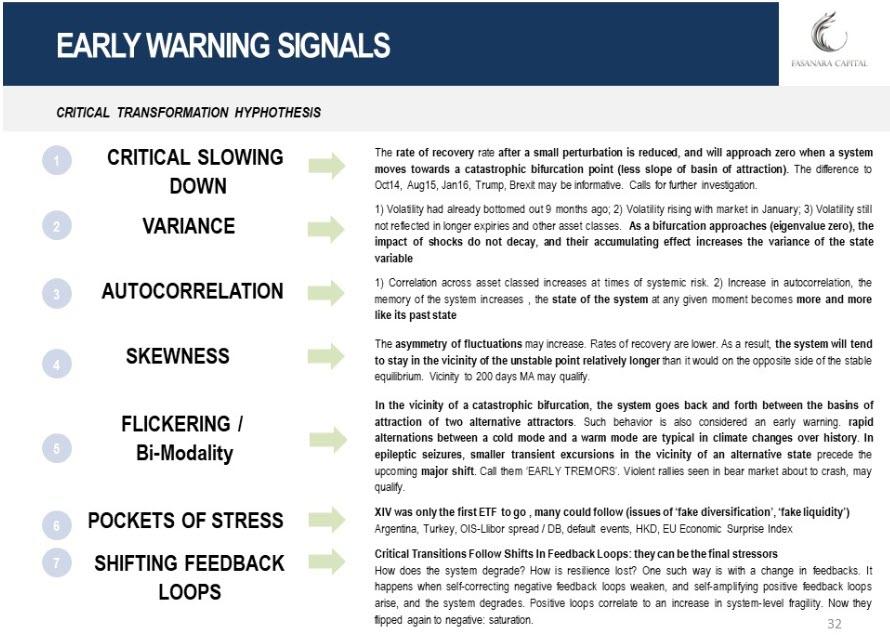

In un momento in cui l'analisi del mercato tradizionale è meno utile del solito per valutare la probabilità e la vicinanza di un importante aggiustamento dalle condizioni di bolla per i mercati finanziari e isolare la soglia critica oltre la quale gli eventi raccolgono slancio e velocità, la scienza della complessità può invece aiutare a perdere un po 'di luce. Diversamente che nella finanza, viene spesso utilizzato in altri sistemi dinamici complessi, come ecosistemi, società, clima, oceani, cervello, sistema immunitario umano ecc. Per aiutare ad analizzare le dinamiche della criticità vicine ai punti di non ritorno.

Numerosi fattori sembrano suggerire che ci stiamo avvicinando al punto di svolta nei mercati. I segnali di allarme precoce che abbiamo analizzato nelle precedenti scritture sono elencati nella tabella seguente.

In tempi recenti, abbiamo anche dedicato del tempo alla modellazione e alla visualizzazione della fragilità della struttura del mercato ( Effetti a cascata nei mercati passivi moderni non diversificati e analisi della struttura del mercato: verso una trappola a bassa diversità ), oltre a derivare indicatori a livello di sistema di fragilità del mercato (Come misurare la vicinanza a un crollo del mercato: presentazione degli "SRI" degli indicatori di resilienza del sistema ).

Sebbene inconcludenti, tali strumenti aiutano a descrivere il degrado del sistema negli ultimi anni e oggi consentono di inquadrare il rischio sistemico con uno stato di allerta elevato, le attuali condizioni di mercato come profondamente fragili e in prossimità di un cambiamento importante, una transizione critica a livello di sistema.

Fonte: FASANARA CAPITAL | PRESENTAZIONE, 11 maggio 2018

Fragilità del mercato (parte II): punti di ribaltamento e segni d'arresto

Presentazione e registrazione video, sui mercati come sistemi dinamici complessi e una struttura concettuale per ripensare il rischio sistemico come problema di complessità, in 3 fasi: analisi del punto di ribaltamento, analisi dei segnali di allarme precoce, analisi delle farfalle. link .

'' Quindi, non cerchiamo di essere come gli altri, che dormono, ma siamo svegli e sobri. ''Primi Tessalonicesi 5: 6

Come i tassi di interesse negativi rovinano l'economia

Ora chiedono a gran voce questa assurdità del NIRP negli Stati Uniti. Come andrà a finire?

Ora si parla ovunque che anche gli Stati Uniti scenderanno a tassi di interesse negativi. E ci sono persone a Wall Street e nei media che stanno sostenendo questa assurda condizione in cui i titoli di stato e forse anche quelli societari, e alla fine anche i titoli spazzatura hanno rendimenti negativi. Tutta questa assurdità del NIRP è già il caso in Europa e in Giappone.

Ora ci sono circa $ 17 trilioni - trilioni con un T - in debito a rendimento negativo nel mondo, debito pubblico e corporate combinato.

Questo è iniziato come un esperimento di emergenza a breve termine. E ora questo esperimento di emergenza a breve termine è diventato la nuova normalità. E ora è necessario aggiungere ulteriori esperimenti di emergenza a breve termine, perché, sai, i primi lotti non erano abbastanza grandi e non hanno funzionato, o hanno smesso di funzionare, o più realisticamente, hanno rovinato le cose così male che niente funziona più.

Quindi come andrà a finire?

Le indiscrezioni della BCE nelle ultime due settimane hanno ipotizzato la possibilità di un pacchetto di stimoli shock and awe, oltre ai pacchetti di stimoli shock and awe che la BCE ha già implementato, vale a dire tassi di interesse negativi, strutture di liquidità e QE.

L'intero mercato dei titoli di stato tedeschi, anche i titoli a 30 anni hanno rendimenti negativi. E l'economia tedesca si è ridotta nell'ultimo trimestre. Ciò dà alla Germania due degli ultimi quattro trimestri in cui la sua economia si è ridotta - nonostante i tassi di interesse negativi della BCE e nonostante i rendimenti negativi sui suoi titoli di Stato e nonostante i rendimenti negativi tra molte obbligazioni societarie.

In altre parole, l'economia tedesca, la quarta più grande al mondo, sta colpendo le slitte nonostante o a causa di rendimenti negativi. E ora la BCE vuole flettere i suoi muscoli per ottenere rese ancora più negative.

E ci sono persone che vogliono prescrivere lo stesso tipo di applicazione killer per aiutare l'economia degli Stati Uniti - che sta crescendo bene.

Da quando il pacchetto shock and awe della BCE ha iniziato a comparire nella raccolta di voci all'inizio di agosto, l'indice azionario bancario europeo - include le banche in tutti i paesi dell'UE, non solo quelli che usano l'euro - beh, dal momento che lo shock- sono comparse voci di timore reverenziale, l'indice azionario di quelle banche è sceso dell'11%.

I tassi di interesse negativi sono terribili per le banche. Distruggono il modello di business per le banche. Rendono più probabili i futuri crolli bancari perché le banche non possono costruire capitali per assorbire le perdite. Ma le banche sono un fattore cruciale in un'economia moderna. È come un'utilità elettrica. Puoi in qualche modo sopravvivere senza elettricità, ma un'economia moderna non può prosperare senza elettricità. Stessa cosa per il ruolo svolto dalle banche commerciali.

Quindi quel calo dell'11% dell'indice delle azioni bancarie non è stato da qualche bolla alta, ma da un livello infernale basso. L'indice è ora in calo del 78% rispetto al picco del 2007. Ed è tornato dove era stato per la prima volta nel 1990. Quindi, è stato, vediamo, quasi tre decenni fa.

Le banche europee sono malate, malate, malate . E con rendimenti negativi, stanno ottenendo l'esatto contrario di ciò di cui hanno bisogno. Non c'è da stupirsi che i titoli bancari abbiano reagito in modo scaltro alla minaccia di tassi di interesse più profondamente negativi.

In Giappone, stessa cosa. Il Giappone ha utilizzato il QE per abbassare i tassi di interesse molto prima ancora che venisse usato il termine QE. E il Giappone ha avuto tassi di interesse vicini allo zero o inferiori allo zero per 20 anni. Ma l'indice bancario è sceso dell'8% dal 1 ° agosto, quando sono iniziate le nuove voci di stimolo, che si sono chiuse venerdì al nuovo minimo pluriennale. E l'indice è in calo del 73% rispetto al 2006.

Non volevo nemmeno guardare l'indice delle banche risalente agli anni della bolla giapponese negli anni '80. Perché quello sarebbe stato il masochismo. Ma ho guardato. L'indice TOPIX Banks ha raggiunto il picco a 1.500 nel 1989, e ora è a 129. Lasciatelo affondare per un momento: è precipitato del 91% in questi 30 anni.

Pertanto, i tassi di interesse pari allo zero per cento e quelli peggiori, negativi, sono terribili per le banche a lungo termine. E poiché fanno male alle banche, per estensione, fanno anche male all'economia reale che si affida alle banche per fornire l'infrastruttura finanziaria in modo che l'economia possa funzionare.

Le banche commerciali devono prendere depositi ed estendere prestiti. Questa è la loro funzione principale. Questa intermediazione creditizia, come viene chiamata, è come un'utilità finanziaria. Una banca può fallire. Ma il sistema bancario in generale non può fallire. Sarebbe come se le luci si spegnessero. Quindi, ci devono essere regolamenti speciali, proprio come ci sono regolamenti sui servizi elettrici.

E le banche devono fare soldi con le loro attività principali. Il motivo del profitto deve renderli aggressivi sui prestiti e la paura della perdita deve renderli prudenti. Si suppone che queste due forze si bilancino nel tempo, con le banche che oscillano troppo in una direzione e poi nell'altra direzione come parte del normale ciclo economico.

E questo generalmente funziona, con qualche singhiozzo, purché le banche possano farlo proficuamente, il che significa che fanno abbastanza soldi e mettono da parte abbastanza capitale durante i periodi buoni per essere in grado di mangiare le perdite durante i periodi difficili senza crollare.

In questa attività di base, le banche fanno soldi attraverso la differenza tra i tassi di interesse che applicano sui prestiti ai propri clienti e il loro costo di finanziamento di tali prestiti. Questo costo del finanziamento è principalmente una funzione dell'interesse che la banca paga sui suoi depositi, sulle obbligazioni che ha emesso e simili.

Se i tassi di interesse diventano negativi, lo spread di cui la banca ha bisogno per ottenere un profitto si assottiglia. Ma i rischi aumentano perché i prezzi delle attività utilizzate come garanzia sono stati gonfiati da questi bassi tassi di interesse. All'inizio va bene, ma per un periodo più lungo, questa equazione ha gravi problemi.

I tassi di interesse negativi spingono le banche a inseguire i rendimenti per realizzare un qualche tipo di profitto. Quindi fanno cose troppo rischiose e arrivano con rendimenti inadeguati. Ad esempio, per ottenere un certo rendimento, le banche acquistano obbligazioni di prestito garantite da prestiti a leva con rating aziendale spazzatura. In altre parole, si caricano di rischi finanziari speculativi. E mentre questo si trascina, le banche diventano più precarie e instabili.

Questo non è un segreto. La BCE e la Banca del Giappone e persino la Banca nazionale svizzera hanno ammesso che i tassi di interesse negativi indeboliscono le banche. La BCE ha persino parlato di una strategia per "mitigare" gli effetti distruttivi delle sue politiche sulle banche.

Quindi questo è il problema con i tassi di interesse negativi e le banche. Distruggono le banche.

In termini di economia reale, i tassi di interesse negativi hanno un impatto ancora più profondamente distruttivo: distorcono o eliminano il singolo fattore più importante nel processo decisionale economico: la determinazione del prezzo del rischio.

Il rischio è valutato attraverso il costo del capitale. Se il capitale viene investito in un'impresa rischiosa, gli investitori richiedono un rendimento maggiore per compensare il rischio. E il costo del capitale per l'azienda rischiosa è più elevato. Se il capitale viene investito in un'attività a basso rischio, il rendimento per l'investitore e il costo del capitale per l'azienda dovrebbero essere entrambi inferiori. E il mercato decide come uscire.

Ma se le banche centrali spingono i tassi di interesse al di sotto dello zero, questa funzione essenziale di un'economia non funziona più. Ora il rischio non può più essere valutato. L'esempio perfetto di questo: alcune obbligazioni spazzatura in Europa ora negoziano con un rendimento negativo. Ciò dimostra che il sistema di tariffazione del rischio in Europa è kaput.

Quando i rischi non possono più essere valutati correttamente, ci sono una serie di conseguenze - tutte negative a lungo termine per l'economia reale. Significa cattivi investimenti e cattive decisioni; significa sovrapproduzione e sovraccapacità. Significa bolle di attività che caricano l'intero sistema finanziario con enormi rischi perché queste attività sono utilizzate come garanzia e il loro valore è stato gonfiato da rendimenti negativi.

Quindi ottieni queste strane combinazioni - ad esempio, di enormi bolle abitative in città come Berlino e Monaco e in altri luoghi, mentre allo stesso tempo la Germania ha un piede in una recessione.

E come rimedio a questa situazione causata in parte dai tassi di interesse negativi, la BCE vuole fare un nuovo pacchetto shock and awe, oltre a quelli che ha già fatto, portando i tassi di interesse ancora più in profondità nel negativo.

Quanto più persistono i tassi di interesse negativi, tanto più diventa complicato un sistema economico. E quanto più profonda è la disfunzione, tanto più difficile è che questo sistema economico emerga da questa condizione sbagliata senza una sorta di grande ripristino.

E una grande reimpostazione è ovviamente esattamente ciò che ogni banca centrale teme di più.

Come andrà a finire? Nessuno lo sa perché nessuno lo ha mai fatto prima. Ma abbiamo qualche idea: finora, i risultati sono già negativi e ora, poiché i risultati sono già negativi, vogliono abbassare i tassi di interesse per far fronte ai risultati negativi che questi bassi tassi di interesse hanno già causato.

Quando inizi a pensarci abbastanza a lungo, cucinare tassi di interesse negativi è come prendere decisioni economiche estremamente importanti intenzionalmente nel peggiore dei modi, al fine di disabilitare il corretto funzionamento dell'economia. E quando l'economia smette di funzionare correttamente, queste persone sono sorprese e quindi preparano tassi di interesse ancora più profondamente negativi per risolvere il problema che questi tassi di interesse negativi hanno già causato.

È come guardare una farsa di schiaffi a buon mercato e vuoi ridere di tutta questa idiozia in corso in Europa e in Giappone. Ma questa non è una farsa. È la politica della banca centrale che sta facendo è completamente fallimentare.

Autore di Wolf Richter via WolfStreet.com

* * *

Ti piace leggere WOLF STREET e vuoi supportarlo? Usando i blocchi degli annunci - ho capito perché - ma vuoi supportare il sito? Puoi donare "soldi per la birra". Lo apprezzo immensamente .