Secondo istituti governativi, la crescita nel 2018 è stata dell’1,67% o addirittura negativa. La borsa affonda e le imprese private e statali vanno in bancarotta. La bolla speculativa della Cina sta per scoppiare. Il discorso del prof. Xiang Songzuo, dell’università Renmin, che è stato censurato su internet.

Pechino (AsiaNews) - Presentiamo qui l’importante discorso che il prof. Xiang Songzuo ha tenuto lo scorso 16 dicembre alla Scuola di economia dell’università Renmin, durante un seminario per imprenditori. Questo discorso è ormai introvabile in Cina perché la censura l’ha cancellato da internet. Il motivo è chiaro: il prof. Xiang, conosciuto per il suo carattere schietto, dà un’immagine della Cina molto meno favolosa di quella che raccontano giornalisti ed “esperti”, veri aedi di corte – così numerosi e ben pagati in oriente e occidente. Il prof. Xiang – accademico alla scuola di Finanza della Renmin e già capo economista alla Banca cinese dell’agricoltura – rivela per esempio che la crescita del Paese per il 2018 – secondo istituti governativi, che lui non nomina – è dell’1,67 o addirittura negativa: molto lontana dalla crescita ufficiale del 6,5%. Egli fa comprendere che la proprietà privata non è ancora ben difesa in Cina e che il debito del Paese è ormai a livello di pericolo (il 300% del Pil). Davanti a un simile, inconfessato crollo, in cui vanno in bancarotta imprese private e statali, il prof. Xiang suggerisce profonde riforme economiche, politiche e di governo. Va anche detto che gli Stati Uniti, con la loro bolla finanziaria, e l’Europa con la sua fragile politica monetaria, non stanno meglio. Quella della Cina – come riconoscono alcuni economisti – è una bolla più totale: non solo monetaria e finanziaria, ma anche economica e sociale. L’unica differenza è il silenzio che c’è sulla Cina, segno che si sta preparando a rendere la popolazione cinese una vittima dello scoppio di tale bolla. Del discorso del prof. Xiang esiste anche un video in cinese, salvato in occidente, visibile qui, che ha ricevuto milioni di visite. Un grazie al coraggio del prof. Xiang Songzuo, e a Chinachange, che ha provveduto alla traduzione inglese del suo discorso (traduzione intaliana a cura di AsiaNews).

Il grande cambiamento mai visto negli ultimi 40 anni

Con voi, miei amici studenti, voglio condividere due caratteri cinesi. Spero che ognuno qui presente, ogni imprenditore, possa riflettere insieme con me. Questi due caratteri sono fan si (反思, riflettere). Su cosa riflettere?

L’economia cinese è andata giù quest’anno, come tutti sanno. Il 2018 è un anno straordinario per noi, con così tante cose avvenute. Ma la cosa più importante è il rallentamento dell’economia.

Quanto brutte sono le cose? La cifra che dà l’Ufficio nazionale di statistiche (NBS) è del 6,5%, ma proprio ieri, il gruppo di ricerca di un’importante istituzione ha prodotto un rapporto interno. Potete indovinare la crescita di Pil emersa, usando i dati dell’NBS?

Essi hanno usato due modi di misurare. Con la prima stima, la crescita del Pil per la Cina è circa l’1,67%. Secondo l’altra misurazione, la crescita è negativa.

Naturalmente, il mio punto principale non è l’accuratezza di questi calcoli, o quale sia più credibile. Ma quest’anno vi sono stati tre temi legati alla Cina che noi non abbiamo considerato, o che abbiamo sbagliato a giudicare in modo serio.

Anzitutto, la guerra commerciale fra Cina e Usa. Abbiamo fatto qualche dichiarazione non accurata? Abbiamo sotto-estimato la severità della situazione? Ricordiamo alcuni slogan dei maggiori media all’inizio dell’anno: “Nella guerra commerciale fra Usa e Cina, gli americani stanno sollevando pietre che cadranno sui loro stessi piedi, la Cina vincerà di sicuro”. “Che le battaglie siano lunghe o brevi, la Cina vincerà la guerra commerciale senza alcun dubbio”.

Cosa sta dietro questo modo di pensare? Fino ad oggi, noi continuiamo a soffrire di una dissonanza cognitiva fra il modo in cui capiamo la guerra commerciale Cina-Usa e la realtà internazionale. Ciò richiede una profonda riflessione.

Incolumità e proprietà privata

Secondo punto: qual è stata la causa di questa crisi economica? Perché le imprese private hanno sofferto battute d’arresto nel 2018? Guardando i dati, gli investimenti delle imprese private sono scesi in modo sostanziale, per cui: cosa ha fatto perdere fiducia ai proprietari di imprese private? Il 1° novembre, i leader della nazione si sono radunati per una conferenza economica di alto profilo, che qualcuno ha interpretato come un segnale lanciato dal governo per riconquistare la fiducia delle imprese private, mentre l’economia peggiora.

Purtroppo, dall’inizio dell’anno, sono stati gettati qua e là ogni tipo di dichiarazione ideologica: frasi come “la proprietà privata sarà eliminata”, “la proprietà privata sarà eliminata, ma non ora”, “per le imprese private è tempo di svanire”, “tutte le imprese private dovrebbero essere ridate ai loro lavoratori”. Poi c’è stato quello studio di alto profilo di Marx e del Manifesto comunista. Ricordate quella frase del Manifesto comunista? Abolire la proprietà privata. Che tipo di segnale pensate che questo mandi agli imprenditori privati?

Per questo abbiamo bisogno di riflettere sulla crisi economica della Cina, la pressione sulla economia cinese e la guerra commerciale fra Usa e Cina, che sta crescendo ogni giorno di più. Dobbiamo riflettere su quello che abbiamo sbagliato; su come far rivivere l’economia, mentre camminiamo verso il futuro; che passi dobbiamo fare perché l’economia della Cina mantenga un tasso di crescita sostenuto.

Forse non siete d’accordo con quello che dico; per favore, siate liberi di esprimere le vostre opinioni. Ma io spero che voi possiate pensare in maniera sobria dopo che concluderemo il seminario di oggi. Perché dico ciò? Perché i problemi che affrontiamo sono i nostri e ve ne sono molti. Ma molti di essi sono stati affrontati solo in termini superficiali.

Al simposio sul settore privato, il segretario generale Xi Jinping ha parlato di sei temi. Fra quelli, io sono più preoccupato del sesto: la protezione della integrità personale e della proprietà. Pensateci. In una nazione con un robusto stato di diritto, dove tutti sono uguali davanti alla legge, questi basilari diritti umani non dovrebbero essere garantiti per tutti, imprenditori e comuni cittadini?

Sono passati 40 anni dal [programma di] riforma e apertura, eppure il segretario generale sente che è ancora necessario promuovere i diritti degli imprenditori per quanto riguarda la loro incolumità e la sicurezza della loro proprietà. Ciò riflette la gravità dei temi che riguardano il governo della società cinese e lo Stato. A mio parere, l’economia cinese dovrà affrontare sei sfide interne che meritano la nostra seria considerazione. A causa del poco tempo, non potrò esaminarle tutte.

La guerra commerciale Cina-Usa

In più, vi sono tre grandi sfide esterne. La prima è la guerra commerciale, che in effetti non è più una guerra commerciale, ma piuttosto uno scontro fra due opposti sistemi di valori. Si può dire con certezza che il rapporto Cina-Usa è giunto ora a un crocevia e si trova davanti sfide storiche significative. Cosa dobbiamo fare? Ad essere onesti, non penso abbiamo trovato ancora un brandello di soluzione.

Voi sapete che il capo dell’ufficio finanziario della Huawei, Meng Wanzhou, è stata incarcerata a Vancouver. Negli ultimi due giorni, i maggiori media come la Bbc e la Cnn hanno riportato che gli Usa stanno dando addosso alla Huawei in tutti i modi. Quanto questo fatto ci dice non riguarda solo il commercio e l’economia.

Un tempo parlavamo di “periodo di opportunità strategica di crescita economica per la Cina”. Questo periodo esiste ancora? Personalmente, guardando alla situazione internazionale, penso che questo periodo sta svanendo velocemente.

Guardiamo a cosa significa “periodo internazionale di opportunità strategica”. Significa che in passato, le regole internazionali ci erano favorevoli; avevamo pieno accesso a tecnologia, capitali, talenti e mercati. A causa dei cambiamenti imminenti che affrontiamo sui fronti nazionale e internazionale, ho intitolato il mio discorso di oggi “Il grande cambiamento mai visto negli ultimi 40 anni” (四十年未有之大变局).

Abbiamo davvero considerato i problemi? Certo il problema a breve termine che vediamo è il declino economico; la preponderanza di dati che dimostrano questo punto non ha bisogno di spiegazioni. I dati riguardo alla performance di novembre non sono stati ancora pubblicati, ma potete estrapolarli dalle cifre di ottobre: c’è un declino praticamente in tutti i settori, dai consumi al dettaglio, alle auto, le proprietà immobiliari. Guardate all’export della Cina: Chi può dire che la guerra commerciale non ha avuto alcun impatto sulla Cina e che la Cina è sicura di vincere la guerra per quanto grande essa sia? E la gente che parlava così in aprile e maggio, perché non ridice quelle parole ora?

Perché abbiamo fatto questi errori nel valutare le circostanze internazionali?

Guardiamo a queste cifre. Che la Cina abbia di fronte una crisi economica a lungo termine non è un problema in sé. Ma avrete notato che i consumi e il settore dei servizi ora sono il 78,5% del Pil. Con la logica del governo, questo dovrebbe essere una buona cosa, perché significa che la transizione verso un’economia dei consumi ha avuto successo: un tempo ci basavamo sugli investimenti e l’export; ora ci basiamo sui consumi e sul settore dei servizi. Tutto ciò è ragionevole, ma pensiamo: in un Paese come la Cina, se gli investimenti diminuiscono in modo drammatico, possiamo mantenere la stabilità economica basandoci sui soli consumi?

Il fatto che consumi e servizi comprendano il 78,5% del Pil può essere una buona notizia in qualche modo, ma le implicazioni negative la eclissano in modo totale. Guardiamo agli investimenti. Ancora più importante, possono i consumi da soli sostenere una più veloce crescita economica?

Nei 40 anni seguiti alla riforma economica, abbiamo vissuto cinque fasi di consumo. La prima era per risolvere il problema del cibo; la seconda era quella dei “nuovi grandi tre” [新三大件, per indicare frigorifero, tivù a colori, lavatrice]; la terza era il consumo di informazioni; la quarta l’automobile; la quinta le proprietà immobiliari.

Ma queste cinque ondate sono in pratica giunte alla fine. Le vendite di auto sono calate bruscamente, gli acquisti di proprietà immobiliari si sono ridotti in modo sostanziale, così abbiamo seri problemi. Questa è la questione cruciale delle sei stabilità elencate dal Politburo [stabilità d’impiego, di finanza, di commercio estero, di investimenti stranieri, stabili investimenti e stabili aspettative]; per scherzare, qualcuno su internet li ha definiti i sei “teneri baci” [吻, wen, bacio, ha lo stesso suono di 稳, wen, stabilità].

Permettetemi di darvi altri tre “baci”: riserve stabili, tassi di cambio stabili, prezzi delle case stabili. È abbastanza ovvio che queste stabilità sono difficili da raggiungere. Per ora sembra che “stabili investimenti stranieri” e “stabile tasso di cambio” non siano un problema. Gli investimenti stranieri sono stabili. Ma come stabilizzare investimenti, export, mercato immobiliare, impiego? Il motivo per cui voglio condividere con voi la parola “riflettere” con ognuno: oggi abbiamo bisogno di riflettere sul perché ciò è successo e come trovare una soluzione appropriata.

La borsa e le imprese in bancarotta

Via via che l’economia rallenta, il rischio finanziario cresce e le attività di banche nascoste si restringono in modo rapido. Alcuni dicono che il presidente della banca centrale cinese si sia scusato, dicendo che la loro politica primaria non era stata pensata bene, mancava di coordinamento, e non era attuata in modo proprio; che queste, insieme agli effetti dei pesanti regolamenti, hanno causato una riduzione del credito. Certo, questa è una ragione importante, ma non è il punto fondamentale.

Il mercato dei finanziamenti diretti, sia i bond che le azioni di borsa, nel 2018 si sono dimezzati e che molte compagnie sono divenute inadempienti (default). Il debito totale causato dal default supera i 100 miliardi di RMB (14,5 miliardi di dollari Usa) per i primi tre trimestri.

Secondo dati offerti dal governo, il debito da default delle compagnie potrebbe superare i 120 miliardi di RMB e molti commerci sono andati in bancarotta. Come dice Cao Dewang (曹德旺), le imprese crollano a frotte, e nemmeno le imprese statali sono risparmiate. La Bohai Steel, una volta citata nella lista di Fortune Global 500, quando è andata in bancarotta era in debito di 192 miliardi di RMB, ma il numero reale potrebbe essere fino a 280 miliardi di RMB.

I debito dei governi locali è un grosso problema nel mercato finanziario della Cina. Sui numeri, l’Ufficio nazionale di audit dice che è circa di 17.800 miliardi di RMB, mentre He Keng (贺铿), vicedirettore del Comitato per gli affari economici e finanziari dell’Assemblea nazionale del popolo, pensa che esso sia di oltre 40mila miliardi di RMB. Ciò che è peggio, è che nessun governo locale abbia l’intenzione di ripagare i suoi debiti.

Questo è il contesto più largo. Poi ci sarebbe anche il crollo della borsa. Il mio amico, il sig. Jin Yanshi (金岩石), fra breve condividerà con voi i suoi pensieri riguardo a una imminente ripresa del mercato azionario, ma secondo me, esso è lontano dall’accadere. Guardate alla storia: solo il crollo di Wall Street del 1929 può essere paragonato al ripido declino che le azioni cinesi hanno sperimentato quest’anno. Alcuni titoli sono scesi dell’80 e perfino del 90%.

E qui c’è il problema a cui dobbiamo pensare oggi: sappiamo che la borsa cinese è dolorante, ma cosa la colpisce esattamente?

Alcuni danno la colpa ai regolatori di titoli (securities regulators), al presidente Liu (刘主席), o a questo o quello, ma io penso che essi se la stanno prendendo con la gente sbagliata. Il problema è nella politica regolatrice, che da tempo è un po’ mancante. L’assenza di un completo regolamento della borsa potrebbe essere un tema importante, ma non è quello cruciale.

Guardiamo alla struttura dei profitti. Per dirla con franchezza, le compagnie listate nella borsa in Cina non fanno soldi. Ma allora, chi ha preso i pochi profitti fatti dalle oltre 3mila compagnie listate nella borsa cinese? Due terzi sono stati presi dal settore bancario e da quello immobiliare. I profitti guadagnati da 1444 compagnie nel gruppo delle PMI e nei consigli d'impresa per la crescita, non sono nemmeno pari a una volta e mezza i profitti della Banca industriale e commerciale della Cina. Come può un tipo di mercato così divenire un mercato impetuoso (a bull market)?

Quando compriamo azioni, noi stiamo comprando i profitti della compagnia, non montature e voci. Ho letto un recente rapporto che paragona i profitti delle compagnie listate in Cina e quelle negli Usa. Ci sono molte compagnie pubbliche negli Usa che hanno decine di miliardi di profitti. Quante compagnie cinesi manifatturiere e tecnologiche hanno fatto questi risultati? Ce n’è solo una, ma non è nella borsa [Xiang si riferisce alla Huawei, la compagnia tecnologica]. Cosa ci dice ciò? Come dice il prof. Robert Shiller di Yale: a breve termine, le performance delle borse possono non essere il barometro dell’economia, ma lo sono a lungo termine.

Così, io penso che la terribile performance della borsa dimostra solo una cosa: che l’economia reale in Cina è piuttosto in disordine. Dov’è la ripresa del mercato azionario? Penso sia ovvio che la fiducia degli investitori non sia ancora ristabilita.

La bolla speculativa

Il 19 e il 20 ottobre sono emerse alcune politiche e il vice-premier Liu He (刘鹤) ha fatto un discorso in cui di persona ha promesso dei risultati, ma che ne è stato? L’indice SSE [indice composito della borsa di Shanghai] è sceso a 2600 punti dallo scorso venerdì e rimane lì, appena vivo. Quando arriverà la ripresa del mercato? Il mercato immobiliare non sta mostrando segni di ottimismo per ora, ma non andrò nei dettagli per mancanza di tempo. Potete prendere una foto dei dati per vostro uso.

E’ per questo che la Cina vuole combattere le tre dure battaglie. Il declino economico della Cina indica che vi è un problema maggiore legato all’espansione e alla crescita: essa ha deviato dai fondamentali e si è mossa verso la speculazione. Queste sono parole dette dall’ex capo della banca centrale di Cina, Zhou Xiaochuan (周小川).

Quali sono i nostri rischi finanziari attuali? Essi sono nascosti, complessi, acuti, contagiosi e malevoli. Squilibri strutturali sono massicci, e le violazioni della legge e dei regolamenti sono rampanti. Bisogna prevenire “cigni neri” e fermare “grigi rinoceronti”. Una volta, un reporter ha domandato a Zhou: “Dove sono i cigni neri? Quali sono?”. Zhou ha sorriso e non ha risposto.

I “cigni neri” sono vicini a voi. Il prestito P2P, blockchain, Coin Circle non sono tutti dei “cigni neri”? Ma non potete vederli. E per i “grigi rinoceronti”, questi possono attaccarvi in ogni momento. Il più grosso di loro è il mercato immobiliare.

Abbiamo speculazioni rampanti in ogni dove, in troppi aspetti. In breve, è arbitraggio.

Durante la conferenza nazionale di lavoro sulla finanza lo scorso anno, il segretario generale e il premier hanno criticato con forza il settore finanziario con una lista di polemiche dal timbro letterario, dicendo che essi si stavano trastullando senza la minima considerazione per la realtà e che il settore finanziario era nel caos ed era una visione terribile da sostenere.

Oltre a questo arbitraggio finanziario, cosa fa la maggior parte delle aziende con i loro soldi? Quaranta per cento di esso va in borsa, speculazione e acquisto di azioni di compagnie finanziarie, ma non va a investimenti primari di aziende. E questo si può considerare una buona situazione per le compagnie listate? Potete dire addio agli impegni di equità (equity pledges), gioco finito. In quanto economista, io sono contrario al governo che salva il mercato. Se le azioni crollano, lasciale andare: che cosa conta salvarle? Che cosa fai usando gli impegni di equità per altri scopi? Che cosa hai fatto con i prestiti che hai ricevuto dai titoli azionari?

Conosco molti imprenditori delle compagnie listate. Francamente, buona parte dei loro fondi di impegni di equità non sono andati alla loro attività principale (primary business), ma sono stati usati per le speculazioni. Hanno usato molti trucchi. Hanno acquistato prodotti finanziari; hanno comprato case. Il governo dice che le compagnie listate hanno speso 1000-2000 miliardi speculando sugli immobili. Alla base, l’economia cinese è tutta costruita sulla speculazione, e ogni cosa è super-indebitata (over leveraged).

La Cina si è imbarcata su questo sentiero di non ritorno a partire dal 2009. Il tasso di leva finanziaria è aumentato in modo vertiginoso. Il nostro coefficiente di leva finanziaria attuale è tre volte quello degli Stati Uniti e due volte quello del Giappone. Il tasso di debito delle compagnie non finanziarie è il più alto del mondo, per non citare l’immobiliare.

Avendo condiviso tutti questi dati con voi, non dovremmo ora giungere a una conclusione?

“Le rondini tornano ogni tre anni” [è un riferimento ai tre anni di crescita del RMB fra il 2005 e il 2008]. E ora sono tornate ancora. Il declino economico ha creato un mucchio di pressioni, così ora il governo ritorna con la serie dei suoi vecchi trucchi: regolamenti valutari rilassati, politiche monetarie aggressive, politiche finanziarie rilassate e aggressiva politica di finanziamento del capitale.

Soluzioni poco efficaci

Ma ora voglio porvi una domanda. Tutti voi che ascoltate siete alunni della scuola economica della Renmin e capaci di pensare in modo indipendente, per cui vi do da pensare: Saranno efficaci queste politiche? Potranno risolvere i problemi fondamentali della Cina? Il problema non è che la regolazione della nostra moneta non fosse abbastanza rilassata quest’anno – abbiamo rilasciato 400 miliardi di yuan in liquidità, 2300 miliardi di yuan in servizi di copertura o finanziamenti a medio termine. Per 2300 miliardi di volte, il moltiplicatore di denaro è circa una dozzina di migliaia di miliardi.

Sono state lanciate tre “frecce” di politica monetaria, conosciute anche come “le tre frecce di Yi, il capo della Banca”. La prima è i prestiti, la seconda è l’emissione di debiti, la terza è risolvere il problema degli impegni di equità. Ancora più impressionante è stato lo “obbiettivo 125” [Guo Shuqing (郭树清), segretario del Comitato del Partito comunista della Banca popolare di Cina e presidente della Commissione regolatrice su banche e assicurazioni, ha detto in novembre che i prestiti delle banche alle compagnie private devono raggiungere lo “obbiettivo 125”, che significa:

nei nuovi prestiti alle imprese, le grandi banche dovrebbero emettere non meno di un terzo dei prestiti alle imprese private; le banche medie e piccole dovrebbero emettere non meno di due terzi dei prestiti alle imprese private; e in tre anni l'obiettivo è che le banche offrano non meno del 50% dei loro prestiti a imprese private, fra tutti i loro prestiti alle nuove società].

Di recente siamo stati nel delta del Fiume delle Perle, e in alcune altre regioni per una ricerca sul campo, e alcuni del luogo ci hanno detto che membri del governo locale hanno invitato i capi delle banche a un incontro e chiesto loro a quale banca andare per avere dei prestiti. Cos’è questa astrusità?

Abbiamo bisogno di riflettere sui nostri problemi correnti: queste politiche possono risolvere i problemi più profondi?

Sulla questione dello swap debito-per-equità, il mercato ha espresso molte politiche ma io non ne vedo nemmeno una che sia utile. Dal 19 ottobre sono passati altri due mesi, vi è stato qualcosa di efficace? E così dobbiamo domandarci: cosa è davvero andato storto con la nostra economia?

La mia riflessione è giunta a una conclusione: Il problema dell’economia cinese non è più la velocità o la quantità, ma la qualità.

Il rapporto ufficiale del 19mo Congresso del Partito è eccezionale. Come pure il rapporto del Terzo Plenum del 18mo Congresso del Partito. Tutte queste grandi decisioni erano ben scritte coi punti giusti. Ma tristemente, non sono state seguite [da azioni]. I problemi strutturali che affrontiamo come nazione, i “Sei squilibri” non sono affrontati a sufficienza. Pensate, studenti della scuola di economia della Renmin qui presenti: può una qualunque radicale politica di credito o una monetary easing risolvere questi problemi?

Oltretutto, questi crediti e politiche monetarie possono solo produrre aggiustamenti a breve termine, che sono incapaci di risolvere al fondo gli “squilibri” che ho citato prima. Siamo ancora intrappolati nella scatola della vecchia politica e del vecchio modo di pensare. La chiave per conoscere se la trasformazione avrà successo è la vitalità delle imprese private – e cioè, se la politica può stimolare l’innovazione delle imprese.

Per così tanti anni abbiamo giocato col credito e gli strumenti monetari. Non è questa la ragione della tristezza di oggi per così tanti guai? La speculazione ha portato i prezzi delle case alle stelle.

I problemi che le aziende private devono affrontare non sono difficoltà nella finanza. Quali sono allora? Essi sono timorosi di una politica instabile e di un governo che non mantiene la sua parola.

In un incontro del Comitato permanente del Consiglio di Stato, il leader ha detto: in Cina il governo è quello di cui ci si può fidare di meno. Perciò, per risolvere il problema del debito, per prima cosa, il governo deve ripagare i debiti che esso deve alle aziende; le imprese statali devono ripagare i debiti che essi devono alle imprese private; e le grandi imprese private devono ripagare i debiti che esse devono alle imprese più piccole. I tre costi continuano a salire [costi di produzione, transnazionali e sistematici], e per questo l’appello primario è per tagli alle tasse e una riduzione dei balzelli.

Il mio giudizio di base sul tema globale è che questi schemi di credito monetario a breve termine sono totalmente incapaci a risolvere il problema. Se l’economia cinese vuole continuare a crescere in una maniera vera e stabile e districarsi dal suo pantano attuale, deve attuare queste tre riforme essenziali: il sistema delle tasse, la riforma della struttura politica, la riforma del governo dello Stato.

Come ridurre tasse e balzelli? La struttura del governo deve essere snellita tagliando un grande numero di impiegati. Bisogna allontanare il personale e le spese devono essere ridotte, che significa riforme strutturali che devono essere compiute.

Il prof. Zhou Qiren (周其仁), dell’università di Pechino è una persona che io rispetto e ammiro profondamente. In tutti questi anni egli ha continuato a dire: Qual è il problema più grosso della Cina? I costi dell’amministrazione sociale, che sono troppo alti.

Poi ci sono le questioni riguardo alla riforma del governo e le riforme sulla struttura del governo dello Stato. E poi, naturalmente, vi è la riforma degli studi accademici e della ricerca.

Ho sentito che fra due giorni vi sarà una grande conferenza per ricordare i 40 anni della “riforma e apertura”. Sinceramente, spero che in quella conferenza sentiremo qualcosa su come approfondire le riforme. Aspettiamo e vediamo se vi sarà un progresso reale su queste riforme.

Se ciò non accade, permettetemi di concludere con queste parole: l’economia cinese rischia di rimanere in tempi difficili per un lungo periodo.

Fonte: qui

Cina, tasso di crescita medio annuo più basso dal 1990

Nell'ultimo trimestre del 2018 il pil ha registrato una crescita del 6,4% su base annua dal 6,5% del trimestre precedente, la performance peggiore dallo scoppio della crisi finanziaria globale

L'economia cinese ha rallentato nel quarto trimestre, sotto la pressione di una domanda domestica traballante e dei dazi imposti dagli Stati Uniti, portando la crescita nell'intero 2018 al minimo in circa tre decenni e aumentando la pressione su Pechino affinché metta in campo ulteriori misure di stimolo per evitare un rallentamento più marcato.

Secondo i numeri dell'istituto nazionale di Statistica, nell'ultimo trimestre del 2018 il pil ha registrato una crescita del 6,4% su base annua dal 6,5% del trimestre precedente, la performance peggiore dallo scoppio della crisi finanziaria globale. Il rallentamento ha portato la crescita dell'intero anno a 6,6% da 6,8% segnato nel 2017. Si tratta del tasso di crescita medio annuo più basso dal 1990.

Debito aggregato (totale) indifendibile. Ma i dati a riguardo son contrastanti, ma la realtà è difficile da poter nascondere.

La Cina ha le spalle larghe. Molto larghe. Il suo PIL ormai ha assunto dimensioni impressionanti ed ha un peso specifico sulla crescita globale veramente importante. Una crescita, quella cinese, che continua ad aggirarsi su percentuali notevoli. Siamo sul 6,5% annuo, numeri elevati che però sono necessari per la sostenibilità del modello economico del paese. Un paese che infatti, ha avuto uno sviluppo non così sano, basato soprattutto sul debito.

Queste cose ve lo ho già descritte e spiegate fino alla noia e allora perdonatemi se sarò molto sintetico.

Parlando di debito, avete una minima percezione di quanto ammonti il debito aggregato, quindi totale, cinese? I numeri sono i seguenti. Letti in chiave percentuale rendono molto meglio l’idea e, permettetemi, la drammaticità del fenomeno.

Queste cose ve lo ho già descritte e spiegate fino alla noia e allora perdonatemi se sarò molto sintetico.

Parlando di debito, avete una minima percezione di quanto ammonti il debito aggregato, quindi totale, cinese? I numeri sono i seguenti. Letti in chiave percentuale rendono molto meglio l’idea e, permettetemi, la drammaticità del fenomeno.

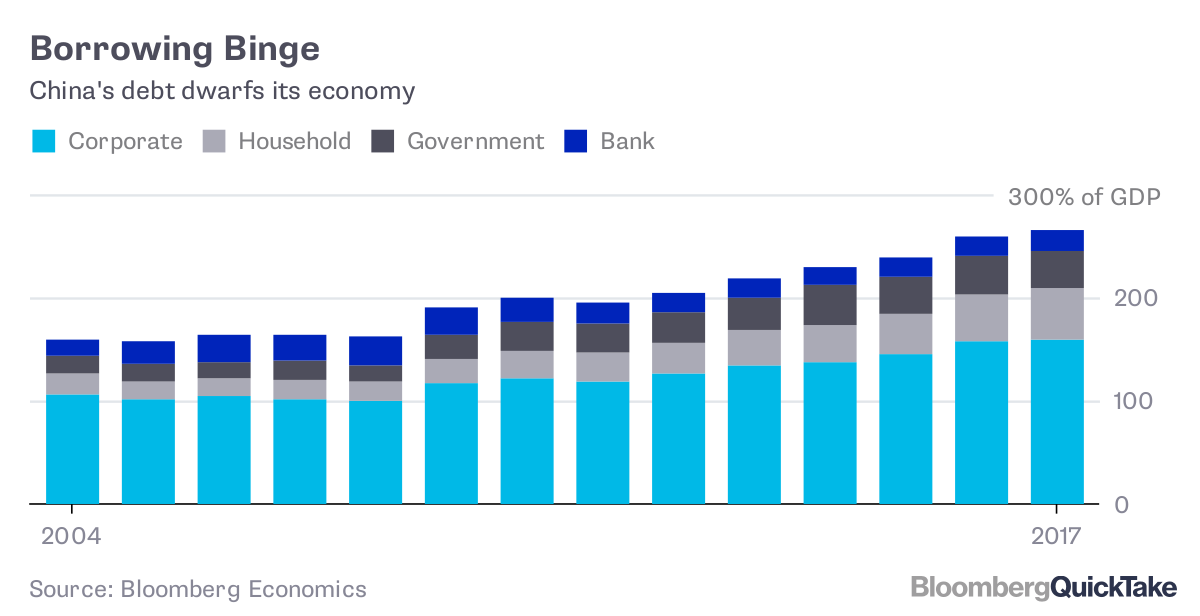

CINA: total debt (debito aggregato)

Debito delle banche? Sostenibile. Debito pubblico? Sostenibile. Debito delle famiglie? Ancora sostenibile (e comunque nella normalità). Ma il debito corporate, signori, è una bomba innescata. 34.000.000.000.000 $, 34 trillioni di USD. (click here) Una cifra assurda che, per essere sostenibile dal mondo corporate cinese, deve essere accompagnata da un PIL fortissimo. Ecco perché la Cina è arrivata a dei compromessi con gli USA, negli ultimi giorni. Non possono permettersi un PIL in forte decrescita perché, altrimenti, il modello economico cinese salta come un tappo di champagne. Ma in questo caso, ci sarebbe nulla da festeggiare perché gli effetti negativi sarebbero percepiti in ogni dove.

Funzionari del ministero delle Finanze cinese hanno detto che Pechino quest’anno potenzierà il proprio stimolo fiscale per sostenere l’economia, concentrandosi su ulteriori tagli alle tasse per le piccole imprese. Secondo gli economisti, il governo potrebbe rendere noti i dettagli di uno stimolo fiscale più consistente nel corso del meeting parlamentare annuale di marzo, che preveda maggiori tagli alle tasse e più spesa su progetti per infrastrutture. (Reuters)

Nel solo 2017, il debito è salito del 17% del PIL. Assurdo. Ed ha raggiunto la fantomatica percentuale del 266%. E il debito corporate ha ormai raggiunto il 170% del PIL.

A questo punto la provocazione è d’obbligo: il debito non è un problema se è gestibile. Vero, il Giappone insegna. Peccato che ci sono delle variabili che possono renderlo sempre più complicato, generando quindi insolvenze a catena. E qui si apre la voragine.

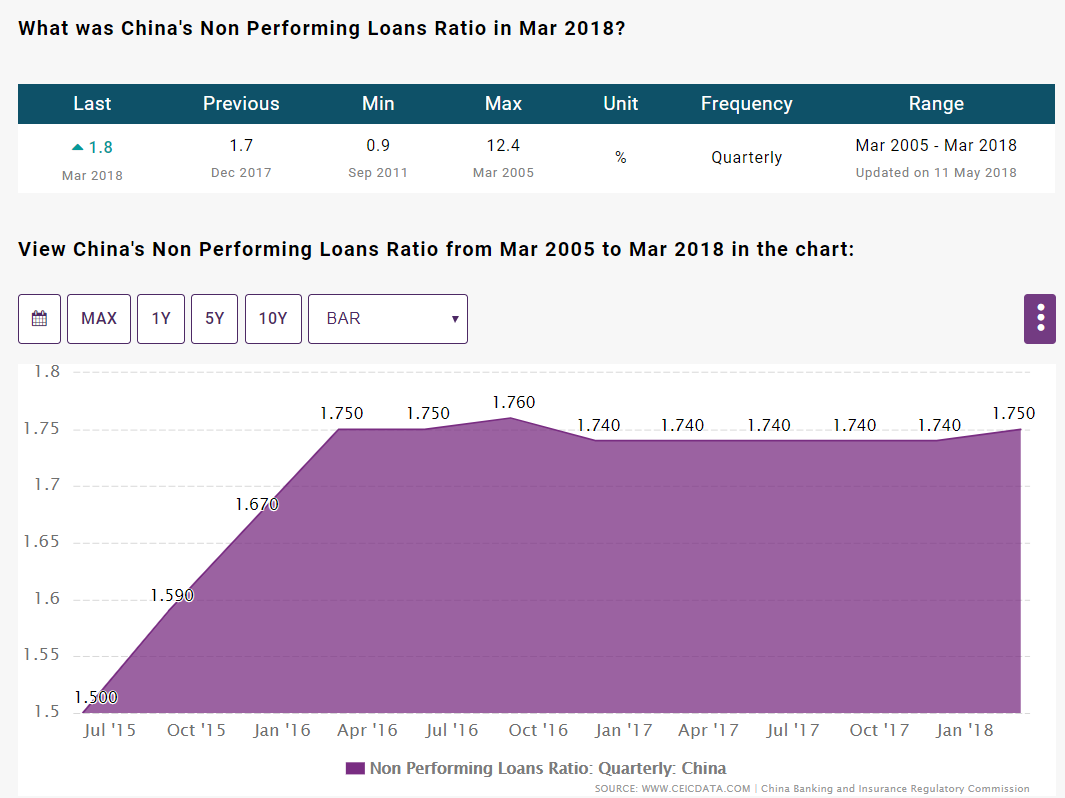

La Cina è un paese che, come trasparenza, non ha mai brillato e quindi diventa difficile poter conoscere con esattezza tutte le dinamiche. Ma parlando di sofferenze bancarie o di NPL, il mistero si infittisce. Essendo così elevato il debito corporate, capite benissimo che il problema non è di poco conto. Se il tasso di NPL è troppo elevato, si genera un problema per il settore bancario non di poco conto. Ma il tasso di NPL è teoricamente sotto controllo. Il sito CEIC ci riporta un tasso NPL difficilmente difendibile. Pensate un po’, 1,8%.

CEIC: China NPL

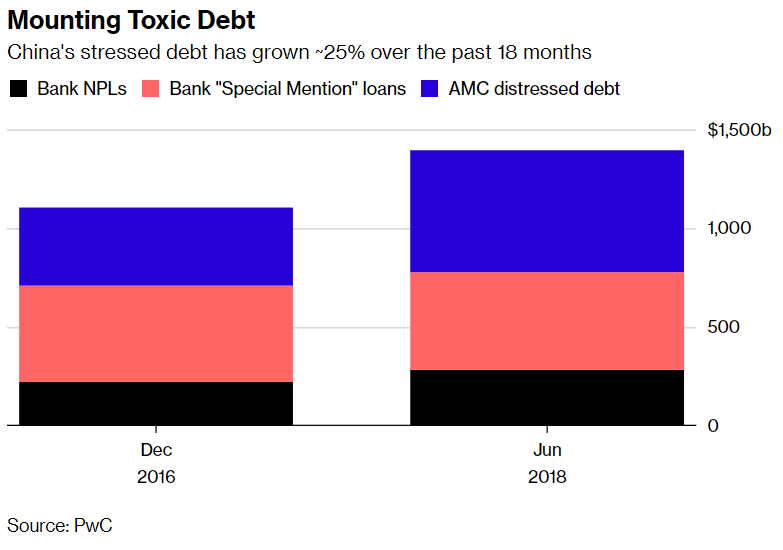

Ovviamente non ci credo nemmeno se lo vedo, e quindi andiamo oltre. PWC in questo report, ha già una visione ben diversa e a giugno vedeva NPL per la cifra di 1.395 miliardi di USD. Rapportato alla totalità del debito significa un 4%. Se prendiamo solo il mondo corporate, andiamo ad un 6-7%.

CHINA toxic debt

Ma attenzione. Questi sono dati semi ufficiali, è un po’ quello che è uscito al di là della muraglia cinese, ma non rappresenta le provata verità.

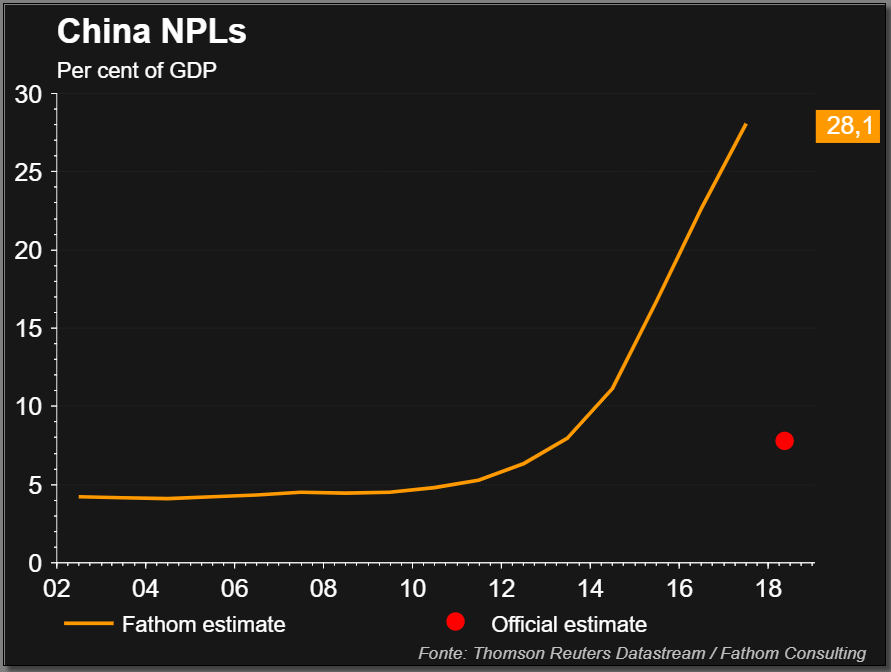

Reuters ha provato a fare delle stime più realistiche ed il risultato che ne deriva è altrettanto indifendibile a livello numerico, proprio come il dato iniziale pari a 1,75%. L’analisi Reuters porta ad un ipotetico tasso di NPL pari a 28,1%.

Reuters ha provato a fare delle stime più realistiche ed il risultato che ne deriva è altrettanto indifendibile a livello numerico, proprio come il dato iniziale pari a 1,75%. L’analisi Reuters porta ad un ipotetico tasso di NPL pari a 28,1%.

CHINA: NPL stime più o meno ufficiali vs stime decisamente NON ufficiali

Ipotizziamo anche un tasso di NPL inferiore, ma vi rendete conto cosa potrebbe significare sul tessuto bancario ed economico del paese? OK, la Cina ha le spalle larghe, larghissime, ma è più che evidente che Pechino ha fatto il passo più lungo della gamba, che adesso si trova in una situazione di grosso pericolo e di forte disequilibrio (essendo schiava della propria crescita) e rappresenta l’ennesima bomba innescata.

Dite che sono troppo pessimista, vero? Avete ragione. E allora vi dico che fintanto che il giocattolino continua a funzionare, tutto andrà avanti. Successivamente qualche problemino in più non si può escludere.

Fonte: qui

Il rischio per l’economia globale è la Cina, non l’Italia

L’economista italiano Giulio Sapelli sostiene che il vero pericolo per la crescita globale è dovuto al rallentamento della Cina e non al nostro Paese, dove non arrivano investimenti

Ieri al World Economic Forum a Davos, Christine Lagarde, direttrice del Fondo Monetario Internazionale ha annunciato il taglio delle stime sul Pil dell’Italia allo 0,6%, il più basso a livello mondiale, definendo il nostro Paese come un “rischio per l’economia globale”.

Secondo l’economista Giulio Sapelli però, il principale pericolo per la crescita mondiale arriva dalla Cina. Il rallentamento della superpotenza asiatica porterebbe infatti ad una forte diminuzione delle importazioni cinesi.

“L’allarme arriva non tanto dall’Italia ma dal fatto che la deflazione europea continua”, sostiene Sapelli. Per l’esperto, un altro problema deriva dalla mancanza di investimenti nel Belpaese e, più in generale, in Europa.

Una soluzione potrebbe essere trovata grazie ad una collaborazione tra il Fmi e la Banca europea per gli investimenti, in modo da costruire un “grande piano di investimenti europei che è l’unico modo per evitare lo tsunami della Cina”.

Fonte: qui