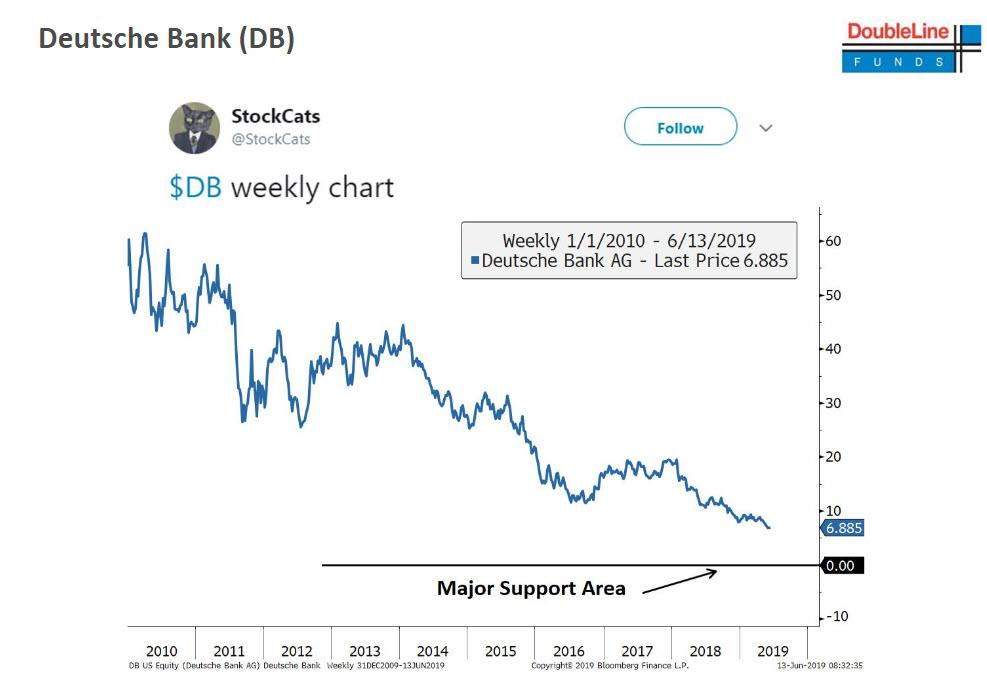

Un mese fa, Jeff Gundlach - nella sua ultima telefonata agli investitori di DoubleLine - ha scherzato sul fatto che il titolo implacabile di Deutsche Bank, che ha praticamente toccato di nuovo i minimi di tutti i tempi praticamente ogni giorno, ha avuto "maggiore supporto" a € 0.

Ancora una volta, aveva in mente qualcosa perché pochi giorni dopo, il FT ha riferito che la banca che era così vicina alla nazionalizzazione nel 2016 e che non è riuscita a completare una fusione con quella "altra" banca tedesca, Commerzbank, si stava preparando a lancio del piano Z: in una profonda revisione delle sue operazioni commerciali (leggi: cessazioni di massa), il più grande istituto di credito tedesco doveva lanciare una "cattiva banca" con circa 50 miliardi di euro in beni derivati tossici , un piano che era abbastanza popolare nel profondo della crisi finanziaria globale.

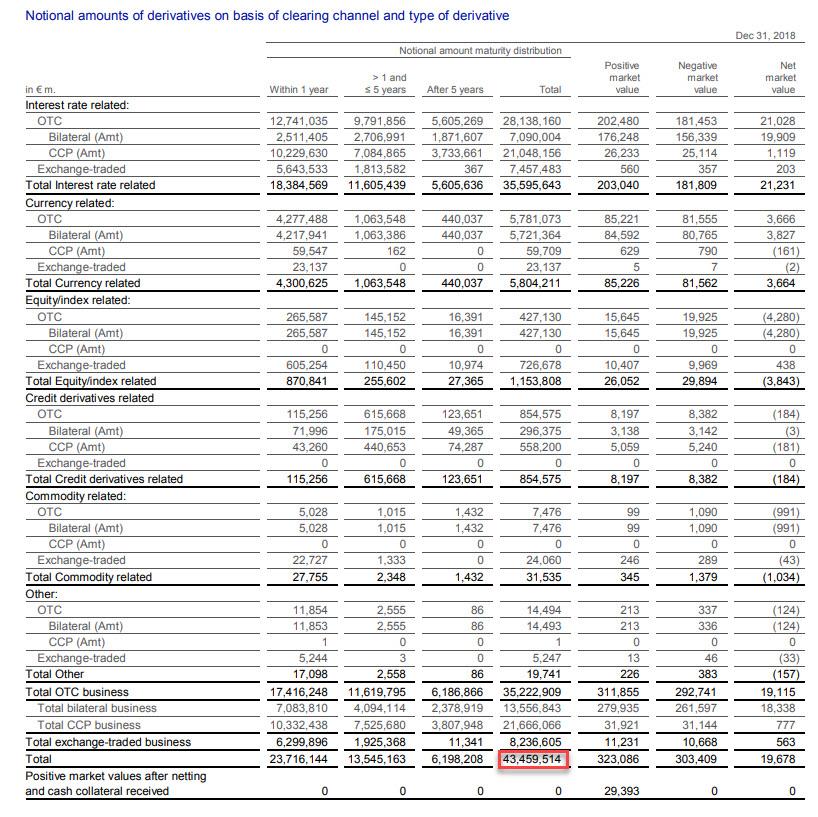

Come abbiamo notato all'epoca, non sorprende che la banca tedesca sia nota per aver ospitato un valore di 43,5 trilioni di dollari in strumenti derivati lordi (cosa che abbiamo sottolineato per la prima volta nel 2013 ) ...

... riempirebbe la sua "cattiva banca", conosciuta internamente anche come "l'asset unit non-core", con - drumroll - derivati datati.

Più precisamente, abbiamo detto che mentre questo piano " bad bank " era encomiabile - dopo aver ammesso di avere un problema è il primo passo verso la ripresa - sarebbe molto meno di ciò che è necessario per essere separato dal bilancio di DB foglio.

Oggi, Bloomberg ha confermato che quando è stato annunciato che solo due settimane dopo l'originale, il piano bancario difettoso da 50 miliardi di euro, le cattive banche tedesche delle cattive banche sono già cresciute del 60%, con circa 75 miliardi di euro "e forse tanto quanto 80 miliardi di euro di attività ponderate per il rischio costituiranno la base di una bad bank ", ha affermato una fonte Bloomberg.

Al numero più alto, questo è l'equivalente di circa un quarto del bilancio totale di Deutsche; è anche più di 5 volte la capitalizzazione di mercato della banca tedesca , il che suggerisce che in assenza di questa forma di ristrutturazione critica, la più grande banca europea per attività è ora effettivamente insolvente.

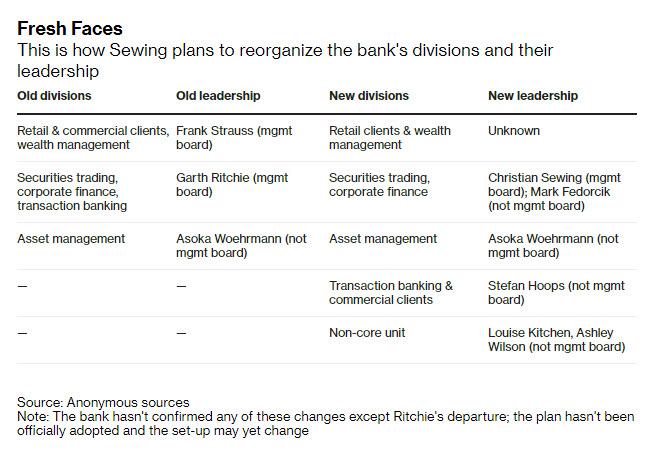

C'è di più: come nota Bloomberg, come parte del piano di ristrutturazione più ambizioso che sarà presto implementato da Deutsche Bank, presto ci sarà un abbandono di leadership e "una migliore visibilità su quanti posti di lavoro saranno tagliati".

E anche se il fatto che almeno due membri del consiglio di amministrazione dovrebbero partire come parte di una riorganizzazione volta ad arginare la spirale discendente del prestatore tedesco, ciò che è più scioccante per i dipendenti di DB è che anche il numero di lavoratori da tagliare è cresciuto nelle ultime 2 settimane, passando da un intervallo precedente di 15.000-20.000, a 18.000-20.000, che nella sua fascia alta significa che più di un lavoratore su cinque sarà mandato a casa.

Come riportato la scorsa settimana, il capo della banca d'investimenti Garth Ritchie si dimetterà, mentre la partenza di due membri del consiglio di amministrazione, Frank Strauss e l'ufficiale di regolamentazione principale Sylvie Matherat, saranno annunciati già domenica, e ben due nuovi membri lo faranno. Essere aggiunto. Strauss - che era nel consiglio di amministrazione della Deutsche Bank per meno di due anni, ed era precedentemente CEO di Postbank, una filiale tedesca di Deutsche Bank che in precedenza voleva vendere ma che ha deciso di mantenere nel 2017, sarà sostituito da Karl von Rohr, il capo dell'amministrazione.

Secondo Bloomberg, i licenziamenti di massa includeranno anche numerosi dirigenti al di sotto del livello del consiglio di amministrazione. Stefan Hoops sarà promosso a capo di una nuova divisione, probabilmente composta dalla banca delle transazioni e dall'unità clienti commerciali del prestatore, e Mark Fedorcik supervisionerà la banca d'investimento. Allo stesso tempo, anche i capi di debito di DB, Yanni Pipilis e James Davies, possono andarsene.

Infine, l'attuale capo della banca delle operazioni, Stefan Hoops, sarà responsabile di una quarta divisione principale che Sewing progetta di creare. Le trasformazioni proposte sono mostrate nella tabella seguente:

Si prevede che tutto questo e molto altro sarà annunciato domenica, quando il CEO Christian Sewing annuncerà la più grande ristrutturazione della storia recente che, insieme a profondi tagli alla banca d'investimento, comporterà anche la riorganizzazione delle divisioni della compagnia per migliorare il profilo della banca bene come una scossa del consiglio di amministrazione.

Nel frattempo, in un rapporto separato, Bloomberg descrive anche la vasta trasformazione strategica che sta per essere svelata dalla banca poco prima del suo 150esimo anniversario, dato che Deutsche Bank cerca di "tornare alle sue radici" - come parte della revisione, DB farà separa molti legami con i clienti istituzionali - una delle principali fonti di reddito della banca - mentre cerca di rafforzare il suo appeal per le società nazionali .

I piani aziendali riducono drasticamente gli organici, riducono drasticamente le negoziazioni di titoli al di fuori dell'Europa, creano una nuova divisione per i servizi bancari alle transazioni e un'altra unità per detenere attività indesiderate, scuotono la leadership della banca e riducono il bilancio, così hanno riferito gli addetti ai lavori.

"È un difficile processo di adattamento all'interno della Deutsche Bank," Annegret Kramp-Karrenbauer, il capo del più grande partito politico tedesco della CDU e un ex contendente che succederà al cancelliere Angela Merkel (fino a quando la Merkel ha cambiato idea due mesi fa), ha detto sabato in un Intervista a Bloomberg TV. "Tutti i responsabili stanno attualmente cercando con molta attenzione e responsabilità di andare avanti, e spero davvero che questo processo porti al successo".

Il cambiamento più grande si osserverà presso la banca d'investimento, che rappresenta circa la metà delle entrate di Deutsche Bank ed è stato un attore importante nella sua caduta; sarà rotto in due. La banca delle transazioni verrà rimossa e fusa con il segmento dei clienti commerciali che è attualmente nella divisione retail.

Il cambiamento è stato progettato per accelerare il passaggio dell'attenzione di Deutsche Bank dall'agire come primo punto di riferimento per clienti istituzionali come gestori di fondi e hedge fund per diventare la principale banca che vende cash management, finanza commerciale e copertura di prodotti a clienti aziendali. La nuova divisione, che sarà guidata dall'attuale capo della banca delle transazioni, Stefan Hoops, sarà al centro del futuro modello di business del mutuante.

Il business dei titoli sarà ridotto, forse drasticamente. il piano vuole tagliare il commercio di titoli azionari e parti del business a reddito fisso. Tali beni saranno collocati in unità non core per essere venduti o liquidati. Le operazioni negli Stati Uniti saranno particolarmente duramente colpite, con la banca che si prepara a iniziare a tirare fuori i tagli di posti di lavoro lunedì, hanno detto persone che hanno familiarità con la questione.

La decisione di staccare la spina da gran parte del trading di titoli termina efficacemente uno sforzo di 30 anni per diventare una potenza commerciale globale che ha preso il via quando la Deutsche Bank ha acquisito la banca d'investimento Morgan Grenfell, con sede a Londra, e culminata con Edson Mitchell, che si è unito la banca nel 1995 era a capo della sua organizzazione di mercati globali e l'aveva presa da una società di trading obbligazionario, titoli e valute estere a un giocatore importante e altamente redditizio in quelle attività (Mitchell morì nel dicembre 2000 in un incidente aereo nel suo aereo privato di faggio 200).

La successiva acquisizione da parte di Deutsche Bank dei Bankers Trust negli Stati Uniti un decennio dopo, trasformò brevemente il prestatore tedesco nella più grande società di servizi finanziari del mondo e ne fece un corso per diventare anche il più grande acquirente e venditore di titoli a reddito fisso.

Sfortunatamente, tutto ciò che DB deve dimostrare per quel breve momento di gloria è uno dei più grandi libri con derivati lordi - che nell'ultimo decennio ha superato i 50 trilioni di euro - nella storia.

* * *

Così l'ultimo aiuto per la ristrutturazione all'ingrosso sarà reso possibile?

Probabilmente no: JPMorgan ha recentemente stimato che l'operazione statunitense di Deutsche stava perdendo 25 centesimi per ogni dollaro di attività che fa e il suo business azionario globale perde circa 600 milioni di euro all'anno.

C'è un ultimo problema: nell'estate del 2016 , appena un mese prima che i timori circa la redditività di DB hanno spinto la sua borsa di serie più bassa e spingendo Angela Merkel a discutere se la DB sarà nazionalizzata, il FMI ha scoperto che Deutsche Bank è "la banca che rappresenta il maggior rischio per il sistema finanziario globale ":

L'analisi di rete suggerisce un maggior grado di ricadute esterne dal settore bancario tedesco rispetto agli spillover interni. In particolare, Germania, Francia, Regno Unito e Stati Uniti hanno il più alto grado di ricadute esterne misurate dalla percentuale media di perdita di capitale di altri sistemi bancari a causa dello shock nel settore bancario nel paese di origine.

Ecco la tabella del FMI che mostra i collegamenti chiave della banca più rischiosa del mondo:

Da allora, il valore nozionale lordo dei derivati sul bilancio di DB si è effettivamente ridotto, ma ha anche il suo limite del mercato azionario ... che non è mai stato inferiore e il buffer per assorbire le perdite è praticamente nullo - la capitalizzazione di mercato di DB è ora di soli € 14 miliardi, più o meno come la recente star dell'IPO, Chewy. Il che ha senso: come abbiamo detto due settimane fa , "uno crea merda di cane, l'altro è garantito da questa " .

Quindi, se le cose dovessero peggiorare, è praticamente certo che i contribuenti della Germania saranno ancora una volta al corrente del più importante salvataggio della storia europea.

Ma la più grande ironia di tutti è che Deutsche Bank potrebbe effettivamente avere una possibilità di sopravvivenza ... se solo la BCE dovesse mai aumentare i tassi. Allo stato attuale, tuttavia, con la BCE destinata a ridurre i tassi nel prossimo futuro e probabilmente a riprendere il QE, il gigante bancario di Francoforte è buono solo per la nazionalizzazione.

Fonte: qui

Nessun commento:

Posta un commento