Siemiradzki Henryk. Le fiaccole di Nerone. 1876. National Museum Kraków.

Il mondo si appresta a voltare pagina.

Con la fine dei Quantitative Easing (QE) e gli inizi di una ripresa economica negli Stati Uniti l’epoca dei tassi di interesse bassi e fianco negativi sembrerebbe essersi avviata alla fine.

Anche la Ecb, la banca centrale europea, ha annunziato il termine dei QE ed in un futuro prossimo molto vicino dovrà iniziare ad innalzare i tassi di interesse.

Sarà un fenomeno graduale, lento, senza grossolani scossoni, ma implacabile.

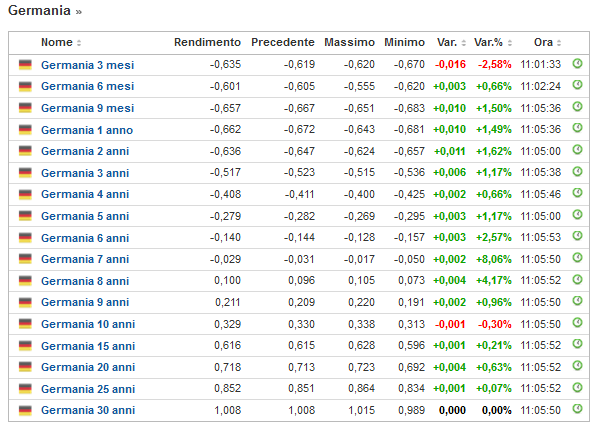

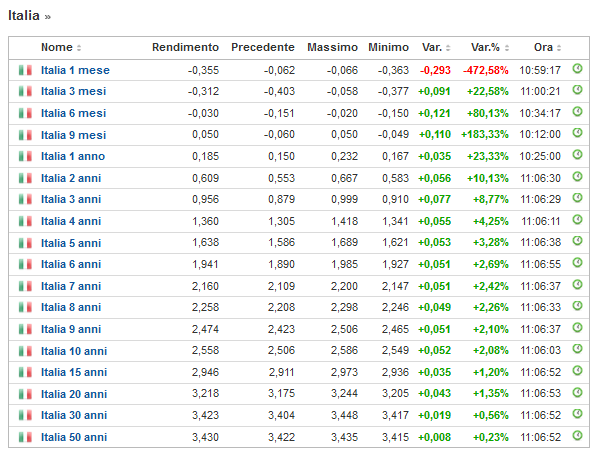

In linea generale, i mercati finanziari mondiali dovranno adattarsi ai nuovi eventi: con un decennale americano che rende il 2.9% il bund tedesco non può restare a lungo con una resa dello 0.38%. Fino a tanto che perdurava la pacchia che la banca centrale comprava titoli di stato il problema non sussisteva, ma con il termine degli easing questa pacchia è finita. Non a caso il decennale italiano si è da settimane riallineato ad una resa del 2.54%.

Un capitolo a parte sono gli Stati Uniti, che versano in situazione conflittuale. Se la Fed ha la necessità di innalzare i tassi di interesse per motivi di politica monetaria, dall’altra parte il Governo avrebbe bisogno di continuare a mantenere i tassi bassi. I tassi si ripercuotono sulla robustezza della valute: le manovre programmate dalla Fed tendono ad irrobusire il dollaro, mentre il Governo vorrebbe un dollaro debole per meglio veicolare le proprie politiche economiche.

*

Trasformandosi da prestatrice ed acquirenti di ultima istanza, le banche centrali occidentali hanno condotto un’operazione spericolata, dettata dalla disperazione.

Ma se i sistemi economici hanno più o meno retto quella turbolenza innescata dalla crisi dei subprimes, il futuro presenta molti aspetti dubbi.

Se accedere al credito sarà più oneroso, l’impatto maggiore dovrebbe essere quello sui debiti delle pubbliche amministrazioni.

Negli anni passati molti economisti, anche di gran fama, avevano prospettato che l’incremento dei debiti pubblici fosse ininfluente sui sistemi economici. Nei fatti simili teorie erano rassicuranti per i debitori, ma non tenevano conto della puntigliosa volontà di rientro dei creditori. Ma i creditori o li paghi oppure li ammazzi, come spesso è successo nella storia.

La pacchia è finita. Volenti o nolenti, con tanti turmoil, tanti alti e bassi, il problema del debito pubblico dovrà ben essere affrontato. Se non altro perché fino a tanto che gli stati necessitano di incrementare il debito, dipendono mani e piedi dalla disponibilità della gente di comprare i loro titoli. Potranno obbligare le banche e le imprese ad immobilizzare maggiori quantità di riserve in titoli di stato, sicuramente sì. Ma così facendo strangolerebbero il sistema economico.

Ma gli acquirenti dei titoli di stato non si accontentano soltanto di interessi maggiori: esigono anche e soprattutto solidissime garanzie di rimborso.

Non è sicuramente un caso che i partiti politici ad ideologia liberal e socialista siano in via di estinzione, essendo i sostenitori del debito.

Né ci si illuda. A tassi di interesse in crescita corrisponde quasi invariabilmente un aumento del costo della vita. In parole poverissime e grossolane, quanto preso a prestito è impiegato per adeguarsi al costo della vita. Nulla di meno, nulla di più.

* * * * * * *

Tra le tante possibili, alcune considerazioni sorgono spontanee.

In primo luogo, le banche centrali hanno consesso agli stati un lungo periodo di tempo di tassi negativi per metterli in grado di fare le necessarie riforme strutturali, ossia di riorganizzare la spesa pubblica riducendola, ed anche drasticamente. Occasione che la classe politica degli ultimi dieci anni ha sperperato, e della quale dovrà ben rendere ragione se non altro alla storia, per non dire in un tribunale.

In secondo luogo, i governi dei prossimi anni dovranno districarsi a sopravvivere nel mare dei debiti. Ma non ci si imbrogli da soli con argomentazioni speciose: questi governi saranno sempre più schiavi dei voleri dei creditori. Poi racconteranno quella dell’uva al popolo, forse potranno anche ingannarlo per un po’ di tempo, ma la realtà non sarà certo cambiata dalle belle parole rassicuranti.

In terzo luogo, l’aumento dei tassi di interesse indurrà una malvagia spirale. Chiunque detenesse un capitale liquido sarà portato a valutare se questo è meglio collocato in termini di restituzione e di interessi nel comparto produttivo ovvero nel settore finanziario. In parole povere: conviene di più aprire una tabaccheria oppure investire in titoli? La risposta è virtualmente obbligata e la conseguenza è altrettanto severa: gli stati saranno obbligati a mettere la gente che lavora in grado di guadagnare, e bene. In altri termini, gli stati dovranno ridurre imposte e tasse, da cui conseguirà la necessità di tagliare tante spese pubbliche al momento reputate essere indispensabili.

* * *

Lo ripetiamo solo per chiarezza: nessuno si faccia illusioni, ma proprio nessuna.

→ Bloomberg. 2018-07-20. Draghi Will Just About Lift ECB Interest Rate Before Leaving

– Economists expect deposit rate will rise by September 2019

– Governing Council to clarify policy guidance by March: Survey

*

Mario Draghi will squeeze in one interest-rate increase before his term as European Central Bank president ends next year, according to a Bloomberg survey of economists.

Most respondents pushed back their expectations for a hike to September 2019, the month before Draghi is due to leave. The change is a response to policy makers’ guidance that rates will remain at record lows at least through the summer.

Barring a serious escalation of trade tensions or deterioration in the outlook, asset purchases are forecast to end this year, as announced, and economists don’t expect an update on the policy path until March.

The next Governing Council meeting on Thursday is likely to be a quiet affair, with Citigroup economists saying the ECB is on “auto-pilot for the foreseeable future.”

After policy makers took a leap toward unwinding unprecedented stimulus in June, Draghi reiterated his confidence in a sustained pick-up in inflation when addressing European lawmakers last week. He also emphasized that monetary support would remain substantial even after net bond buying stopped.

Interest Rates

Economists predict ECB will raise deposit rate before benchmark

Economists predict the ECB will raise its deposit rate to minus 0.2 percent from minus 0.4 percent by September next year. An increase in the main refinancing rate, currently at zero, is seen by December 2019, after Draghi retires from the central bank. The timing of those forecasts was changed from the second and the third quarter, respectively.

An intensifying global trade conflict poses the biggest risk for the euro-area economy, the survey shows. Piet Christiansen, senior economist at Danske Bank, says he’s watching confidence indicators carefully for any reaction to the spat between the U.S. and its partners.

Risks to Euro-Area Economy

Possibility of trade war perceived to be biggest threat to region’s outlook

While policy makers have singled out protectionism as a prominent source of uncertainty, they’ve also emphasized the strength of the domestic economy. Momentum in the euro area’s private sector has rebounded after a weak start to the year, and a surge in factory orders in the region’s largest economy bodes well for activity ahead.

Economists say the bar is high for the Governing Council to change its mind and continue bond purchases next year. Among potential reasons they see are:

– Deteriorating inflation outlook, with headline rate falling below 1%

– Escalation of tariff disputes into full-blown trade war

– Marked slowdown in economic growth and a slump in business sentiment

If all goes according to plan, respondents predict Draghi will provide more clarity about the exit path by March, including more specifics on the timing of the first interest-rate increase.

At the moment, “it’s hard to make a strong argument for higher rates,” said Merrion Capital’s Alan McQuaid. “We wouldn’t be surprised to see the Italian ending his eight-year term as president, on October 31, 2019, without having overseen a rate-increase. Even if there is to be a tightening cycle, it is likely to be fairly modest.”

Fonte: qui

Nessun commento:

Posta un commento