Poco più di otto mesi da quando il presidente della Fed Powell fu preso dal panico e imperniato sul crollo delle azioni globali (e dei rendimenti obbligazionari), il flip-flop è completo dato che la Fed ha tagliato i tassi (di 25 pb) per la prima volta dal dicembre 2008 (e ridotto l'IOER a 2,1% dal 2,35%).

Inoltre, la Fed termina la normalizzazione del bilancio due mesi prima del previsto.

La Fed elogia l'economia americana, incolpa il resto del mondo per aver tagliato:

"Alla luce delle implicazioni degli sviluppi globali per le prospettive economiche e delle pressioni di inflazione ridotte, il Comitato ha deciso di ridurre l'intervallo obiettivo per il tasso dei fondi federali dal 2 al 2-1 / 4 percento"

Ma un po' scioccato, oltre a Esther George, che ci si aspettava che dissentisse, Eric Rosengren si unì anche alla resistenza da falco, volendo lasciare i tassi invariati. Il suo dissenso è ciò che sta rovinando i mercati, perché, come osserva Joseph Brusuelas di RSM , "la signora George e il signor Rosengren ne presero uno per la squadra ed espressero il loro dissenso sul taglio dei tassi, che è sicuramente uno dei più controversi a memoria d'uomo. Due dissidenti è davvero molto raro e riflette la scissione non così delicata nel comitato ".

Missione compiuta Mr. Trump ... ma se le scorte si tuffano qui, si aspettano che Trump sbatti Powell per non fare escursioni a 25pb.

Dalle aspettative di 100 pb di rialzi dei prezzi fissati nel novembre 2018, il massiccio perno di Powell ora commercializza i prezzi in 100 pb di riduzioni dei tassi ...

Dalle aspettative di 100 pb di rialzi dei prezzi fissati nel novembre 2018, il massiccio perno di Powell ora commercializza i prezzi in 100 pb di riduzioni dei tassi ...

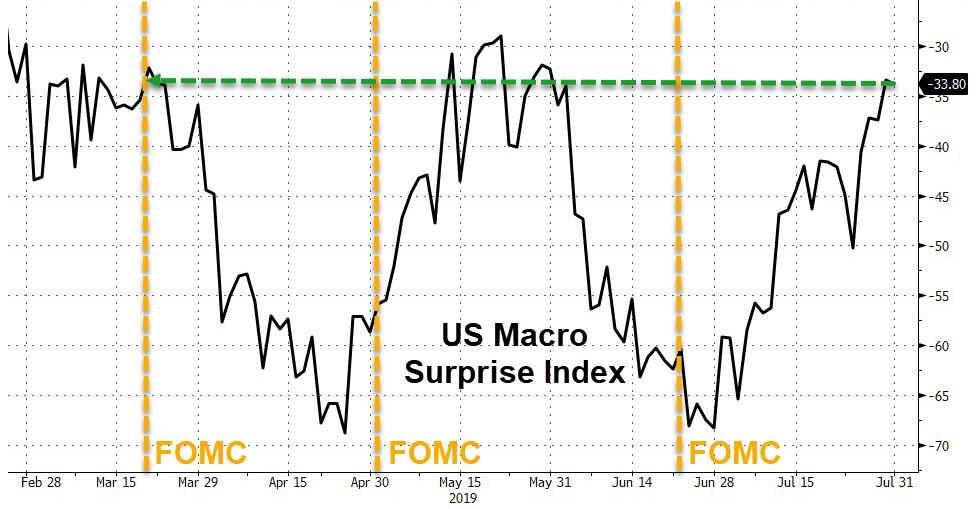

I dati macro statunitensi sono stati migliori del previsto dal FOMC di giugno ... ma comunque tagliati!

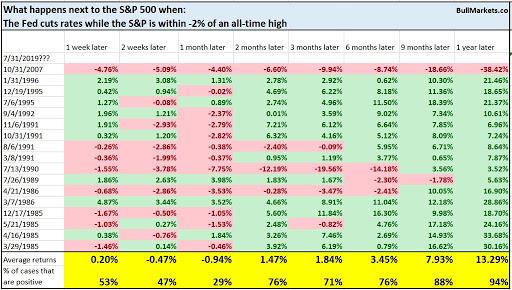

L'ultima volta che la Fed ha iniziato un ciclo di riduzione dei tassi, le valutazioni sono state drasticamente inferiori ...

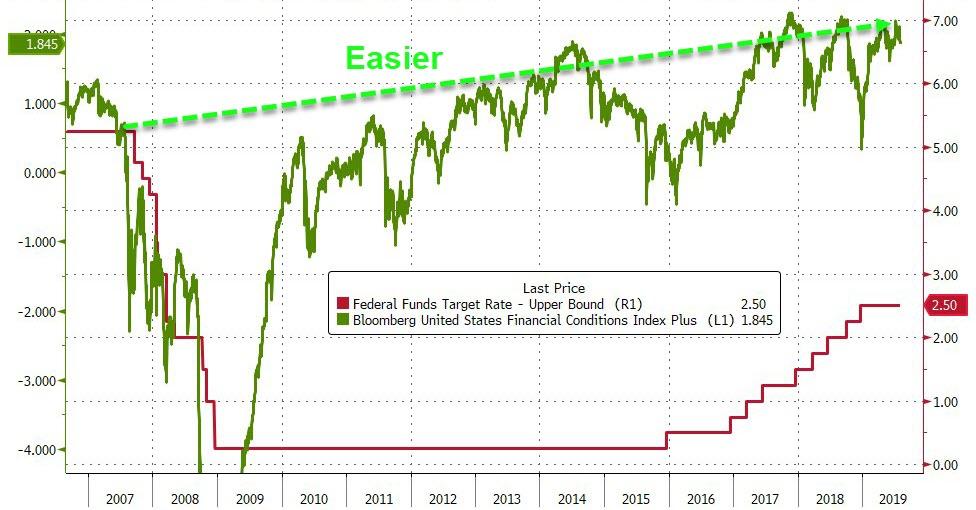

Le condizioni finanziarie sono ancora più facili di quanto lo fossero nel 2007 quando la Fed ha iniziato a tagliare i tassi ...

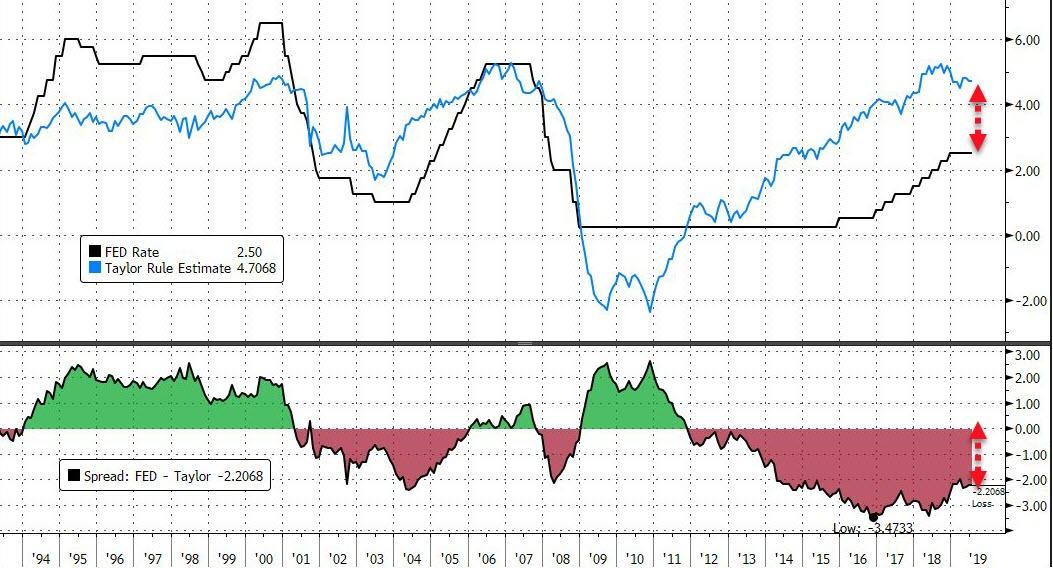

Infine, secondo il tradizionale modello di Taylor Rule (con Core PCE all'1,6% e Disoccupazione al 3,7%), il tasso dei fondi federali dovrebbe essere superiore di circa 225 pb ...

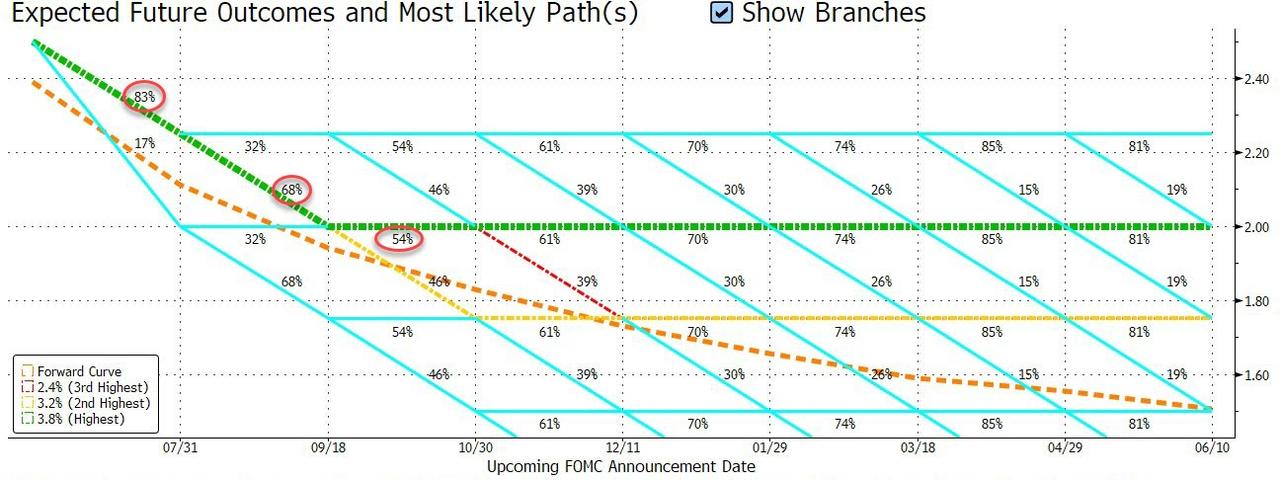

Il mercato dei futures dei fondi federali ha scontato il 68% di possibilità di un altro taglio di 25 pb a settembre ... e poi fatto (drammaticamente meno accomodante rispetto ai prezzi dei mercati a termine) ...

... in un momento alquanto sorprendente di chiarezza per il canale aziendale, Steve Liesman della CNBC ha semplicemente lasciato cadere un suggerimento sul vero motivo per cui la Fed è così desiderosa di tagliare e tagliare ...

In soli 45 secondi, Liesman lascia cadere l'argomento "esistenziale" della minaccia sul perché Powell farà tutto il necessario per rimanere nelle grazie di Trump ...

"Se la Fed si sbaglia, penso che se fanno un errore qui, la Fed potrebbe sparire ..."

Liesman si espande nella sua visione inquietante:

"Pensa a cosa succede quando una persona si alza in una manifestazione e inizia a reclamare contro la Federal Reserve, e inizia a creare ciò che potrebbe portare alla pressione del Congresso sulla Fed , quindi puoi immaginare che il loro potrebbe essere il supporto per un sistema diverso.""Penso che pensino che ci sia un sacco di rischio politico negativo di sbagliare".

* * *

Redline completa di seguito:

La battuta finale qui? Mentre la Fed sembrava quasi lodare l'economia americana, non aveva altra scelta che incolpare l'economia globale per il taglio dei tassi:

"Alla luce delle implicazioni degli sviluppi globali per le prospettive economiche e delle pressioni di inflazione ridotte, il Comitato ha deciso di ridurre l'intervallo obiettivo per il tasso dei fondi federali dal 2 al 2-1 / 4 percento"

Detto altrimenti, è colpa del mondo. E ancora di più, ogni volta che c'è instabilità economica nel mondo d'ora in poi, acquista titoli statunitensi.

E così, il grande esperimento è finito: dopo che il bilancio della Fed è salito da $ 900 a $ 4,5 miliardi per rendere i ricchi più ricchi, si è ridotto a $ 3,8 miliardi prima che la Fed capitolasse.

* * *

Quindi cosa succede dopo?

Perché il mercato è ansioso di fronte a questo taglio dei tassi della Fed? @FundStrat sottolinea "Considera questo fatto: - il gestore di portafoglio medio ha 8,7 anni di esperienza per Morningstar, il che significa che gestisce il portafoglio solo dal 2010 - metà dei gestori di fondi non hanno mai visto un tasso ridotto nella loro carriera professionale !!"

Fonte: qui

Il massiccio scambio di debiti per azioni della Fed

“ Tutti i beni sono valutati dove sono oggi a causa delle banche centrali. Questa è la finanza moderna - non si tratta più di psicologia o flussi, ma di ciò che faranno le banche centrali ”.- Mark Spitznagel

Causa ed effetto

Rene Descartes, un matematico del 17 ° secolo, ha posto la domanda fondamentale su come funzioni il potere causale. Era interessato a come le cose si relazionano tra loro in termini di causalità e in che modo il pensiero di un'azione viene tradotto in un'azione fisica. La teoria che gli venne in mente, chiamata "interazionismo", afferma la relazione tra pensiero e azione. Soprattutto per la nostra discussione, Cartesio sapeva che ogni effetto doveva avere una causa precedente.

Quando non siamo chiari su qualcosa, Cartesio ci insegna a cercare diligentemente i primi principi, quelle cose di cui siamo certi, e quindi esplorare ciò che potrebbe aver causato un evento o osservato l'effetto.

Avvertenze

Nelle ultime settimane abbiamo ascoltato una serie di esperti, tra cui una parata di funzionari della Federal Reserve (Fed) che parlavano di rischi crescenti nei mercati del credito. Steve Eisman, che ha correttamente identificato l'entità della debacle dei mutui subprime, ha espresso fiducia nelle banche commerciali ma teme che una recessione degli Stati Uniti porterebbe perdite "massicce" al mercato delle obbligazioni societarie. La Fed ha pubblicato un rapporto in cui si afferma che vi sono rischi significativi nei mercati delle obbligazioni societarie a causa della quantità di emissioni verificatesi nell'ultimo decennio e della scarsa qualità creditizia di gran parte di tale emissione. Come documentato in molti articoli precedenti, concordiamo con queste preoccupazioni e suggeriamo che l'effetto ha un modo sgradevole di intrufolarsi nei banchieri centrali. Per le ultime novità sull'argomento, leggi La linea Maginot aziendale .

I potenziali problemi che si verificano nei mercati del credito sono un effetto. Le multinazionali non hanno semplicemente deciso di emettere montagne di debiti, molte delle quali hanno un rating basso e di scarsa qualità, senza alcun motivo. Lo hanno fatto, in gran parte, a causa del contesto economico e di mercato creato dalla Fed attraverso bassi tassi di interesse e allentamento quantitativo (QE).

La Fed ha rimosso dal mercato interno oltre 4 trilioni di dollari delle obbligazioni di massima qualità. In tal modo, hanno spinto i tassi di interesse ai minimi storici. L'effetto combinato ha costretto quasi tutti gli investitori a cercare strumenti più produttivi e più rischiosi. Di conseguenza, la domanda era pronta e più che disposta ad assorbire la prossima ondata di offerta aziendale e a farlo con rendimenti notevolmente bassi e quindi condizioni molto favorevoli per gli emittenti.

Causa

Nel profondo della crisi finanziaria, la Fed ha pubblicizzato il QE come mezzo per aumentare i prezzi delle attività, creare un effetto ricchezza e alimentare l'indebitamento e la spesa dei consumatori. È stato venduto come stimolo alla crescita economica a beneficio di tutti. L'obiettivo finale era fermare la crisi e favorire una ripresa economica.

Attraverso il QE, la Fed lo ha fatto acquisendo mutui e buoni del tesoro da grandi banche e accreditando i conti di riserva di quelle banche con dollari USA fabbricati digitalmente. Da settembre 2008 a gennaio 2015, quando il terzo round del QE è stato completato, il bilancio della Fed si è gonfiato di quasi 4 trilioni di $ mentre le riserve bancarie sono cresciute da 2 miliardi di $(ovvero $ 0,002 trilioni) nel luglio 2008 a quasi 3,0 trilioni di $.

Poiché la Fed ha acquisito enormi quantità di titoli a reddito fisso di alta qualità dalle banche attraverso il QE, ha creato un vuoto nel mercato obbligazionario che doveva essere colmato. La scomparsa di buoni del Tesoro e mutui di alta qualità ha generato una nuova domanda di investimenti in obbligazioni di qualità inferiore.

La forte domanda degli investitori è stata soddisfatta da aziende sempre più ansiose di emettere debito a basso costo per finanziare le loro attività. Mentre quelle attività includevano spese in conto capitale, il debito veniva sempre più utilizzato per finanziare i dividendi e condividere i riacquisti. Non a caso, mentre il bilancio della Fed si espandeva di 4 trilioni di $, il debito societario in circolazione è esploso da 5 trilioni di $ a ben oltre 9 trilioni di $.

Debito-per-azioni

Come accennato, la Fed ha rimosso dal mercato titoli di alta qualità consentendo agli emittenti societari di intervenire per colmare il divario che ne risulta. Dall'inizio del QE, quasi il 30% del nuovo debito societario emesso è stato utilizzato per i riacquisti di azioni. Mettendo insieme i pezzi del mosaico, è giusto dire che il più intenso scambio di debito societario nella storia registrata è stato abilitato dalla Fed attraverso la politica monetaria e il governo federale attraverso le riduzioni fiscali.

Ciò è sintomatico di una varietà di questioni che sono state create da una politica monetaria straordinaria prolungata. Allo stesso modo in cui il comportamento aziendale è stato seriamente modificato come descritto sopra, ogni banca centrale nei paesi sviluppati ha adottato misure ancora più estreme per favorire la crescita, dettando che il comportamento degli operatori di mercato si trasforma in qualche modo.

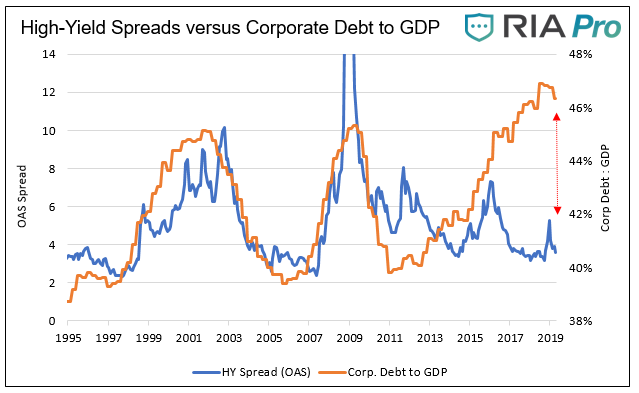

Il grafico seguente è un chiaro promemoria di come la Fed abbia cambiato l'ordine naturale del mercato del debito societario. Negli ultimi 25 anni, quando i carichi del debito societario sono diventati onerosi, gli investitori hanno richiesto rendimenti più elevati e spread più ampi per compensarli per i rischi aggiuntivi.

Oggi, nonostante l'estrema leva finanziaria e la scarsa qualità del credito aziendale, gli spread spazzatura rimangono quasi ai minimi storici. Come mostrato di seguito ed evidenziato dalla freccia rossa, la correlazione di lunga data tra leva finanziaria e spread ad alto rendimento è interrotta.

Cortesia dei dati: Bloomberg

Questa grave distorsione e molte altre nel mercato offrono indizi e prove convincenti di una "causa". Collettivamente, indicano una politica monetaria che sta manipolando il prezzo del denaro e favorendo comportamenti irrazionali.

Effetto

Nel suo libro, Economics in One Lesson, Henry Hazlitt afferma: "... l'intera economia può essere ridotta a una singola lezione e quella lezione può essere ridotta a una sola frase. L'arte dell'economia consiste nel guardare non solo agli effetti immediati ma a quelli più lunghi di qualsiasi atto o politica; consiste nel rintracciare le conseguenze di quella politica non solo per un gruppo ma per tutti i gruppi ".

Gli effetti collaterali della straordinaria politica monetaria, in particolare quelli che sono stati lasciati in atto per un decennio, sono stati appena considerati dalla Federal Reserve. Ciò che è stato fantastico (come nel "diventare ricchi sporchi") per le banche e i ricchi non è stato un vero affare per il resto del pubblico americano. Gli effetti collaterali stanno diventando sempre più evidenti e gravi ogni giorno. A parte questo, l'ondata ondulata del populismo non è emersa senza tentativi. Anche questo è un effetto. Come Deep Throat disse a Woodward e Bernstein, " Segui i soldi ".

Invece di investire in nuovi immobili, impianti, attrezzature, innovazione e formazione dei dipendenti per il beneficio a lungo termine dei loro azionisti, dipendenti e comunità in cui operano, le aziende stanno sfruttando costi di finanziamento bassissimi per riacquistare azioni costose. Nel desiderio di sostenere i prezzi delle azioni per migliorare i loro compensi e soddisfare gli investitori a breve termine, i dirigenti aziendali hanno e continuano a fare scarse scelte di allocazione del capitale.

Se l'obiettivo era aumentare il valore per gli azionisti attraverso un prezzo delle azioni temporaneamente più elevato, le società avrebbero avuto successo, anche se temporaneamente. L'obiettivo dovrebbe essere sempre quello di aumentare il valore degli azionisti a lungo termine attraverso una crescita più forte; un obiettivo che le società hanno in gran parte ignorato. Dopo dieci anni di scarso processo decisionale, molte società sono rimaste con prezzi delle azioni gonfiati ma scarse prospettive di crescita futura per finanziare le loro strutture di debito obese.

Sommario

Una debole ripresa economica post-crisi che ha danneggiato i salari a basso reddito insieme alla politica monetaria che ha alimentato i costanti aumenti del costo della vita ha fatto sì che molte persone sarebbero rimaste indietro. Il calcolo non prevedeva che l'effetto si sarebbe esteso fino alla classe media. Lottando per mantenere il loro precedente tenore di vita, i consumatori prendono in prestito i nuovi tassi economici della Fed. Citando il libro, The Big Short , “ Se vuoi far diventare ricchi i poveri, dai loro prestiti a basso costo. ”

Questo è esattamente ciò che la Fed ha fatto dopo la crisi finanziaria per oltre un decennio e oltre. Quel gioco ha un effetto infelice poiché l'economia perde capacità produttiva e ha poco carburante per stimolare la crescita organica e i guadagni salariali.

La serie di eventi che si svolgono proprio davanti a noi, come un trailer di film pre-release, rivela frammenti di informazioni in giro. Il mercato del debito societario è il teaser di oggi. Il set-up per quello era lo swap debito-per-capitale indotto dalla Fed. Per chiunque sia disposto a prestare attenzione ai dati, è ancora chiaro vedere gli eccessi che si verificano nell'ambiente di oggi che è stranamente simile a quelli del 2005 e del 2006. Anche il presidente della Fed di Dallas Kaplan ha alzato una bandiera di avvertimento evidenziando la quantità e la scarsa qualità del debito societario che potrebbe aumentare l'onere per l'economia in una fase di recessione. Comprende diplomaticamente il problema, ma almeno lo riconosce.

Le politiche monetarie della Fed sono la causa. Tali politiche consentono una spesa per deficit imprudente e l'accumulo di leva finanziaria a tassi di interesse ultra bassi.

I carichi di debito nel settore pubblico, societario e domestico e vari altri squilibri nascosti sono l'effetto. Ciò che sappiamo delle circostanze è una preoccupazione, ma ciò che dovrebbe essere particolarmente preoccupante sono quelle cose di cui non siamo nemmeno ancora consapevoli.

Tornando a Cartesio, offre questa saggezza: " I sensi ingannano di volta in volta, ed è prudente non fidarsi mai del tutto di quelli che ci hanno ingannato anche una volta ."

Autore di Michael Lebowitz tramite RealInvestmentAdvice.com

Endgame: a partire dal 2024, tutte le emissioni di debito degli Stati Uniti saranno utilizzate per pagare solo gli interessi sul debito

Mentre è risaputo che il disavanzo del bilancio degli Stati Uniti sta salendo alle stelle anche se l'economia degli Stati Uniti sta presumibilmente crescendo a un ritmo sostenuto, metà del 2% (e tuttavia la Fed sta per tagliare i tassi), risultando in ricorrenti incubi del commerciante di obbligazioni sul finanziamento del crescente deficit americano (bilancio e conto corrente), ciò che pochi sanno è la composizione sempre più minacciosa di questo deficit di bilancio.

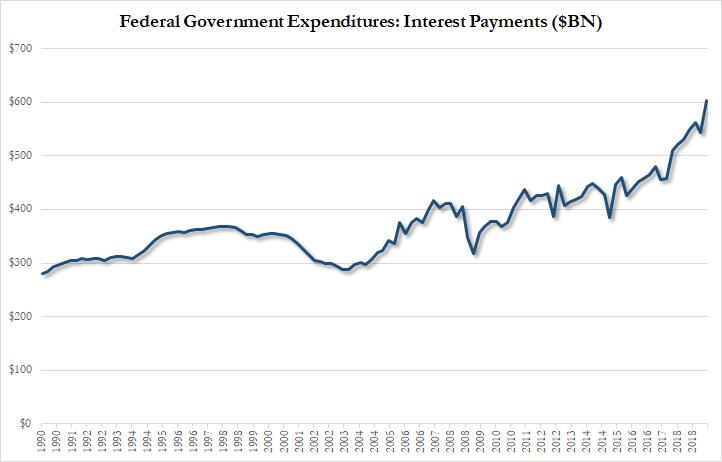

Come abbiamo sottolineato per la prima volta a marzo , quando si guarda al `` conto economico '' degli Stati Uniti, la cosa più preoccupante è che per i primi quattro mesi dell'anno fiscale 2019, i pagamenti di interessi sul debito nazionale degli Stati Uniti hanno raggiunto $ 221 miliardi, il 9% in più rispetto a nello stesso periodo di cinque mesi dell'anno scorso, con il tasso di aumento mozzafiato (vedi tabella sotto). Si ricorda che, secondo le stime di bilancio conservative del Tesoro, gli interessi sul debito pubblico statunitense sono sulla buona strada per raggiungere un record di $ 591 miliardi quest'anno, più dell'intero deficit di bilancio nell'esercizio 2014 ($ 483 miliardi) o nell'anno 2015 ($ 439 miliardi ), pari a quasi il 3% del PIL stimato, la percentuale più alta dal 2011. In effetti, al 30 giugno, gli interessi statunitensi avevano già superato i $ 600 miliardi.

Da lì va solo peggio.

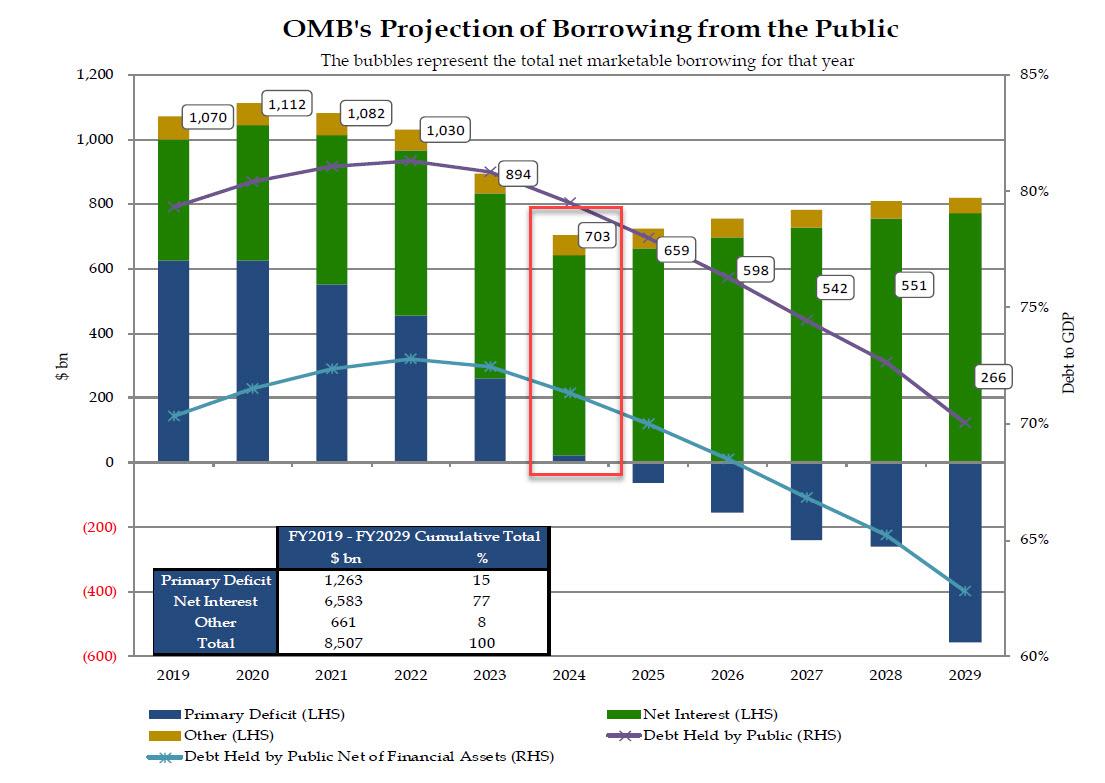

Nell'ambito dell'odierna presentazione del Tesoro al Comitato consultivo per il prestito del tesoro , esiste un grafico che mostra le previsioni dell'Ufficio di gestione del debito per l'emissione di debito USA annuale, suddivise tra i suoi tre usi dei fondi: deficit primario, spesa per interessi netti e "Altro ".

Tale grafico è preoccupante perché, mentre nel 2019 e nel 2020 la crescente spesa per interessi degli Stati Uniti è quasi eguagliata dalle altre componenti del deficit nel bilancio degli Stati Uniti, queste si riducono gradualmente entro il 2024, e di fatto nel 2025 diventano una fonte di surplus di bilancio (non lo faremo trattenere il respiro). Ma qual è la vera bandiera rossa è che a partire dal 2024, quando il disavanzo primario scenderà a zero secondo le ultime proiezioni, tutte le emissioni di debito degli Stati Uniti verranno utilizzate per finanziare gli interessi netti statunitensi, che a seconda del tasso di interesse prevalente tra adesso e quindi sarà ovunque tra $ 700 miliardi e $ 1,2 trilioni o più.

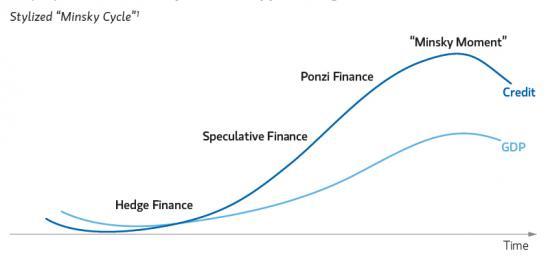

In breve: nel ciclo stilizzato del "Minsky Moment" degli Stati Uniti, gli Stati Uniti entreranno nella penultima fase, Ponzi Finance, quella in cui tutte le nuove emissioni di debito vengono utilizzate per finanziare solo gli interessi sul debito , qualche volta in giro 2024.

Da quel momento in poi, ogni aumento incrementale dei tassi di interesse, che alla fine avverrà semplicemente a causa delle crescenti aspettative di inflazione, non farà altro che accelerare il processo ponzi, per cui viene venduto ancora più debito solo per finanziare il crescente interesse sul debito, che richiede ancora più debito emissione, e così via, fino a quando finalmente arriva il "Minsky Moment".

A quel punto, anche se non sappiamo ancora quale sarà la prossima valuta di riserva - fiat, hard o digitale - dopo il dollaro USA, esortiamo i lettori a possederne una parte intera.

Fonte: qui

Trump è silenzioso dopo il fallimento Wave devasta i principali produttori di carbone

Il presidente Trump ha regolarmente pompato l'industria carboniera, definendola " indistruttibile " e dicendo a tutti sui social media che "il carbone è tornato".

Il consumo di carbone è crollato al suo livello più basso in quattro decenni e una serie di fallimenti da parte dei principali produttori di carbone ha molte persone che chiedono: dov'è il presidente Trump?

Blackhawk Mining, LLC., Un produttore di carbone con 2.800 lavoratori nel Kentucky e nella Virginia dell'ovest, è l' ultimo grande produttore a presentare istanza di fallimento , secondo i documenti.La società di risorse naturali con sede a Lexington, nel Kentucky, ha dichiarato in documenti giudiziari di avere un debito di $ 1 miliardo, rispetto ai $ 165 milioni di Ebitda nel 2018. La società prevede di perdere almeno $ 650 milioni di debito.

L'ultimo annuncio arriva dopo una serie di procedure fallimentari da parte delle compagnie carboniere del Kentucky.

Il procuratore generale del Kentucky Andy Beshear ha richiesto il 15 luglio che il fiduciario degli Stati Uniti rimborsasse centinaia di minatori del Kentucky lasciati senza lavoro dopo Blackjewel, LLC, un altro importante produttore di carbone che ha recentemente dichiarato bancarotta.

Blackjewel ha rimosso gli stipendi dai conti bancari dei dipendenti all'inizio di questo mese. Un altro controllo a metà mese non è mai arrivato. I minatori e le loro famiglie sono rimasti senza parole, hanno dovuto attingere ai risparmi, se non accumulare il debito della loro carta di credito per sbarcare il lunario.

"L'incapacità di Blackjewel di prepararsi al fallimento ha creato un caos inutile per i nostri minatori e le loro famiglie - l'incertezza che hanno dovuto affrontare è sbagliata e deve finire", ha detto Beshear. "Il mio ufficio sta usando tutti i nostri poteri per cercare risposte ai reclami che abbiamo ricevuto in merito a buste paga indietro, assegni rimbalzati e problemi di assistenza all'infanzia"."Nessun Kentuckian dovrebbe essere trattato in questo modo per svolgere una giornata onesta", ha detto.

Il presidente Trump era famoso per aver detto "Riporteremo al lavoro i nostri minatori di carbone" durante una manifestazione di "Make America Great Again" del marzo 2017.

Blackhawk gestisce 19 miniere sotterranee e sei miniere di superficie nel Kentucky e nella Virginia Occidentale, considerato uno dei maggiori produttori di carbone metallurgico della nazione. La società ha preso in prestito enormi quantità di debito, "anticipando che l'ambiente dei prezzi nel mercato del carbone metallurgico migliorerebbe a partire dalla fine del 2015".

Il fallimento di Blackhawk è il terzo maggiore produttore di carbone del Kentucky a presentare domanda per il capitolo 11 da metà giugno. Alpha Natural Resources e Peabody Energy hanno anche presentato istanza di fallimento negli ultimi anni.

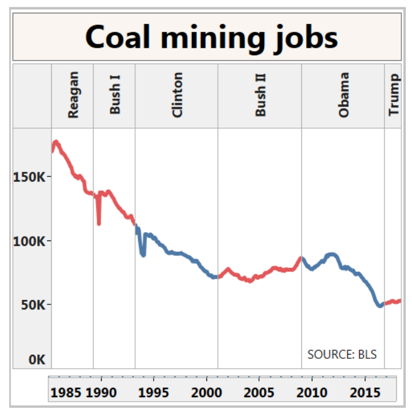

Nel Kentucky, l'occupazione di carbone è crollata nell'ultimo decennio. I lavori minerari nel Kentucky orientale sono precipitati da 13.700 nel 2011 a soli 4.000 nel 2017. Nel 1 ° trimestre 19, nella regione c'erano 3.960 posti di lavoro nel carbone.

Numerosi rapporti citano un calo della crescita della domanda di elettricità che ha contribuito alla scomparsa del carbone, a causa di normative ambientali più rigorose.

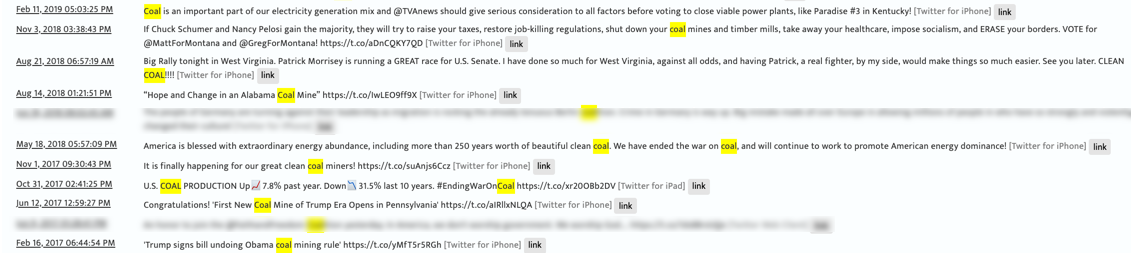

L'archivio di Twitter mostra che il presidente Trump ha taciuto la radio sull'industria del carbone da quando l'ondata di bancarotta è iniziata all'inizio di quest'anno.

E proprio come i salvataggi che il presidente Trump ha concesso agli agricoltori, non ci stupirebbe se l'amministrazione stia preparando salvataggi per l'industria carboniera, giusto in tempo per le elezioni del 2020.

Fonte: qui

Nessun commento:

Posta un commento