Prima di parlare della patetica conferenza di Powell ieri davanti alla Commissione dei serivizi finanziari della Camera, occupiamoci dell’ennesimo articolo superficiale pubblicato ieri sul Sole 24 Ore…

Avessi letto da qualche parte che l’ennesimo record a Wall Street è irrazionale e non supportato in nessuna maniera dai fondamentali, sarebbe bastato per ignorare questo articolo, ma visto che sono ormai una decina di anni che ogni tanto viene fuori la paranoia della bolla obbligazionaria e via dicendo, andiamo a vedere cosa scrive Cellino…

Una mina vagante dalla portata di 2,4 trilioni di dollari si aggira per il mondo. È quella che potrebbe «esplodere» sul mercato dei titoli governativi a livello globale, nel caso l’andamento dei rendimenti dovesse mutare la direzione imboccata negli ultimi mesi e aumentare di 100 punti base, un solo punto percentuale. Non si tratta, è bene metterlo in chiaro, dello scenario che gli economisti ritengono più probabile nell’immediato futuro, ma non è neppure un evento così impossibile.

Notare che si parla di titoli governativi, nessun accenno ai titoli corporate o ad alto rischio, figurarsi se si parla dei 14 emittenti “junk” spazzatura, che ieri sono riusciti in Europa a farsi pagare da investitori, per piazzare la loro immondizia, il loro debito.

Ovviamente la bolla è sempre e solo nei governativi!

L’ingrediente esplosivo, quello che rischia di fare da detonatore è in questo caso la duration , termine che in gergo tecnico definisce la scadenza residua dei titoli che si hanno in portafoglio. Quella dell’indice Bloomberg Barclays Global Aggregate Treasuries Total Return – che rappresenta il mercato dei titoli governativi e ha come sottostante strumenti per circa 29mila miliardi di dollari – viaggia di questi tempi a 8,4 anni. Si tratta dei massimi storici appunto, e a suo modo rappresenta una conseguenza della caccia ai rendimenti degli investitori, costretti a spostarsi su titoli dalla durata più lunga per evitare (o almeno limitare) l’impatto dei tassi negativi.

E dai con questi titoli governativi!

Il problema è che il fenomeno è anche particolarmente pericoloso, dato che un rialzo anche minimo del livello dei tassi di interesse può trasformarsi in un calo significativo delle quotazioni di quei bond. «Per ogni punto base di aumento di tassi possiamo stimare in modo semplificato un impatto negativo in termini di valore dei bond, e quindi di perdita in conto capitale, attorno ai 24 miliardi di dollari a livello globale», spiega Luca De Biasi, Wealth Business Leader di Mercer Italia. In altre parole, un aumento generalizzato dell’1% dei tassi di interesse rischia di tradursi in una perdita di qualcosa come 2.400 miliardi di dollari per l’industria: passo dopo passo si è dunque creato un mostro dalla difficile gestione nel mercato obbligazionario.

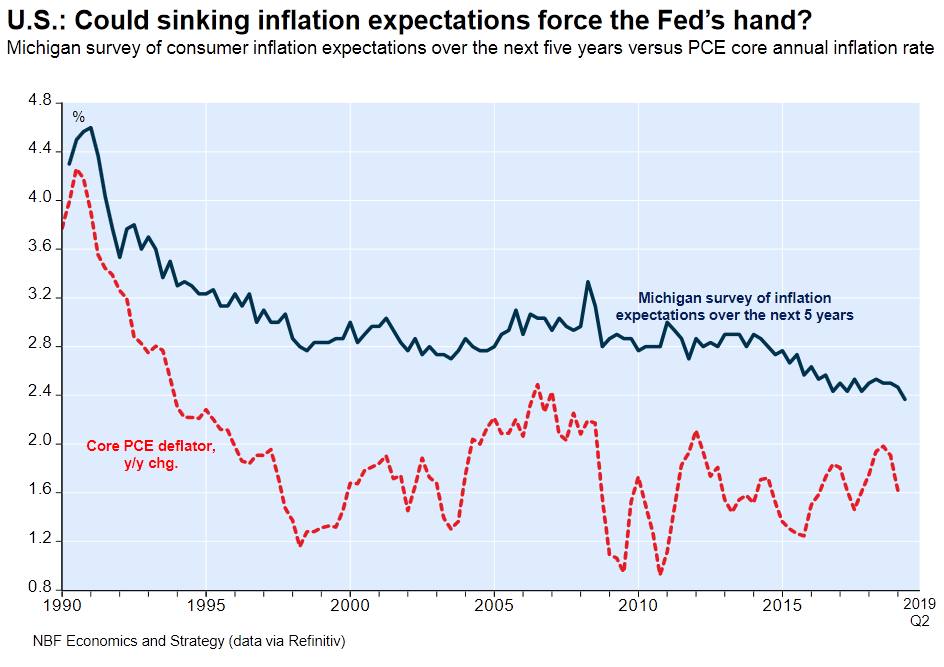

ZERO possibilità di assistere ad un rialzo dei tassi del 1 % nei prossimi 5 anni, ZERO, anzi preparatevi a vedere i tassi soprattutto in America, scendere di un altro 1 %, questo suggerisce la storia e l’analisi empirica e osservare rendimenti negativi negli altri Paesi sulle scadenze a trenta anni.

Questa è la nostra scommessa, questa è la scommessa che sino ad oggi ha portato i suoi frutti.

Ieri abbiamo ricordato che le aspettative di inflazione monitorate dalla Fed del Michigan sono ai minimi storici e che la Fed manco prendeva in considerazione gli ultimi dati usciti dal mercato del lavoro e puntuale è arrivata la conferma da Powell…

… puntuale come sempre, il crollo delle aspettative di inflazione è un grosso problema…“C’e’ il rischio che un’inflazione debole possa essere ancora più persistente di quanto attualmente ci aspettiamo“. Si tratta di un netto cambio di rotta rispetto a due mesi fa quando Powell aveva detto che la debolezza dell’inflazione era “transitoria”.

Ora non voglio entrare nel merito delle analisi di questi scienziati, ma anche un bambino avrebbe compreso che in una deflazione da debiti l’inflazione era pura illusione, la debolezza dell’inflazione è “transitoria” dall’autunno del 2009, quando ad Assisi in una leggendaria conferenza con oltre 200 partecipanti dichiarai che l’inflazione era morta e che la deflazione da debiti ci avrebbe accompagnati per almeno due decenni.

Ogni giorno, ogni mese, ogni anni, salta fuori qualcuno che urla di stare attenti all’inflazione, la donna nera dell’economia, ma nessuno che ha il coraggio di studiare gli effetti di una deflazione da debiti e mettere in guardia dai rischi.Fmi, il cammino dei Treasury è insostenibile. La mancata normalizzazione della politica monetaria potrebbe avere effetti indesiderati nel medio termine

Le conseguenze della trade war tra Usa e Cina, ha notato, hanno già penalizzato gli investimenti delle aziende “notevolmente rallentati”. In alcune delle maggiori economie mondiali, secondo il numero uno della Fed, l’incertezza sul commercio sembra già aver causato “un rallentamento della crescita”. “Questa debolezza potrebbe influire anche sull’economia americana”, ha detto Powell, aprendo le porte all’atteso taglio dei tassi, quasi a voler giustificare davanti ai parlamentari una mossa in arrivo, suggerita da tempo dal presidente americano in un irrituale rapporto istituzionale “interventista” tra Casa Bianca e Fed. “Ci sono ancora una serie di decisioni politiche irrisolte, legate alle questioni commerciali, alla soglia del debito federale americano e alla Brexit”, ha spiegato Powell che influisce sulla volatilità dei mercati e sulle previsioni economiche.

Un nostro caro compagno di viaggio questa mattina mi ha fatto notare questo articolo…

Fmi, il cammino dei Treasury è insostenibile. La mancata normalizzazione della politica monetaria potrebbe avere effetti indesiderati nel medio termine

Si accenna alla continua diffusione di oppiacei e numero di suicidi nella società americana, distribuzione dei redditi assente, disagio sociale diffuso che va di pari passo con l’aumento del debito pubblico.

Non sto qui a spiegarvi le implicazioni sociali di una deflazione da debiti, non ci vuole chissà quale scienza per comprendere che un mondo dove il debito è la regola e la concentrazione della ricchezza quotidianità, non ha alcun futuro, lo suggerisce la storia, prima o poi arriverà una rivoluzione o una guerra.

I livelli di indebitamento sono molto elevati anche sul versante corporate e i bilanci delle società si stanno debilitando. L’accomodante politica monetaria ha alimentato la tendenza all’indebitamento da parte delle società e ha fatto lievitare i rischi di natura finanziaria nel medio termine. L’eccesso di indebitamento coinvolge sia le società con rating bassi (quelle che emettono i bond high yield per riuscire a raccogliere risorse sul mercato dei capitali) sia quelle investment grade (che invece utilizzano l’indebitamento a costi contenuti per finanziare operazioni a favore degli azionisti sotto forma di buyback e distribuzione di dividendi). Questo mix di fattori viene considerato dal Fmi come il responsabile principale dell’ascesa delle quotazioni di molti assets finanziari. La risposta istituzionale alla crescita di tali rischi è stata finora molto bassa (e ancora più bassa di prima lo è stata con l’arrivo di Trump alla presidenza).

Detto questo, dire che il cammino dei treasury è insostenibile è come dire che la pioggia come i treasury nulla centrano con questa dinamica, perchè sono l’essenza stessa del delirio di onnipotenza di coloro che pensano di risolvere tutto stampando denaro, ma il pragmatismo ci dice che sono l’unico universo di carta straccia, ovvero debito, sicuro al mondo, il resto sono chiacchiere.

Avessi letto qualcuno che urlava alla bolla dei bond spazzatura o high yield dopo la notizia che ieri qualche demente in Europa, ha acquistato il debito di alcuni emittenti con rating spazzatura a rendimenti negativi mi sentirei depresso!

Nel frattempo Donald Trump, dopo Cina, Messico e India, apre il fronte contro la Francia…

… e vi garantisco che sarà uno scontro di fuoco!

Va tutto bene, rilassatevi, ci pensano le banche centrali e l’inflazione a risolvere la madre di tutte le crisi! Fonte: qui

Nessun commento:

Posta un commento