Di recente, c'è stata una sfilata di banchieri centrali insieme ai loro lacchè a Wall Street che venivano sulle reti di notizie finanziarie e cercavano disperatamente di convincere gli investitori che oggi non esistono bolle nel mondo. In effetti, la Fed non vede squilibri economici o di mercato da nessuna parte che possano destare preoccupazione. Puoi ascoltare la valutazione ottimistica della situazione di Jerome Powell con le sue stesse parole durante l'ultima conferenza stampa del FOMC qui. Il presidente della Fed, tuttavia, è riuscito a riconoscere che i livelli del debito societario sono in realtà un po 'alti. Ma ha aggiunto che "lo abbiamo monitorato attentamente e abbiamo preso le misure appropriate". Adottando le misure appropriate per ridurre i livelli del debito Powell deve significare ridurre i tassi di interesse e tornare al QE. Il problema con questa strategia è che è esattamente ciò che ha causato in primo luogo l'eccessiva indebitamento e le condizioni di indebitamento eccessivo delle società.

Le banche centrali globali hanno abrogato il libero mercato e stanno abrogando il ciclo economico e assicurando che le scorte si trovino in un mercato rialzista permanente. La stampa di denaro massiccio e senza sosta è lo "strumento" che usano. Alla fine del 2008 i buoni vecchi Stati Uniti avevano ridotto i tassi della banca centrale allo 0 percento per combattere la Grande Recessione; e ciò ha spianato la strada all'Unione europea per unirsi alla parata di denaro libero entro il 2016. In effetti, la Banda del Giappone era già al limite zero anni prima. Ciò significa che gran parte del mondo sviluppato ha dato via soldi gratis per la parte migliore di un decennio.

E ora le banche centrali vogliono davvero farti credere che il valore ZIRP globale di diversi anni abbia in qualche modo lasciato i prezzi delle attività privi di distorsioni significative. Qui è tutto normale, o almeno così ci viene detto. Quindi, ho pensato che sarebbe stato prudente far luce su alcuni di quegli squilibri evidenti che dovrebbero essere ovvi per tutti, tranne un banchiere centrale degradato. Essere ciechi urla di incompetenza o mendacia - o entrambi.

- Il quaranta percento del debito societario investment grade in Europa offre un rendimento negativo e in questo momento ci sono $ 15 trilioni di debito sovrano a livello globale con un rendimento negativo.

- La valutazione delle azioni negli Stati Uniti è ora per la prima volta in assoluto 1,5 volte il suo PIL falso e di libera circolazione.

- Tuttavia, allo stesso tempo, i margini e gli utili dell'S & P 500 si stanno riducendo.

- Gli Stati Uniti hanno aumentato il loro debito commerciale del 60 percento dalla Grande Recessione, che ora ammonta a $ 16 trilioni, che è un massimo storico in termini nominali e in percentuale del PIL.

- Gran parte di questo debito è stato utilizzato per riacquistare azioni e ridurre il numero di azioni per incrementare l'EPS. I riacquisti corporativi, che erano illegali negli Stati Uniti prima del 1982, quest'anno violeranno 1 trilione di dollari. Per quanto riguarda la Fed, l'emissione di un ammontare record di debito per riacquistare azioni a valutazioni elevate da record va bene.

Secondo la BRI, il 12 percento delle imprese nei paesi sviluppati sono diventati zombi - che devono emettere nuovo debito solo per pagare gli interessi sul debito esistente - anche questo dato è record. Il tasso di interesse medio sul Treasury Note decennale degli Stati Uniti prima della Grande recessione era di circa il 7 percento. Oggi questa percentuale è dell'1,8 percento.

Sembra che le banche centrali siano completamente ignare della bolla globale delle obbligazioni anche se ne sono i progenitori. Per ulteriori esempi, nella crisi del debito europeo del 2012, i costi del debito per i paesi insolventi noti come PIIGS (Portogallo, Irlanda, Italia, Grecia e Spagna) sono saliti alla termosfera. La banconota decennale greca ha raggiunto un rendimento del 40 percento e ha causato l'arresto economico dell'economia sotto il peso della sua montagna di debiti e costi di servizio alle stelle. Ciò ha portato a un'esplicita e parziale inadempienza del debito dei suoi obblighi e un enorme programma di acquisto di obbligazioni della Banca centrale europea che ha promesso di "fare tutto il necessario" per ridurre i rendimenti.Il rendimento a 10 anni della Grecia è ora solo dell'1,6%, anche se il rapporto debito pubblico / PIL del Paese è effettivamente aumentato dal 159% nel 2012, a poco meno del 200% oggi. Come può essere? La risposta è che il debito greco è ancora una volta in una bolla gigantesca, ma questa volta è ora e per sempre sul supporto vitale della contraffazione della BCE. È la stessa storia in Portogallo. Il suo rendimento in 10 anni di Note è salito a un insostenibile 16 percento nel 2012. Ma attraverso la magia della macchina da stampa ora è appena sotto lo 0,25 percento. Per quanto incredibile sia quel tasso, esiste anche se il rapporto debito pubblico / PIL del Portogallo è ancora superiore al 120%; all'incirca allo stesso livello era nel 2012 quando il mercato ha fatto salire alle stelle il suo tasso.

Il deficit degli Stati Uniti è aumentato del 26% a / a e ora è di $ 1 trilione all'anno. I deficit annuali sono previsti dal CBO per essere almeno $ 1,2 trilioni per il prossimo decennio. Cioè, se tutto va perfettamente bene nell'economia e i tassi rimangono ai minimi storici - e non c'è mai un'altra recessione. Per il signor Powell e la sua compagnia, tutto ciò è considerato del tutto normale.

Inoltre, la storia ha dimostrato nel corso dei secoli che una volta che un'economia ha un rapporto debito / PIL totale superiore al 90%, la sua crescita economica viene compromessa. Il totale negli Stati Uniti è ora del 330 percento, nell'UE è del 450 percento e il Giappone ha oltre il 600 percento di debito totale verso il PIL. In che modo l'intero mondo sviluppato è diventato così disabile? La risposta è semplice: i tassi di interesse artificiali forniti dalle banche centrali hanno incentivato, facilitato e consentito ai governi di emettere imponenti quantità di debito. Ancora una volta, secondo i banchieri centrali non c'è niente da vedere qui.

Questi sono solo alcuni dei molti esempi di distorsioni del mercato derivanti dalle banche centrali che spingono artificialmente i rendimenti nel sottosuolo della storia. Ora hanno distrutto i prezzi basati sul mercato del reddito fisso e delle azioni in tutto il mondo. Questi mercati sono ormai divenuti reparti dello stato per sempre e per sempre.

La triste verità è che l'intero costrutto artificiale e tenue dei mercati si basa su tassi di interesse che scendono continuamente e non aumentano mai. Finché è in atto questa dinamica baneful, le bolle di attività crescono e i livelli di debito aumentano. Pertanto, rendere l'economia sempre più dipendente da tassi di interesse sempre più bassi. Il problema è che la maggior parte delle banche centrali ha già raggiunto il limite zero e / o sono in varie fasi del QE. Anche l'orribile Fed ha solo un punto e mezzo in meno per esaurire le munizioni per ridurre i costi di prestito e sta già stampando $ 60 miliardi al mese in QE.E sì, questo è esattamente come dovrebbe essere chiamato. Quindi, quando (non se) inizierà la prossima contrazione economica, i mercati monetari si bloccheranno di nuovo e il numero record di società di zombi inizierà a licenziare milioni di dipendenti a seguito dell'esclusione dal mercato del credito. Quindi, la bolla globale del debito societario spazzatura craterà e causerà il panico nei mercati azionari come mai prima nella storia.

Secondo la Fed e lo stato profondo di Wall Street, tutto è del tutto normale.

La bolla azionaria cinese è scoppiata 12 anni fa e la borsa di Shanghai è ancora scesa del 50 percento da quel massimo. La bolla del Giappone è scoppiata 30 anni fa e gli investitori sono ancora in calo del 40 percento. Le banche centrali globali hanno posto le basi per un'implosione record dei mercati e le principali medie statunitensi sono di gran lunga le più sopravvalutate. Questo è il motivo per cui è indispensabile modellare le dinamiche nei mercati del credito per assicurarsi di poter partecipare al rialzo delle scorte mentre dura la sciarada. Ma soprattutto, evita anche di essere massacrato come un piccione gestito passivamente una volta che i tassi di interesse salgono e la bolla del credito globale esplode alla fine.

Authored by Michael Pento via SafeHaven.com

La Fed sta monetizzando direttamente il debito degli Stati Uniti?

La Federal Reserve sta ora monetizzando direttamente il debito federale degli Stati Uniti.

Certo, non lo ammette. E sta usando diversi jink tecnici e jives per fare finta che le cose siano diversamente.

Ma non è terribilmente difficile prevedere cosa accadrà dopo: la Federal Reserve lascerà cadere il segreto e inizierà a comprare apertamente il debito degli Stati Uniti.

In un momento, sia chiaro, quando i deficit fiscali statunitensi stanno esplodendo e gli acquirenti stranieri si stanno dirigendo verso le uscite.

Come dovrebbe funzionare

Ecco come dovrebbe funzionare quando il governo degli Stati Uniti emette nuovi debiti:

- Se il Tesoro USA ha bisogno di raccogliere nuovi fondi, annuncia un'imminente asta di buoni del Tesoro USA / note / obbligazioni.

- È fissata una data per l'asta.

- Vari partecipanti fanno offerte per quelle fatture / note / obbligazioni (comprese le "persone normali" come te e me se utilizziamo il programma Treasury Direct del governo ).

- In un secondo momento, la Fed può acquistare quei buoni del tesoro / note / obbligazioni statunitensi. I vari detentori di tale debito presentano offerte di vendita e la Fed (presumibilmente) seleziona le migliori offerte alle migliori condizioni.

La Federal Reserve, in nessun caso, acquista direttamente il Tesoro. Il sito web della Federal Reserve sostiene ancora che questo è il caso:

Ci sono due affermazioni importanti più un'asserzione che ho messo in evidenza, ognuna con un colore diverso:

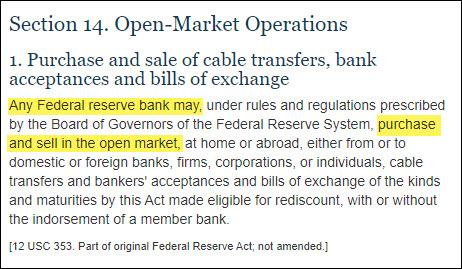

- Giallo: titoli del Tesoro possono “ solo essere acquistati e venduti nel mercato aperto.”

- Blu: fare diversamente potrebbe compromettere l'indipendenza della Fed.

- Viola: la Fed acquista principalmente "vecchi" titoli.

Quindi, secondo la Fed: è indipendente, segue le regole stabilite dal Federal Reserve Act del 1913 e acquista principalmente "vecchi" titoli del Tesoro che il mercato ha già valutato correttamente in un sistema libero ed equo.

Ma non è proprio quello che sta succedendo ...

Cosa sta realmente accadendo

Ora è chiaro che qualcosa ha spaventato la Fed a settembre.

Non sappiamo ancora cosa sia successo esattamente, ma il mercato Repo è esploso. Mentre questo era un chiaro segno che qualcosa di grosso non andava, la Fed non ha ancora spiegato quale fosse la causa, chi doveva essere salvato e perché.

E non accadrà presto. Di recente ha annunciato che i suoi documenti in materia verranno sigillati per almeno due anni .

Mentre la Fed è apparentemente un'istituzione pubblica, e sì la trasparenza dovrebbe essere estremamente importante - almeno per mantenere l'apparenza di stare attenti ai soldi pubblici - la Fed sta dando la priorità al segreto qui.

Qualunque cosa stia succedendo è stata abbastanza seria da mentire apertamente alla Fed. E non solo per quanto riguarda il mercato dei pronti contro termine.

"Non è QE!", Ha recentemente dichiarato il presidente della Fed Jerome Powell rilanciando un programma di acquisto di attività che ha già ampliato il bilancio della Fed di centinaia di miliardi di dollari.

Data tutta la segretezza, l'offuscamento e le menzogne, la Fed ora sta chiaramente violando lo spirito del Federal Reserve Act del 1913.

Ricordiamo dall'alto che la Fed "compra solo titoli del Tesoro nel mercato aperto", vale a dire da altre banche e istituzioni finanziarie. Ecco come è scritto il Federal Reserve Act del 1913:

Vediamo un esempio che collega i punti qui.

Sappi solo che questo è solo un singolo esempio su molti.

Punto dati n. 1

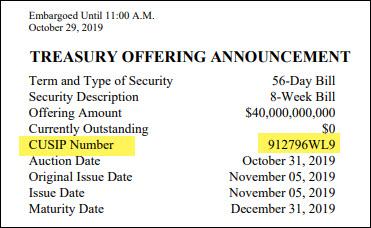

Ogni offerta del Tesoro viene fornita con un numero identificativo chiamato numero “CUSIP” (riferito al Comitato sulle procedure di identificazione dei titoli uniformi).

Il 31 ottobre 2019 il Dipartimento del Tesoro ha organizzato un'asta per una serie di bollette a T di 8 settimane con il numero CUSIP 912796WL9.

5 novembre 2019 quei "T" sono stati "emessi", il che significa che era la data effettiva in cui sarebbero diventati attivi. Prima di quella data, nessuno ne aveva il possesso e nessuno guadagnava interesse su di loro:

Dall'annuncio dell'offerta del tesoro di cui sopra, il 5 novembre 2019, sono stati emessi sul mercato $ 40 miliardi di numero CUSIP 912796WL9.

Vale la pena sottolineare che nessun denaro cambia di mano il giorno dell'asta (31 ottobre in questo caso). Lo fa solo quando vengono emesse le fatture (5 novembre in questo caso).

Punto dati n. 2

Guardando il sito web della Federal Reserve, possiamo vedere cosa hanno comprato e quando (ma non per quanto).

Lì troviamo la stessa fattura T con la CUSIP 912796WL9 che risulta essere stata acquistata dalla Fed il 5 novembre 2019 - la stessa data della sua emissione:

La Fed ha acquistato oltre 4 miliardi di dollari di questo CUSIP. Se queste banconote a T erano in circolazione nel "mercato aperto", non esistevano da molto tempo. Al massimo, meno di un giorno prima che la Fed li raccolse.

Importa davvero se una grande banca si trova così brevemente tra il debito della Fed e del Tesoro che acquista?

Forse per un avvocato di prova che cerca di ottenere un cliente colpevole per un tecnicismo. Ma questo certamente non si qualifica come "vecchio" documento.

Questa è la Fed che acquista enormi quantità di coniato di recente - nemmeno un giorno! - carta governativa sfruttando il potere della sua macchina da stampa elettronica.

Qual è la differenza pratica tra la Fed che acquista questo direttamente dal governo degli Stati Uniti e lo acquista lo stesso giorno che emette da una grande banca?

Praticamente nulla - tranne la grande banca probabilmente ha portato a casa una busta paga molto pesante per lo svolgimento di questo "servizio" come intermediario. Successivamente JP Morgan, et al., Possono riportare magnifici "profitti" dalle loro "attività commerciali", che equivalevano a poco più che chiamare la Fed la settimana prima e chiedere quanti miliardi di dollari di questi buoni del Tesoro desideravano.

Solo un intermediario temporaneo che, se solo avesse scremato un singolo punto base (1/100 per cento), avrebbe ottenuto $ 400.000 in "profitti commerciali" per trattenere una grande pila di carta governativa per meno di un solo giorno, con una garanzia acquirente con tasche infinitamente profonde già allineate. Ottimo lavoro se riesci a ottenerlo, eh?

Ma non molto giusto. Nemmeno lontanamente in linea con lo spirito della Federal Reserve Act. O quali dovrebbero essere i mercati dei capitali. O il mandato effettivo della Fed.

Il riassunto qui è questo: la Fed sta acquistando carta del governo degli Stati Uniti il giorno in cui viene emessa.

La Fed sta monetizzando direttamente il debito degli Stati Uniti.

Che significa…

MMT è già qui!

Il dibattito sull'opportunità o meno di MMT ("Modern Monetary Theory" qui di seguito per lo sfondo e la discussione ) è discutibile.

È già qui

Nel corso dell'ultimo anno, il governo degli Stati Uniti ha speso circa $ 1,3 trilioni in più di quanto non fosse. Per coprire il deficit, ha dovuto fare irruzione nel salvadanaio della Sicurezza sociale per (altri) $ 276 miliardi e toccare i "mercati" per altri $ 1,1 trilioni.

Se non MMT, quale altro nome dovremmo dare a un programma in cui il governo degli Stati Uniti spende $ 1,3 trilioni in più di quanto non accetti e la Federal Reserve copre il deficit acquistando il debito del governo degli Stati Uniti il giorno dell'emissione?

Importa se il governo degli Stati Uniti lo emette dal nulla, o se la Fed crea lo stesso denaro contante dal nulla? Importa davvero minimamente quali siano i meccanismi precisi se i risultati sono identici?

Direi che non contano minimamente.

Tutto ciò che rimane ora è discutere su cosa spendere tutto quel nuovo denaro.

Certo, alcuni potrebbero voler discutere se dovremmo farlo o no. Ma la realtà è: non ha senso discutere se qualcosa dovrebbe succedere se sta già accadendo.

Ora tutto ciò che resta da discutere è quanto maggiori o minori possano essere gli sforzi di monetizzazione del debito pubblico della Fed.

Inoltre, potremmo discutere esattamente su cosa il governo sta spendendo tutti quei soldi. O quali saranno le ripercussioni della pericolosa strada monetaria che stiamo percorrendo.

Ma non sono a conoscenza di alcun mio rappresentante in particolare nemmeno consapevole della situazione, figuriamoci preoccupato.

Conclusione

Questa è una conversazione molto seria ed estremamente importante da avere. Ma non si è avuto affatto.

Durante l'ultima conferenza stampa di Jay Powell, al Presidente della Federal Reserve (e difensore e campione del più grande trasferimento di ricchezza ai ricchi nella storia del mondo) non è stata posta una sola domanda su questo argomento.

Nessuno ha fatto domande sull'estrema e accelerante carenza di ricchezza e reddito, entrambi risultati diretti delle politiche della Fed.

Nessuno ha espresso preoccupazione per le azioni segrete della Fed, la sua monetizzazione del debito diretto o la sua violazione della Federal Reserve Act.

I media statunitensi sono senza denti. Presumo che i giornalisti di oggi abbiano semplicemente troppa paura di perdere il posto di lavoro per dire la verità al potere e sono scivolati nella silenziosa accettazione del ruolo di un semplice stenografo.

"Sì, signor Powell, ha invertito la rotta e ha ricominciato ad abbassare i tassi di interesse, e ha ripreso a far crescere il bilancio della Fed attraverso un nuovo QE. Oh sì, hai ragione, non è "QE". Che sciocco sono. Ma nonostante queste misure di emergenza, l'economia è "in una buona posizione" e tutti dovremmo essere super ottimisti? Fatto. Sì, signore - molto stimolante. Qualunque altra cosa?"

Penseresti, dati gli enormi problemi che tendono a seguire la monetizzazione del debito della banca centrale che ci sarebbe qualche curiosità sull'argomento, ma no. Nessun respingimento da parte dei media o del Congresso, diretto o tangenziale.

Nel frattempo, negli ultimi due mesi, la Fed ha lanciato nei “mercati” nuovi incredibili $ 285 miliardi di denaro permanente e sta conducendo operazioni quotidiane che immettono nei mercati anche altre decine di miliardi di dollari di denaro a breve termine .

Tutto pur sostenendo che tutto va bene.

Certo non la pensa così, vero?

Nella Parte 2: Perché il rischio di una correzione è così alto in questo momento , dimostriamo perché la fiducia che gli investitori di oggi ripongono nella capacità della Fed di spingere i prezzi sempre più alti è pericolosamente indebolita.

Le plusvalenze hanno già fatto un passo avanti rispetto alle recenti misure di liquidità in eccesso della Fed e non ci vorrà molto per rovesciarle.

Fai clic qui per leggere la parte 2 di questo rapporto (riepilogo esecutivo gratuito, iscrizione richiesta per l'accesso completo).

Nessun commento:

Posta un commento