Le maggiori banche centrali del mondo si stanno preparando per un'inversione di tendenza, alcune si sono chieste se "più o meno lo stesso" della BCE sarà sufficiente a rilanciare l'economia moribonda del continente. In effetti, il CEO di BlackRock Larry Fink ha ipotizzato che la BCE avrebbe dovuto iniziare ad acquistare azioni perché il suo stimolo potesse avere un impatto, anche se ha riconosciuto che ci sarebbero state ripercussioni.

Martedì, poche ore dopo che la sua banca ha riportato i suoi migliori risultati Q2 in nove anni, il capo UBS Sergio Ermotti si è seduto per un'intervista con Bloomberg e ha avvertito che il prossimo round di allentamento monetario, che potrebbe iniziare con la BCE alla fine di questa settimana, potrebbe rischiare scoppiare l'enorme bolla di attività che si è formata nell'ultimo decennio di politica guidata dal QE.

"Starei molto, molto attento a far crescere ulteriormente il bilancio delle banche centrali", ha affermato Ermotti. "Siamo a rischio di creare una bolla patrimoniale".

Se l'Europa vuole rilanciare la crescita economica, deve concentrarsi sulle riforme politiche ed economiche, non fare affidamento sulla stampa di moneta della banca centrale, che fa ben poco a parte gonfiare i prezzi delle attività.

La BCE "può solo aiutare in una transizione, non è una soluzione al problema", ha affermato Ermotti.

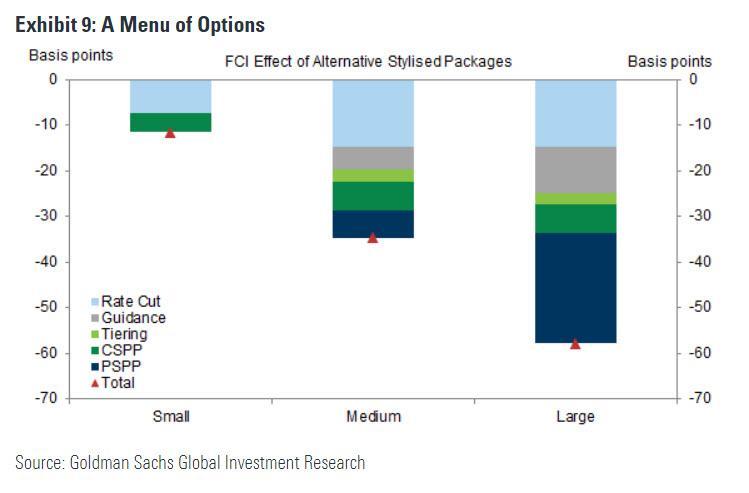

Sfortunatamente, a questo punto, la BCE è probabilmente già impostata sul suo percorso politico. Un team di analisti di Goldman Sachs ha presentato tre "fasci" che Mario Draghi potrebbe svelare alla fine di questa settimana mentre riporta la banca in rotta per ulteriori stimoli prima di consegnare le redini a Christine Lagarde entro la fine dell'anno. Questi "fasci" comprendono fasci piccoli, medi e grandi che riflettono diversi livelli di stimolo.

Secondo Bloomberg, i mercati monetari stanno scontando una probabilità del 40% di un taglio dei tassi di 10 punti base nella riunione di giovedì. Si aspettano inoltre che la banca centrale riavvii il suo programma di acquisto di attività entro la fine dell'anno. Gli acquisti di obbligazioni nette da parte delle banche centrali torneranno presto al di sopra dello zero.

Come chiunque potrebbe aver prestato molta attenzione ai mercati statunitensi, potrebbe dirti che il "fronte" delle banche centrali, in particolare le aspettative che la Fed genererà un taglio dei tassi la prossima settimana, ha alimentato un torrido rimbalzo di azioni e obbligazioni, creando un aumento del debito con rendimenti negativi e invio di benchmark statunitensi a nuovi massimi.

Sebbene ci sia stata una lieve ripresa dei dati economici statunitensi questo mese, in Europa, il rally sembra basarsi esclusivamente sulle aspettative di un maggiore stimolo della banca centrale e nient'altro.

"I prezzi delle attività sono aumentati, ma non sono in realtà correlati con il sentimento degli investitori, il che è a mio avviso, ovviamente, uno sviluppo molto pericoloso", ha affermato Ermotti.

Tuttavia, molti investitori sono rimasti in disparte quest'anno, temendo il crollo dei colloqui commerciali tra Washington e Pechino, o qualche altro evento di rischio, potrebbe minare i mercati. Ermotti ha affermato che i saldi in contanti dei clienti rimangono "molto elevati", il che potrebbe anche suggerire che lo scioglimento ha più spazio per funzionare e che gli investitori non stanno semplicemente aspettando di "vendere il fatto" quando e se la BCE e la Fed tagliano gli interessi aliquote.

"Quello che dicono è che sono disposti ad entrare nel mercato se c'è una correzione importante", ha detto Ermotti.

Guarda una clip dell'intervista qui sotto:

Fonte: qui

Il FMI taglia la crescita globale (di nuovo) ma aggiorna le prospettive statunitensi

Ci sono buone notizie, cattive notizie dal rapporto del FMI di oggi.

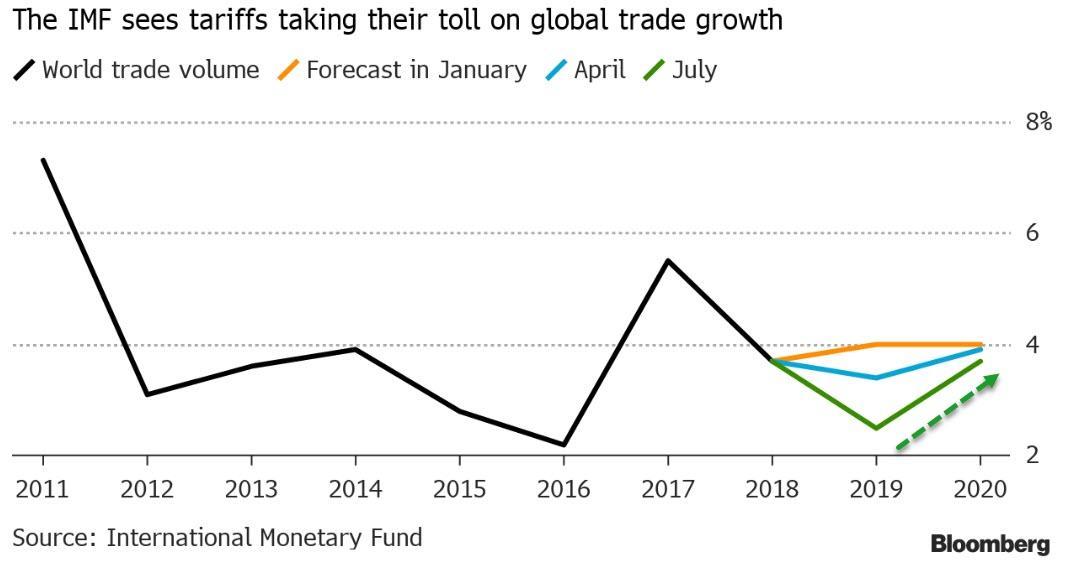

Come riporta Bloomberg, The International Monetary Fund ha ulteriormente ridotto le sue prospettive di crescita globale, già le più basse dalla crisi finanziaria, e ha suggerito che i "passi falsi" delle politiche sul commercio e sulla Brexit potrebbero far deragliare un rimbalzo previsto.

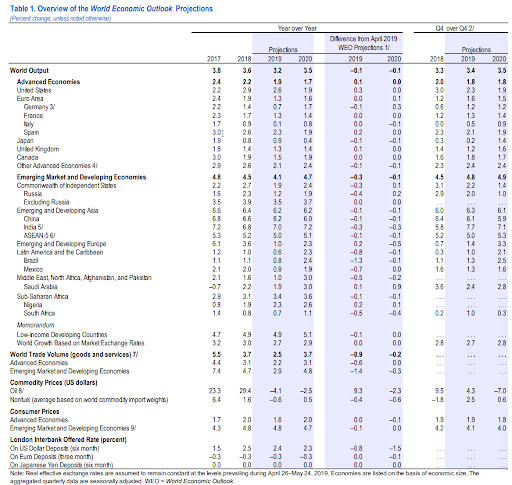

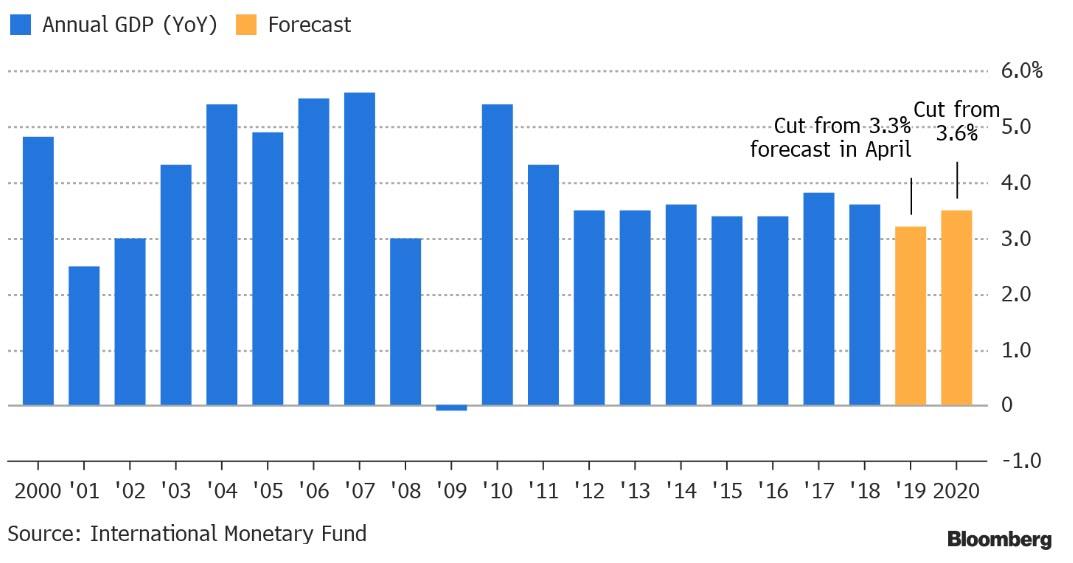

Cattive notizie : per la quarta volta consecutiva, il Fondo monetario internazionale sta ridimensionando le sue prospettive per l'economia mondiale a causa delle basse tensioni commerciali internazionali.

L'FMI prevede che l'economia globale si espanderà di un "lento" 3,2% nel 2019, in calo dal 3,6% nel 2018 e dalla crescita del 3,3% prevista per quest'anno ad aprile.

"La prevista ripresa della crescita nel 2020 è precaria, presumendo una stabilizzazione nei mercati emergenti attualmente stressati e nelle economie in via di sviluppo e progressi verso la risoluzione delle differenze di politica commerciale", ha affermato l'FMI." Il principale fattore di rischio per l'economia globale è che sviluppi sfavorevoli - tra cui ulteriori tariffe USA-Cina, tariffe automobilistiche statunitensi o una Brexit senza affare - inficiano la fiducia, indeboliscono gli investimenti, dislocano le catene di approvvigionamento globali e rallentano notevolmente la crescita globale sotto la linea di base ", ha detto il FMI.

Prevede una crescita del 6,2% per l'economia cinese, più lenta dal 1990 quando la Cina ha subito sanzioni a seguito della brutale repressione delle manifestazioni a favore della democrazia in piazza Tiananmen a Pechino.

Buone notizie : quest'anno l'FMI aumenta le sue previsioni per l'economia americana, citando le aspettative che la Federal Reserve taglierà i tassi di interesse.

Il fondo prevede ora che l'economia americana cresca del 2,6% nel 2019, in calo rispetto al 2,9% dell'anno scorso ma in aumento rispetto al 2,3% previsto ad aprile.

Notizie Goldilocks : Mentre il FMI ha visto il commercio globale rallentare quest'anno in modo più significativo a causa delle tensioni commerciali, ha previsto un ritorno al 3,7% di crescita dei volumi nel 2020, lo stesso ritmo del 2018.

"È assolutamente urgente porre fine a queste guerre commerciali il più presto possibile, per non intensificare, e anche per ridurre le tariffe in vigore", ha dichiarato l'economista capo Gita Gopinath in un'intervista a Tom Keene di Bloomberg prima della relazione di martedì."Ciò darà un grande impulso al clima imprenditoriale che aumenterà gli investimenti e gioverà all'economia globale".

Guarda la conferenza stampa qui:

Fonte: qui

Usa: margini sotto pressione; gli agenti di trasporto merci costretti a tagliare i prezzi per mantenere gli affari

I broker del trasporto merci continuano a dipingere un brutto quadro per il settore a venire. Secondo FreightWaves,nonostante i tassi più elevati alla fine di giugno, i broker affermano che le condizioni si sono "allentate" nuovamente e che la pressione sta arrivando sui margini lordi dei clienti.

JB Hunt ha definito tariffe "piatte" per la sua attività di autotrasporto nella sua chiamata al secondo trimestre come motivo di ottimismo e, il 17 luglio, Morgan Stanley ha affermato che "i commenti sono rimasti contrastanti con questo aggiornamento in quanto i vettori continuano ad essere notevolmente più positivi dei colleghi come vedono segni di un 'adeguamento' della capacità nei prossimi mesi. ”I dati di fine giugno venivano anche usati per spacciare una narrativa di stabilizzazione sul mercato del trasporto merci dove i tassi potrebbero aver toccato il fondo.

Ma i nuovi controlli sui canali raccontano una storia nettamente diversa.

La direzione del Trident Transport di Chattanooga ha definito il mercato di giugno un prolungato "postumi di una sbornia"dalla settimana di Roadcheck. Hanno detto che i margini si comprimeranno perché la capacità ha fatto un lento ritorno al mercato e ha spinto i tassi verso l'alto.

William Kerr, presidente della Edge Logistics di Chicago, ha dichiarato:

“È stato molto difficile coprire i carichi e guadagnare margine, peggio di quanto non sia in genere, e nessuno sa perché. Il mercato è stato un po 'traballante per un po' ed è stato piuttosto difficile fare soldi per il resto di giugno. "

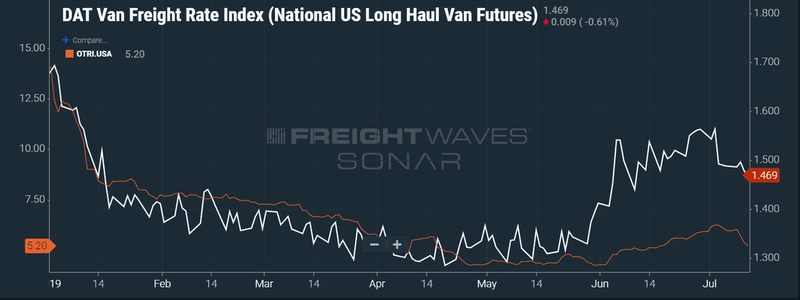

I dati e il colore dei dirigenti di intermediazione affermano che il mercato si sta nuovamente allentando. Questo grafico mostra l'inasprimento a giugno e il successivo liberazione della capacità verso luglio.

Jason Roberts, vicepresidente vendite presso Avenger Logistics con sede a Chattanooga, ha dichiarato:

"La maggior parte dei clienti si sta rendendo conto che ora hanno molto potere nelle loro mani e ci stanno facendo pressione per abbassare le tariffe o lo daranno a qualcun altro. Abbiamo dovuto tagliare alcuni tassi per mantenere l'attività. Avevamo clienti con margini più alti e in alcuni casi abbiamo ridotto i margini del 5 percento [vale a dire 500 punti base] ".

Kerr afferma che la sua attività continua a registrare un buon volume, nonostante sia in calo di circa il 2% su base nazionale: “Sono molto concentrato su cibo e bevande - questo ci ha un po 'isolato dalla volatilità del volume. Ci piace lavorare con i più grandi spedizionieri americani. "

Roberts ha continuato, commentando la capacità:

“Per quanto riguarda la capacità, è sciolto come un'oca. La competizione per il trasporto di merci a pronti tra i broker si è surriscaldata e ai clienti vengono offerte tariffe così 'selvaggiamente aggressive' che non hanno quasi altra scelta che prenderle ".

Ritiene che "i broker più grandi e di medie dimensioni stiano offrendo sconti" e che i broker di grandi dimensioni potrebbero tentare di acquistare quote di mercato mentre i broker di medie dimensioni potrebbero tentare di fare un salto con un cliente importante.

Ha continuato: “In alcuni casi sono diventati troppo aggressivi e hanno morso più di quanto possano masticare. Credo che la capacità rimarrà libera per tutta l'estate e le tariffe continueranno a diminuire. Il volume sarà lì, ma penso che i tassi crolleranno e le persone saranno spietate su come cercano di guadagnare una parte di quella quota di mercato. "

Kerr afferma che non ci sono indicazioni che la capacità lascerà il mercato: “ Penso che potremmo vedere una certa volatilità seria nella seconda metà del 2019, in base a quanto il tempo sia stato pazzo. Non lo speriamo, ma potrebbe contribuire ad alcune fluttuazioni del mercato per il resto dell'anno. ”

Fonte: qui

Blain: "Come sarebbe il mondo se i tassi dovessero normalizzarsi"

l commenti mattutini di Blain, presentato da Bill Blain di Shard Capital

"Preso nel caos della piazza del mercato, non so cosa, non so perché, ma qualcosa non va laggiù ..."

Come stiamo per scoprirlo ... Le battute non sono così divertenti quando ti ritrovi a fare il culo. Come si sentirà un intero paese? Non mi sono mai sentito così incline a dare un pugno alla TV come quando guardavo un moccioso moccioso vanto che si vantava con la telecamera con i toni morbidi Eton su come il suo voto per Boris salverà il Regno Unito. Rumori di vomito ...

Andare avanti…

Articolo affascinante in FT stamattina scritto dal capo del reddito fisso globale di BlackRock, Rick Rieder: la BCE può stimolare la crescita in tutta Europa acquistando azioni . Ehm, come faccio a dire al più grande investitore del mondo che è l'idea più stupida che ho sentito da molto tempo? Concordo pienamente sul fatto che l'Europa debba affrontare e formulare urgentemente una politica per risolvere la disoccupazione di lunga durata, in particolare i giovani, ma non attraverso una più distorta sperimentazione monetaria da parte delle banche centrali. Sì, perché è stato un enorme successo.

Il pericolo che una banca centrale pompi denaro nei mercati finanziari acquistando azioni è semplice: il denaro investito in attività finanziarie (azioni e azioni) rimane in attività finanziarie. Questa è la chiara lezione che abbiamo visto negli ultimi 10 anni. Trilioni di contanti in QE hanno causato un'inflazione massiccia nelle attività finanziarie, ma hanno sfiorato a malapena l'economia reale. Se vuoi una spiegazione completa, allora compra il mio libro: The Fifth Horseman - How to Destroy the Global Economy , per la teoria completa.

Perfino Rieder sottolinea che gli Stati Uniti hanno creato molti unicorni tecnologici da 1 miliardo di $ senza dover fare affidamento sulla generosità della banca centrale per crearli e finanziarli. Perché l'Europa non può? Indizio: non è perché la BCE non sta acquistando azioni !! Ha assolutamente ragione sul fatto che bassi per tassi di interesse più lunghi hanno reso difficile il finanziamento della tecnologia, tutti i tipi di piccole e medie imprese e stanno causando una nuova crisi bancaria in Europa, ma le banche centrali che acquistano titoli aumenteranno i rischi.

Chi controlla che il denaro vada a costruire capacità produttiva e non venga incanalato ai proprietari tramite riacquisto di azioni e dividendi? Perché è così che il QE ha allargato le disparità di reddito!

I lettori del Morning Porridge saranno sorpresi di sapere che sono molto positivo sulle prospettive per l'Europa. Credo che sopravviverà all'attuale correzione populista e risolverà il suo attuale problema economico. Ed è semplice: politica fiscale. Il motivo per cui l'Europa non funziona è perché l'euro è un costrutto monetario. Le norme attuali non riconoscono alcuna dimensione fiscale, ciò consente alla contro spesa ciclica del governo di sostenere economie, costruire infrastrutture e aumentare la produttività (verso i livelli tedeschi). Questa è una cosa fondamentale richiesta disperatamente affinché l'Europa funzioni come potrebbe.

È un processo lento e difficile quando i tedeschi non sono impegnati. Ma Christine Lagarde, Macron, Leyen e Merkel? Parlatevi. Risolvetelo. Quando l'Europa concorda un parallelo fiscale con l'euro, allora sono un grande acquirente. Ho grandi speranze che possa succedere presto. Fino a quando ...

(Ovviamente, qualsiasi capo del reddito fisso deve chiedersi cosa andrà ad Arb dopo - quando anche il rendimento elevato dell'euro è in territorio negativo, forse è il momento di convertire l'intero portafoglio in azioni, e poi quanto è meraviglioso se la BCE inizia a comprare !)

Nel frattempo, in una galassia molto lontana ...

10 giorni fa ho avvertito che Boeing potrebbe essere il titolo che scatena una crisi del mercato azionario. Domani riporta i guadagni del secondo trimestre, e tutti sono pronti per un numero inferiore - circa il 47% in meno rispetto allo scorso anno. Ha già detto che il suo addebito di $ 4,9 miliardi relativo al Max 737 ridurrà il Q2 di $ 5,6 miliardi.

Ieri Fitch ha messo il rating del credito di Boeing sull'orologio di Downgrade . Il loro ragionamento ha coperto molti dei punti che ho espresso la scorsa settimana sulla sua fondamentale debolezza: l'aumento della supervisione normativa e l'incertezza sull'ottenimento dell'approvazione del 737 Max per rientrare nel servizio passeggeri, la sfida logistica di riportare gli aerei in aria e la probabilità il costruttore dell'aereo dovrà offrire alle compagnie aeree costose concessioni per utilizzare / acquistare / prendere in consegna il B-737 Max. Citano anche il danno arrecato alla "reputazione e al marchio" di Boeing. Aggiungerei il flusso di cassa da non pagato per gli aerei!

Ciò che Fitch non ha notato è che i problemi di Boeing sono problemi gestionali e comportamentali a lungo termine - e il costruttore dell'aereo sta facendo poco prezioso visibile per risolverli. Quanti dirigenti della Boeing hanno ammesso che era loro responsabilità che gli aerei fossero consegnati senza avvertimenti chiari sul sistema di prevenzione dello stallo difettoso, i manuali di volo erano magri nei dettagli o che la nuova posizione del motore lo rendeva intrinsecamente instabile? Chi ha ottenuto il design sferzante e la mancanza di chiarezza oltre l'Autorità federale dell'aviazione?

Negli ultimi dieci anni e più a lungo la sua modalità operativa è stata stretta. Risparmiare denaro pagando $ 9 l'ora agli ingegneri del software indiano era solo la punta dell'iceberg. Si sta scoprendo una storia di utilizzo di pezzi di ricambio economici e di seconda mano. Passare il B-737 Max come solo un aggiornamento che richiedeva un'ora di addestramento dell'equipaggio iPad per rendere più economico per le compagnie aeree è stata un'altra truffa per aiutare a vendere unità. Una storia di aerei di cattiva qualità e di cattiva qualità sta diventando sempre più evidente, soprattutto dal suo impianto di Carolinas. I martelli lasciati negli spazi vuoti della credenza dei mendicanti delle petroliere militari. Forse il problema più grande è stato come ha catturato efficacemente l'Autorità Federale per l'Aviazione e si è autoregolato per anni.

Né l'agenzia di rating ha parlato del futuro - di come Boeing si reinventa da qui. In che modo risolve i problemi attuali e si riavvia come primo costruttore di aerei? Come introduce una nuova gamma di prodotti: i costi e i problemi quando ha lanciato il Dreamliner B-787 erano enormi! In che modo garantisce il prossimo lancio di punta, un aggiornamento dell'ormai venerabile B-777 evita le crisi e ottiene un chiaro segno normativo? Dove ottengono i soldi per sviluppare nuovi aerei?

Stavo solo pensando ad alta voce, ma l'originale B-737 volò 60 anni dopo i Wright Brothers. Saremmo davvero dovuti andare avanti dal 1963? Come sarà il futuro?

Quello che sta succedendo al Boeing ora è Hubris, un'arroganza eccessiva che sfida le probabilità. Dopo quasi 35 anni nei mercati del credito, ho già visto tutto. Non ci sono due compagnie uguali - ma ci sono lezioni su come guardare le potenti compagnie che cadono e cadono. "Guarda le mie opere, potente e disperazione", riporta i ricordi dei viaggi per vincere i mandati del GECC, quindi è stato un emittente di viaggi AAA. Siamo stati trattati come lebbrosi dal team di tesoreria dell'azienda. Ora sta lottando per mantenere un rating investment grade con un business miserabile.

Le imprese possono lottare per anni o muoiono lentamente e duramente. GE e Deutsche Bank ne sono esempi. Bear e Lehman sono andati relativamente veloci. Mi chiedo che aspetto avrà il mondo quando / se i tassi di interesse si normalizzeranno mai e letteralmente migliaia di società iper-gestite da zombi sembrano destinate a cadere e cadere? È improbabile che Boeing fallisca o sia inadempiente - è semplicemente troppo grande, troppo importante e aveva una suite di prodotti troppo buona perché ciò accadesse. Ma deve cambiare e questo potrebbe rivelarsi molto costoso.

Fonte: qui

Nessun commento:

Posta un commento